Bordás Péter[1]: Okos adózás, mint a fenntartható adójog pillére? (IAS, 2019/3., 17-25. o.)

A környezeti és gazdasági fenntarthatóság napjaink egyik meghatározó kérdése és egyben problémája. A gazdaság különféle ágazataiban egyre-másra születnek olyan megoldások, melyek a rendelkezésre álló erőforrások hatékonyabb felhasználását, fenntarthatóságát hivatottak biztosítani. Ezeket összefoglaló néven okos, az angol terminológiában smart[1] megoldásoknak nevezzük. E rendszerszerűség tehát egy folyamatba illeszkedik, ahol az okos, smart megoldások egymásra hatva terjednek, azaz globalizálódik, s trenddé válik okosnak, smartnak lenni.[2] Így az adózás, az adórendszer tekintetében is számos új megoldással találkozhatunk, változatos célkitűzésekkel. Tehát nem feltétlenül az egyes szakpolitikák, műszaki infrastruktúrák okosodása hat az adózásra, hanem az okos megoldás, mint folyamat hat az egyes szakpolitikákra, infrastruktúrákra.

A fenntarthatóság tág megközelítéséből adódik, hogy az fokozottan érvényes az államra, az államháztartás gazdálkodására is, ahogyan ezt az Alaptörvényünk is rögzíti.[3] Kérdésként merülhet fel tehát, hogy az állam ezen fenntarthatósági szempontokat hogyan képes adaptálni, a legjelentősebb közhatalmi bevételek, az adók és így az adórendszer szabályozásában. E kérdéskört vizsgálva, jelen írás az okos adórendszer lehetőségét kívánja megvilágítani.

Mindenekelőtt fontosnak tartok három fontos tényezőt megemlíteni, melyek hatással vannak a terület alakulására. Ezek a már említett okos rendszerek terjedése, a környezeti fenntarthatóság és a mesterséges intelligencia térnyerése. E tényezők

- 17/18 -

kölcsönösen hatnak egymásra, s jelölik ki a társadalmunk, a jogrendszerünk és ezen belül az adórendszereink változásának irányát is.

1. Az okos adózás fogalmi megközelítése

A fenntarthatóság definiálása nem egyszerű, számost tudományág más és más szempontokra összpontosítva emeli ki egyik vagy másik elemét. Jogi aspektusból a környezetjogban ismert fenntarthatóság elvét tartom fontosnak megemlíteni, mely leegyszerűsítve olyan fejlődési folyamatot jelent, amely "kielégíti a jelen szükségleteit anélkül, hogy csökkentené a jövendő generációk képességét, hogy kielégítsék a saját szükségleteiket."[4] Ennek megfelelően nem csupán környezeti, hanem adott esetben a gazdasági fenntarthatóságot, azaz hosszú távú finanszírozhatóságot is jelölhet a definíció.[5] Így elvárásként rögzíthetjük, hogy a gazdasági és környezeti szempontoknak sokszor összhangba kell kerülniük, hogy a fenti célkitűzés megvalósulhasson.

Az állam nem pusztán (környezet)jogi szabályozással tehet e cél érdekében, hanem az államháztartás működtetése során is számos eszköz áll a rendelkezésére, köszönhetően többek között a technológiai fejlődésnek. Az állam gazdálkodásának fenntarthatósága nagyban függ a közbevételek és közkiadások alakulásától, a közpolitikai céloktól, a kormányzati szerepek alakulásától. E keretek között az állam, az adórendszer kialakításakor tekintettel tud lenni a fenntarthatóság szempontrendszerére, értve ez alatt tehát a gazdasági és környezeti oldalát is. Így jutunk el vizsgálatunk tárgyához az okos adórendszerhez és az okos adózáshoz.

Alapvetően a fogalmat véleményem szerint két aspektusban közelíthetjük meg, szűk és tágabb értelemben.

Szűk értelemben okos adórendszer alatt a környezeti adókat érthetjük,[6] míg tág megközelítésben minden olyan okos megoldást ide sorolhatunk, melynek közvetve van hatása a környezetre és a fenntarthatóságra. E tágabb szempont, ahogy a későbbiekben is láthatjuk további három alcsoportra bontható.

Persze nem ennyire egyszerű a magyar terminológiában az okos jelző adaptálása az adózásra, adórendszerre vonatkozóan, mivel az angol smart taxation kifejezése magába foglalja az okos adórendszer (smart tax system) kialakítását, okos adók és adóeljárási szabályok (smart tax) bevezetését és az adózási folyamathoz kapcsolódó okos megoldásokat, továbbá az ezzel összefüggő szakpolitikát is (smart tax policy[7]).[8] A smart jelentése nem egyértelmű, így akár fordítható okos vagy intelligens adóztatásnak is, a más szakpolitikákban meggyökeresedni látszó fogalomhasználat analógiájára.[9]

- 18/19 -

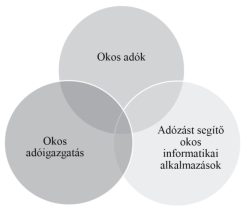

A legtágabb fogalom véleményem szerint az okos adórendszer, mely halmazt részben érintik, részben kiegészítik a magánszektor által kifejlesztett okos megoldások, például szoftverek, alkalmazások, melyet az 1. számú ábra szemlétet.

Mindazonáltal a fenti bizonytalanságból az is adódik, hogy az okos adózás definíciója nem tisztázott sem a hazai, sem a nemzetközi szakirodalomban. Bár az elmúlt években született néhány tanulmány a témában, azok nem határozzák meg a fogalmát, inkább csak egyes megoldási javaslatokat interpretálnak. Az Európai Bizottság "Okos adózás, nyertes stratégia" címmel közzétett videója a helyes adórendszer kialakítását emeli ki prioritásként, mely támogatja a gazdaság növekedését, illetve társadalmi igazságosságot is teremt, továbbá az adócsalás elkerülését nevesíti a tagállami adópolitikák összehangolása és az információcsere révén.[10]

Egy kiterjesztőbb szemléletet megengedve, tágabb értelemben okos adórendszer alatt véleményem szerint egy olyan adórendszert értünk, amely mind az állam (ide értve természetesen az adóhatóságokat is), mind az adózók számára gazdaságilag hatékony, eredményes, fenntartható és a globális hatásokra reagáló adózást, adóztatást eredményez, felhasználva a korunk által nyújtott okos megoldásokat, technikai vívmányokat, beépítve ezeket az adójogi szabályozás egészébe.[11] E megközelítés tehát a lehető legtágabban értelmezi a vizsgált jelenségek körét, mely alapján három dimenzióit különíthetünk el, így:

- az egyes adószabályozásokban megjelenő okos megoldásokat;

- az adóigazgatásban, az adóhatóságok által kínált okos megoldásokat; és

- az adókötelezettségek teljesítését segítő okos informatikai megoldásokat.

Kiemelendő, hogy az okos adózás nem jelenthet egyet az adóelkerüléssel, az adózási folyamat kikerülésével, azaz az adófizetési kötelezettség ilyen formában történő csökkentése nem lehet okos megoldás.

Okos adórendszer, okos adózás

Forrás: a szerző saját szerkesztése

Jelen írás a továbbiakban az okos adórendszer és azon belül az okos adók témakörével foglalkozik, de előtte nézzünk néhány példát a többi dimenzióra is, szem előtt tartva azt, hogy a gyakorlatban ezek sokszor keverednek egymással. A hazai adóigazgatásból okos megoldásként említhetjük az online pénztárgépek bevezetését, az élelmiszer automaták adatszolgáltatását, az online számlázást vagy épp az Elektronikus Közúti Áruforgalom Ellenőrző Rendszert.

- 19/20 -

Az adókötelezettségek teljesítését segítő okos megoldások között[12] pedig megemlíthető az SZJA adóbevallási tervezet, a NAV applikáció, az egyszerűsített foglalkoztatás-bejelentő mobil alkalmazás (EFO), a 2019-től kötelező elektronikus kommunikáció a cégkapun keresztül, vagy a PwC IT Smart Tax megoldásai is.[13] De ez talán még csak a kezdet, ahogyan a Nemzeti Adókonzultáció 2018. rendezvényen elhangzott: a Nemzeti Adó- és Vámhivatal folyamatos újításokat kíván bevezetni a technikai fejlődést követve.[14]

2. Mitől "okos" az okos adórendszer?

Jelen megközelítésben tehát az okos adórendszer (vagy adózás) fogalmát tartom alkalmazandónak, amennyiben elfogadjuk azt, hogy az adórendszer alatt egy adott ország, adott időszakban alkalmazott adófajtáit és a hozzá kapcsolódó adóeljárási szabályokat értjük.[15] Ez a megközelítés alkalmazhatósága egybevág Horváth M. Tamás azon megállapításával, mely szerint az adójog anyagi- és eljárásjogi része ma már kevésbé választható el, mint korábban.[16]

Talán kevésbé vitatható, hogy egy jó működő adórendszer alapját a megfelelő módon kiválasztott és bevezetett fő és mellékadók adják. Ezek mértéke, felhasználhatósága, funkciója, társadalompolitikai célja nagyban eltérhet egymástól, a kormányzat adópolitikájának függvényében. Ma Magyarországon a 4-5 fő adónemmel együtt összesen 58 féle adót, fizetési kötelezettséget tartunk számon, melyek alanyi köre természetesen eltér.[17] Ez a tény már önmagában az adórendszer bonyolultságát sugallja számunkra, nem beszélve a szabályozás összetettségéről, az adózók oldalán jelentkező plusz költségekről, melyek az adókötelezettségek teljesítése érdekében merülnek fel. E körben okos adókról és megoldásokról, azt gondolom, akkor beszélhetünk, ha az egyúttal képes önmagában kezelni valamely a társadalmunkat érintő fenntarthatósági hatást, így például a környezet szennyezését, károsítását, az elöregedő társadalom okozta problémákat, a digitális gazdaság általi kihívásokat, tehát képes reagálni a globális hatásokra.

2.1. Okos adók a főadók rendszerében

A főbb adók esetében - mint például a társasági adó, általános forgalmi adó, jövedéki adó, személyi jövedelemadó - az adózás társadalompolitikai elveinek érvényesülését

- 20/21 -

emelhetjük ki, mely egy okos adórendszer esetében mérlegelendő, így a méltányosság, a hatékonyság vagy a fizetőképesség elve.[18] A fenti adónemek közül a társadalom számára a jövedelmet terhelő adók kérdése a legérzékenyebb, különösen az adó mértéke és az igazságosság megteremtésének módja. Mint tudjuk hazánkban 2010 óta a személyi jövedelemadó mértéke egykulcsos. Richard Blundell közgazdász szerint önmagában az egykulcsos adó nem teszi egyszerűvé az adórendszert. Már csak azért sem, mert ha különböző jövedelemtípusok eltérő módon adóznak, akkor a valóságban kvázi több kulcsról beszélhetünk[19] - ahogyan a hazai rendszerben is tapasztalhatjuk az összevontan illetve a külön adózó jövedelemkategóriák esetében. Bár a közgazdaságtan elméletei azt mondják, hogy a társadalmi egyenlőtlenség önmagában egészséges a társadalom és a gazdaság számára, persze elismerve, hogy a kirívó esetekben negatív hatásokat eredményez. Ezeket egy okos adórendszerrel képes lehet kezelni a kormányzat, ha például az összes jövedelmet egyformán adóztatja annak származásától függetlenül.[20] Blundell is kiemeli, hogy a mai adórendszerek nem ilyenek, számos különbségtételre kerül sor, mely bonyolultságot és további igazságtalanságot[21] eredményez. Éppen ezért fontosabbnak tartja, hogy egy integrált okos adórendszert működtessenek, azaz az összes eleme együtt hasson valamilyen cél érdekében, mint sem azt, hogy egyes adók egykulcsosak legyenek.[22]

A hazai személyi jövedelemadó esetében kiemelendő a családi kedvezmény és az első házasok kedvezménye. Mindkét adóalapot csökkentő kedvezménynek jól körülhatárolt célja van: a házasságkötések számának és a gyermekvállalási kedv növelése, azaz végső soron a népesség számának növelése. Melyet ráadásul a kormányzat összekapcsol a negatív adónak tekinthető költségvetési támogatással, a családi otthonteremtési kedvezménnyel (CSOK), fokozva annak hatását.

A fő adónemek közül érdemes kiemelni az általános forgalmi adót, mint hozzáadott érték típusú adót. Első hallásra kevesen gondolnák, hogy az áfának köze lehet a gazdasági, még inkább a környezeti fenntarthatóság kérdésköréhez. Márpedig van. Ha egy állam adót vet ki bizonyos termékekre, vagyis azok forgalmára, így például egyes fogyasztási cikkekre, az hatással lesz a termék árára (növekedni fog), s az árváltozás a termék keresletét és kínálatát is megváltoztatja - ahogyan azt a közgazdaságtan törvényszerűsége is magarázza.[23] Különösen fontos kérdés, hogy mire és mekkora adót állapít meg a kormány, így például ha több adókulcs van, mely termékek tartoznak a kedvezményesbe, s melyek nem. Mindezek környezeti hatása a termékek előállításához szükséges erőforrásigénnyel és az előállítás során keletkező károsanyag-kibocsátás-

- 21/22 -

sal, azaz ökológiai lábnyomával hozható összefüggésbe.[24] Ha például a zöldségeket és a húsféléket állítjuk szembe, akkor azt láthatjuk, - számos kutatás alapján -, hogy a hús előállítása, különösen a marha, birka és a sertés húsoké, sokkal nagyobb hatással van a környezetre, több édesvízre van szükség az előállításukhoz és a károsanyag-kibocsátásuk is nagyobb, mint a zöldségek, gyümölcsök esetében.[25] Amikor a kormány egyes termékekre alacsonyabb vagy magasabb adót vet ki, azzal a környezeti fenntarthatóságért is tehet. Így például ha egy termék áfáját csökkentik - mint például hazánk esetében 2016-ban a sertés hús áfájával tették - azzal csökken a termék ára,[26] s a fogyasztók többet vásárolnak belőle. Mindezt alátámasztva, ha a KSH adatait megvizsgáljuk azt láthatjuk, hogy a 2016-os áfa-csökkentés után 2,2 kilogrammal nőtt az egy főre eső éves sertéshús-fogyasztás Magyarországon.[27] Míg fordított esetben, ha a példában szereplő sertéshús áfáját duplájára emelnék, akkor a fogyasztása csökkenne, s helyette például több zöldséget vásárolnának a fogyasztók. Ez esetben láthatjuk, hogy nem a fenntarthatóságot támogatja a jogalkotó, hanem valamely más célt fontosabbnak ítél, mint például a sertás-ágazat felvirágoztatását, az őstermők helyzetének javítását, a húsfogyasztás ösztönzését, a lakosság terheinek csökkentését. Tehát olykor e szempontok összeütközhetnek. Azaz amikor egy jól hangzó, a társadalom széles körét érintő adócsökkentést látunk, nem szabad elfelejtkezni annak esetleges környezetei hatásáról sem. Ebben az esetben egy kormány akkor tud kialakítani okos adórendszert, ha a legkisebb ökológiai lábnyommal rendelkező termékekre vet ki kisebb, a magasabb ilyen jellemzővel rendelkező termékekre pedig magasabb adót.

A főadókhoz kapcsolódóan egy izgalmas kérdés a digitális technológiát nagymértékben hasznosító vállalkozások adóztatásának újragondolása. Az alacsonyabb előállítási költségek érdekében egyre nagyobb arányban váltják ki a klasszikus munkaerőt robottechnológiával, a munkaerőpiacon az emberek helyét átveszik a robotok. De nem csak konkrét gyári gépekre kell gondolnunk, hanem például egy elektronikus megoldásra az adózásban, könyvelésben, mely számos bérszámfejtő, könyvelő és más irodai alkalmazott feladatát is kiválthatja. Ennek hatása pedig az, hogy az adórendszeren és a közteherviselésen belül a magánszemélyek jövedelemadója újraértékelődik, az ebből származó bevételek csökkenhetnek. Hiszen, ha kevesebb hagyományos munkaerőt használ egy vállalat, azzal csökken a magánszemély, illetve a vállalat által fizetett járulékok összege is. A vállalati menedzsment célja a költségek és adók optimalizálása, így ezen folyamattal hosszútávon számolnia kell a jogalkotónak is. Azaz egy okos adórendszernek e jelenségre is reagálnia kell. Megoldási alternatíva lehet az Amerikában már többször napirenden lévő ún. robotadó bevezetése is. Persze

- 22/23 -

ennek bevezetésére még várnunk kell, ugyanis az Európai Parlament 2017 februárjában utasított el egy, a robotadó esetleges szabályozásáról szóló tervezetet.[28]

2.2. A környezeti adók, mint okos adók

A mellékadók esetében az ún. különadók szerepét tartom kiemelendőnek a teljesség igénye nélkül, melyek hazánkban a gazdasági válságot követően, annak kezelésére hivatkozva váltak az adórendszer részévé. Ezen belül is mindenekelőtt a negatív externáliák kezelésére, a környezet védelmére hivatott környezeti vagy ökoadók említhetőek meg az okos adórendszer keretében.[29]

A környezetszennyezés, az ökológiai lábnyom növekedése globális világunk egyik legégetőbben megoldandó problémaköre, melyek kialakulása sokszor valamely nagyvállalat negatív externális hatású tevékenységéhez köthető, persze nem elhanyagolandó a fogyasztói oldal felelőssége sem. Ezen megfontoláson nyugszik a "szennyező fizet elve" is, miszerint a környezetkárosítás költségeit a szennyezőnek kell viselnie, mely megvalósításában az államoknak fontos szerepük van. Ezek kezelése természetesen e mellett közös feladatunk, bár e problémák teljesen sikeres kezelése aligha lehetséges, de az egyes kormányzatok által bevezetett okos megoldások talán egy társadalmilag, ökológiailag és gazdaságilag is optimális szintre tudják azt csökkenteni. Az adórendszerbe is beépíthetők tehát olyan elemek, melyek környezeti hatásmechanizmussal rendelkeznek, ezek az említett környezeti adók, vagy más néven Pigou-adók.[30] Nagy Zoltán és Bartha Ildikó szerint a környezeti adók alatt, tágan értelmezve, nemcsak a hagyományos értelemben vett adókat értjük, hanem az olyan fizetési kötelezettségeket, mint a díjakat, járadékokat, vámokat és egyéb közterheket is, amelyeknek van környezeti hatása is.[31] Pigou arra a tényre alapozta elméletét, hogy a környezet használatának költsége nem jelenik meg a piaci árban, így azt a termelésre kivetett adóval lehet internalizálni.[32]

A környezeti adók okos megoldása abban áll, hogy ösztönző hatásukra tekintettel alacsony költségszint mellett képesek elérni az optimális szennyezési szintet. Feltételezve azt, hogy a negatív externália előállítója a leghatékonyabb technológiát használja, illetve folyamatosan csökkenti a káros anyag kibocsátást, ezzel csökkentve vagy épp megszüntetve adófizetési kötelezettségét. Az externáliákat nagyobb mértékben előállítók pedig megfizetik az azok kezelésével járó költségeket. Persze önmagában ez sem garancia, mert egy rosszul megállapított adóteher mellett - túlságosan alacsony - to-

- 23/24 -

vább folytatja a gazdasági szereplő a környezet szennyezést, tehát automatikusan nem garantált annak csökkenése.[33]

A magyar adórendszerben is számos környezeti céllal rendelkező különadó létezik, így az energiaadók (energiaellátók jövedelemadója - korábbi köznevén Robin Hood-adó, a közművezetékek adója), a környezetvédelmi termékdíj vagy épp a környezetterhelési díj.[34] Rögtön leszögezhető: a hazai rendszer sajátossága, hogy ezek hatásmechanizmusa nagyban eltér egymástól, nem mindegyik valósít meg a környezetvédelemmel, fenntarthatósággal kapcsolatos célkitűzést, mivel azok egy része az elnevezésüktől eltérően inkább az általános adórendszer egy bevételi forrásává vált, környezeti hatásuk pedig minimális. Ebben pedig a kormányzatoknak van fontos szerepe, hogy a jogi szabályozást úgy alakítsák ki, hogy ez ilyen adók kötött felhasználásúak legyenek, s csak az adott feladat ellátására legyenek fordíthatók. Ha ennek nem felel meg, akkor a célját is elveszíti, a szennyezők úgy érzik megfizették a szennyezésük költségeit, s további teendőjük nincs. Így tehát olyan ökoadók bevezetése teheti okossá az adórendszert, mely képes kezelni a negatív externáliákat, megfelelő mértékű és meghatározott célra fordítandó.

A hazai rendszerből negatív példaként hozható fel többek között a hulladékgazdálkodás szakpolitikája. Közös társadalmi cél, hogy a hulladéktermelés szintje csökkenjen, s a keletkező hulladékok a lehető legnagyobb arányban kerüljenek újrahasznosításra. A cél tehát a fenntarthatóság biztosítása, a környezet terhelésének enyhítése. E negatív externáliának, azaz a hulladék mértékének csökkentésében szerepe van a kormányzatnak is, így például az adózás nyújtotta lehetőségeket kihasználva. Az Európai Uniós és a tagállami bírósági esetjog azt a véleményt követi - összhangban a szennyező fizet elvével -, hogy a hulladék mennyiségével arányos szolgáltatási díj képes csökkenteni a keletkező hulladékot. Ugyanis amíg egységesen fizet mindenki, addig a fogyasztó közgazdaságtani szempontból teljesen racionális célja, hogy a hulladékgyűjtő edényzetet teljesen megtöltse; míg ha a keletkező hulladék mennyisége után fizet, akkor a csökkentésére, elkülönített gyűjtésre ösztönözhet. A magyar rendszerben viszont problémás, hogy az adót, a hulladéklerakási járulékot a hulladékot elhelyező vállalatoknak kell megfizetniük.[35] Így az csak közvetve áll kapcsolatban a hulladék termelőjével, s így annak terhét nem érzik át, s csupán a szolgáltatási díjba kerül beszámításba.[36] E körben okos megoldás lehetne, ha a fogyasztó az általa megtermelt hulladék súlyához igazodó szolgáltatási díjat és adót fizetne, mely a digitalizáció által nyújtott alkalmazásokkal akár most is kivitelezhető lenne. Így talán tudatosabbá és átláthatóbbá lehetne tenni e probléma kezelését.

- 24/25 -

Másik példaként említhető a hazai rendszerből a vízgazdálkodás területéhez kapcsolódó fizetési kötelezettségek köre is, így a víz- és talajterhelési díj, melyek okos formában is bevezethetőek lennének.[37] Ehhez kapcsolódóan Nagy Zoltán a vízadó bevezetésének lehetőségét vázolja fel, mely képes lehet a korábbiakban említett funkciók betöltésére.[38]

Végezetül megemlíteném, hogy Gregory Mankiw smart adózásról szóló cikkében a Pigou-adót emeli ki, mint egyik lehetséges megoldást a széndioxid-kibocsátás csökkentésének és a globális felmelegedés megállításának.[39] Ugyanakkor felhívja a figyelmet arra is, hogy a gyakorlatban különféle gazdaságpolitikai szempontok miatt kevésbé sikeres, s egy ún. 'szén-dioxid adó' növelésének lehetőségét interpretálja, mely a változatosabb energiafogyasztásra ösztönözhet.

A környezeti adók esetében úgy gondolom, hogy kitörési pont lehet az okos mérés által kínált technikai lehetőségek felhasználása, mely nem csak a tudatos erőforrás-felhasználásra, hanem a környezetszennyezés mérésére is alkalmas lehet, s ezzel az adófizetési kötelezettség megállapításához, akár valós idejű állapotnak megfelelően. Így folyamatosan figyelhetnék annak állását, s a szükséges vállalatirányítási döntésekben segítenék az externália termelőjét.

3. Záró gondolatok

Mint láthattuk e néhány gondolat során, az okos adórendszer fogalmi köre viszonylag még képlékeny, de már számos okos megoldási eszközzel élhetnek a kormányok adópolitikájuk, államháztartási gazdálkodásuk körében, mely a gazdasági és környezeti fenntarthatósághoz hozzájárulhat. Az eszközök köre többrétű, az adóigazgatás egyes okos megoldásaitól az egész adórendszert érintő szabályozásokig terjedhet. Az okos adórendszeren belül nem csak a közvetlen hatást kifejtő környezeti adóknak lehet szerepe a fenntarthatósági célok elérésében, hanem a legtöbb főadónak, így az áfának, a személyi jövedelemadónak is, ahogyan azt láthattuk. Tehát az egyes kormányok adópolitikájuk kialakítása során egyre nagyobb figyelmet kell szentelniük e problémakör kezelésére, azaz a közbevételek folyamatos biztosítására úgy, hogy a fenntarthatóság szempontjai is érvényesüljenek. Azt tapasztaljuk, hogy a környezeti adók szerepe egyre inkább előtérbe kerül, melyben kiemelt szerepe van a kormányzatoknak abban, hogy a szennyező fizet elve érvényesüljön. De nem elegendő az ilyen adók bevezetése, szükséges a megfelelő államháztartási és adójogi szabályozás is, hogy céljukat elérjék. Az okos adórendszerek fejlődésében fontos mérföldkő lehet a robotika és a mesterséges intelligencia fejlődésére történő reagálás, mely a jövőnk kihívása. Úgy gondolom, hogy addig is érdemes az adórendszerben, az adóigazgatásban kínálkozó, okos rendszereket, megoldásokat kihasználni segítve ezzel mind az adóhatósági, mind az adózói oldalt. ■

JEGYZETEK

[1] Az angol smart szó eredeti jelentései lehetnek: talpraesett, gyors felfogású, agyafúrt, furfangos, körmönfont, élénk eszű, szellemes, okos.

[2] Ld. ehhez: Gabriella Csűrös: The Concept of Smart City - Regulation Questions?! In: Mihály Fónai - János Kristóf Murádin - Ferenc Pénzes (eds.): Local Environmental Problems and Answers in Hungary and Romania. Cluj-Napoca, Scientia Publishing House, 2018. 63-75.

[3] Alaptörvény N) cikke.

[4] Fodor László: Környezetjog. Debrecen, Debreceni Egyetem, Állam- és Jogtudományi Kar, 2015. 97.

[5] Antal Attila: Az új Alaptörvény környezetvédelmi filozófiája. Közjogi Szemle, 4. évf., 2011/4. 49.

[6] Nagy Zoltán: Környezeti adózás szabályozása a környezetpolitika rendszerében. Miskolc, Miskolci Egyetem, 2013.

[7] A smart tax policy önálló weblappal rendelkezik az Amerikai Egyesül Államokban, mely az alábbi linken érhető el: http://smarttaxpolicy.com/

[8] Bordás Péter: Smart taxation: okos adózás a hazai adórendszerben. Közjogi Szemle, XII. évf., 2018/3. 47-52.

[9] Ld. pl. az okos város, okos házak, okos mérés, okos telefon terjedését.

[10] European Commission: Smart Taxation. A Winning Strategy. 18 September 2015. http://ec.europa.eu/avservices/video/player.cfm?ref=I108968

[11] Bordás i. m. 47.

[12] Sinkáné dr. Csendes Ágnes: Jövőkép: a NAV az okos adózás felé tart, mi várható az elkövetkezendő 4 évben? Nemzeti Adó- és Vámhivatal, 2018.10.28., a Nemzeti Adókonzultáció 2018. https://bit.ly/2TjQfgr

[13] Ezek részletesebb bemutatását ld. Bordás i. m. 49-52.

[14] Sinkáné i. m.

[15] Földes Gábor (szerk.): Adójog. Budapest, Osiris, 2005.

[16] Horváth M. Tamás: Előszó. In: Horváth M. Tamás - Varga Judit (szerk.): Államháztartási erőforrások joga. Budapest-Debrecen, Dialóg Campus-Debreceni Egyetemi Kiadó, 2019. 4-5.

[17] Adó Online: 58 fajta adó van Magyarországon. 2018. március 20. https://ado.hu/ado/58-fajta-ado-van-magyarorszagon/

[18] Juraj Nemec - Glen Wright (eds.): Közösségi pénzügyek. Budapest, Aula Kiadó, 2000. 162-171.

[19] Richard Blundell: "Nem egykulcsos, hanem okos adórendszer kell". 2016. december 31. https://index.hu/gazdasag/2016/12/31/richard_blundell_interju/

[20] Blundell i. m.

[21] Az igazságosság kérdése persze relatív attól függően, hogy kinek a szemszögéből vizsgáljuk, s a méltányosság milyen szintjét ismeri el a jogalkotó.

[22] Blundell i. m.

[23] N. George Mankiw: A közgazdaságtan alapjai. Budapest, Osiris, 2011. 174-182.

[24] Az ökológiai lábnyom és a húsfogyasztás. Greenpeace Magyarország blog, 2010. március 02. https://greenpeace.blog.hu/2010/03/02/hus_nelkul

[25] Szabó Kata: A hús igazi ára - Mit tesz a környezettel egy szelet marhahús előállítása? 2016. április 16. https://bit.ly/2SeozMM

[26] Persze csak akkor, ha a csökkenésből eredő különbözetet a termelők, kereskedők nem vonják el, hivatkozva az emelkedő előállítási költségekre vagy más indokra.

[27] Nőtt a sertéshúsfogyasztás az áfacsökkentések hatására. 2018. március 19. https://behir.hu/nott-a-serteshusfogyasztas-az-afacsokkentesek-hatasara

[28] Georgina Prodhan: European parliament calls for robot law, rejects robot tax. 2017. február 16. https://reut.rs/2RSJHc7

[29] Nagy i. m. 111.

[30] Arthur Pigou brit közgazdász nyomán.

[31] Bartha Ildikó - Nagy Zoltán: Energiaadó vagy valami más? A környezetvédelmi közterhek hatásmechanizmusáról. KÖZJAVAK, III. évf., 2017/3. 7-10.

[32] Nagy i. m. 47.

[33] Bartha-Nagy i. m. 8.

[34] Nagy Zoltán: Az adópolitika szabályozási eszközei szolgáltatási szempontból. In: Horváth M. Tamás - Bartha Ildikó (szerk.): Közszolgáltatások megszervezése és politikái. Merre tartanak? Budapest, Dialóg Campus, 219-230.

[35] A hulladékról szóló 2012. évi CLXXXV. törvény 68-69.§.

[36] A hazai helyzetet az már csak súlyosbítja, hogy az újonnan kialakított rendszerben sok esetben a szolgáltatási díj nem fedezi a valós költségeket.

[37] A környezetterhelési díjról szóló 2003. évi LXXXIX. törvény 7-14. §

[38] Nagy i. m. 210-211.

[39] N. Gregory Mankiw: Smart Taxes: An Open Invitation to Join Pigou Club. Easter Economic Journal, 2009/35. 14-23.

Lábjegyzetek:

[1] A szerző tudományos munkatárs (MTA DE Közszolgáltatási Kutatócsoport).