Vezendi-Varga Judit[1]: A babaváró támogatásról (JÁP, 2022/2., 87-100. o.)

Abstract

Since 2010 the governmental leadership pays special attention to influencing the population processes in Hungary, including increasing the birth rate. To increase the number of birth, the government has given rise to more and more generous family support instruments. The aim of the present study is to examine the baby-waiting support's regulation and its change. In addition to the thematic review of this family support instrument, the work covers trends, effects and experienced observed in the practical application of the examined legal institution. And it is also looking for an answer to the question of whether it is worth choosing the scheme as a means of financing credit targets for the remaining period until 31 December 2022.

Keywords: loan, interest subsidy, childbearing, free use

A babaváró támogatást 2019. július 1-én vezették be a családvédelmi akcióterv[1] részeként. Vagyis egyfajta családpolitikai eszközről van szó, melynek célja a gyermekvállalás és gyermeknevelés támogatása. Amennyiben a hazai családtámogatás rendszerében kívánjuk elhelyezni eme jogintézményt, akkor azt mondhatjuk, hogy ez az állam által nyújtott direkt pénzbeli támogatások közé tartozik, melyek nem alanyi jogon járnak, nem is biztosítotti jogviszony meglétén alapulnak, hanem azokat a támogatást igénylő által vállalt egyéb kötelezettség teljesítése függvényében bocsátja rendelkezésre az állam.[2] A babaváró támogatás - vagy, ahogy a köznyelvben elterjedt: babaváró hitel - egy állam által támogatott, szabadon felhasználható, speciális hitelkonstrukció.

Egy kétkomponensű családtámogatási eszközről van szó, mely egyrészt kamattámogatásból, másrészt - a feltételek teljesülése esetén - gyermekvállalási támogatásból áll. A babaváró támogatás egy speciális kölcsönszerződés megkötésével vehető igénybe. Előbbi kölcsön-

- 87/88 -

szerződést - eme hitelpiaci termékkel foglalkozó hitelintézetektől[3] - főszabály szerint házastársak együttesen igényelhetik, legkésőbb 2022. december 31-ig. A kölcsönszerződéshez az állam a szerződési futamidő első 5 évében kamattámogatást nyújt, ezt követően pedig csak akkor, ha az igénylőknek gyermeke születik, vagy örökbe fogadnak.[4] A kölcsönszerződés egy gyermek születése, illetve örökbefogadása esetén kamatmentessé válik a szerződési futamidő egészére. A második gyermek vállalása esetén a még fennálló tőketartozás 30%-át, a harmadik gyermek vállalása esetén a fennálló tőketartozás egészét elengedik. Vagyis a második gyermek után válik a konstrukció kamattámogatásból vissza nem térítendő gyermekvállalási támogatássá.

I. Igénylésre jogosultak

Az igénylők a házastársak, akik főszabály szerint együttes igénylőként nyújtják be kölcsönszerződésre vonatkozó kérelmüket a hitelintézetnek. A kapcsolódó kormányrendelet 2021. szeptember 29-én hatályba lépett módosítása értelmében valamelyik házasfél halála esetén, kivételesen, lehetősége van a túlélő házastársnak egyedüli támogatottként is szerződést kötni.[5]

A babaváró támogatásra vonatkozó 44/2019. (III. 12.) Korm. rendelet értelmében a kölcsönszerződés megkötését a házaspár akkor igényelheti, ha a kérelem benyújtásakor a feleség már betöltötte a 18. életévét, de még nem töltötte be a 41. évet. Továbbá az igénylők mindegyikének rendelkeznie kell belföldi lakcímmel, valamint legalább az egyik félnek 3 éve folyamatosan rendelkeznie kell vagy társadalombiztosítással, vagy nappali tagozatos képzésben fennálló hallgatói jogviszonnyal, vagy előbbi időtartam alatt gyermekgondozási díjban kell részesülnie. Követelmény továbbá, hogy az igénylők vagy büntetlen előéletűek legyenek, vagyis bíróság nem állapította meg büntetőjogi felelősségüket, vagy amennyiben korábban megállapították bűntetőjogi felelősségüket, akkor időközben már mentesültek a büntetett előélethez fűződő hátrányos jogkövetkezmények alól. Egyik félnek sem lehet 5000 Ft-ot meghaladó köztartozása, vagy azt a kitűzött határidőn belül rendeznie kell. Az igénylőkre igaz egy állítás a következők közül: rendelkeznek magyar állampolgársággal, vagy magyar állampolgárnak kell tekinteni őket, vagy a szabad mozgás és a három hónapot meghaladó tartózkodási jogukat Magyarország területén gyakorolják, vagy hontalan, vagy bevándorolt, vagy letelepedett jogállásúak. A házasfelek közül egyiknek sem lehet a Központi Hitelinformációs Rendszerben nyilvántartott tartozása. Nem állhat fenn olyan tény, körülmény, amely az igénylők közös gyermekvállalá-

- 88/89 -

sát lehetetlenné teszi. Továbbá az igénylők vállalják, hogy legalább az egyikük -a kölcsönkérelem benyújtását követően született vagy örökbefogadott - gyermekeiket a nagykorúvá válásukig, de legfeljebb a kölcsönszerződés megszűnéséig saját háztartásában neveli.[6]

Az igénylőkkel szemben támasztott előbbi követelmények listája továbbiakkal bővülhet. Ennek oka, hogy valamennyi hitelintézet a tőle igényelt kölcsönszerződés megkötése előtt belső szabályzatainak megfelelő hitelbírálatnak veti alá az igénylőket. Végül csak azokkal a - 44/2019. (III. 12.) Korm. rendeletben foglalt követelményeknek megfelelő - személyekkel köt szerződést, akiket hitelképesnek minősít. Az állam - az illetékes kormányhivatalok révén - nem bírálhatja felül a hitelintézet döntését az igénylők hitelképességét illetően.[7] Lényeges továbbá, hogy ugyanazzal az igénylővel csak egy ilyen kölcsönszerződés köthető.

II. A kölcsönszerződés és a kamattámogatás

A kölcsönkérelmet az igénylők által választott, eme hitelpiaci termékkel foglalkozó hitelintézetnek kell benyújtani. A kérelem benyújtásának napja az a nap, amikor az igénylők kérelmük mellett az igénylési feltételek fennállását igazoló dokumentumokat, nyilatkozatokat is hiánytalanul benyújtották. A hitelintézetnek a hozzá hiánytalanul beérkezett kérelmek elbírálására 10 munkanap áll rendelkezésre, mely idő alatt ellenőrzi az igénylési feltételek és a hitelképesség fennállását. A kölcsönkérelem elbírálásáért, a kölcsön folyósításáért a hitelintézet díjat, költséget vagy más ellenszolgáltatást nem számolhat fel.[8]

Amennyiben az igénylők a rendeletben foglalt követelményeknek eleget tesznek és hitelképesek, akkor a hitelintézet velük kölcsönszerződést köteles kötni. A kölcsönszerződés maximális összege 10 000 000 Ft. A kölcsön összegének folyósítása egy összegben történik, a kölcsönszerződés megkötését követően. A kölcsön forintalapú, vagyis a kapcsolódó díjak, ügyleti kamatok és tőke törlesztése is csak forintban történhet.[9]

Lényeges, hogy a támogatott személyek (vagyis azok az igénylők, akikkel a hitelintézet kölcsönszerződést kötött) a kamattámogatás időszakában ügyleti kamatot nem fizetnek. Az ügyleti kamatot, mely a hitelintézetet megilleti, kamattámogatás formájában a Magyar Államkincstár folyósítja az állam nevében, közvetlenül a hitelintézetnek. A kamattámogatást nem kell külön kérelmezni, arra az igénylők a kölcsönszerződés megkötését követően jogosultak.[10] A kamattámogatás időszakában az ügyleti kamat nem haladhatja meg az ÁKK Zrt.

- 89/90 -

által közzétett, 5 éves névleges futamidejű államkötvények aukcióin kialakult átlaghozamok elfogadott mennyiségekkel súlyozott számtani átlagának 130%-a 1 százalékponttal növelt értékét.[11] Lényeges, hogy a kölcsön kamata a kamattámogatás időszaka alatt csupán ötévente változhat.

A támogatott személyeknek a felvett kölcsön törlesztését a folyósítást követő hónaptól el kell kezdeniük. A kölcsön futamideje legalább 5 év, és legfeljebb 20 év lehet. Előbbi időbe nem számít be az esetlegesen igénybe vett törlesztésszüneteltetés időtartama, mely főszabály szerint gyermek születése, illetve örökbefogadása esetén kérelmezhető, s melynek időtartama alkalmanként 3 év. Ikergyermekek esetén előbbi idő további kettő évvel meghosszabbítható, a támogatott személy külön kérelmére. Miután letelt a törlesztés szüneteltetésének időtartama, a támogatottak törlesztési kötelezettsége tovább folytatódik.[12]

A kamattámogatás ideje alatt a támogatott által fizetett törlesztőrészletek havi összege nem haladhatja meg az 50 000 Ft-ot. Továbbá előtörlesztés esetére a hitelintézet nem számolhat fel díjat és egyéb költséget a támogatott személyek terhére.[13] Ugyanakkor a támogatott személyek a törlesztőrészlettel egyidejűleg kezességvállalási díjat fizetnek a kölcsön fennálló összege után, tekintve, hogy egy állami kezességgel biztosított szerződésről van szó. Az államot megillető kezességvállalási díj mértéke évente a kezességgel biztosított fennálló fizetési kötelezettség összegének 0,5%-a. A kezességvállalási díj a központi költségvetést illeti, amit a támogatott a hitelintézet közvetítése révén fizet meg. Amennyiben szünetel a kölcsön törlesztése, akkor a kezességvállalási díj fizetése is szünetel.[14]

A kölcsönszerződéshez tapadó kamattámogatás megszűnik a kölcsön folyósításának kezdetétől számított 5 év elteltével, ha a támogatott személyek a kölcsön folyósításától számított 5 éven belül nem igazolják 12 hete fennálló várandóságuk, illetve gyermek közös örökbefogadásának tényét. Lényeges, hogy a gyermek fogalmába nemcsak az igénylők, illetve a támogatott személyek vér szerinti, velük közös háztartásban élő gyermeke, valamint az igénylők által közösen örökbe fogadott gyermek tartozik bele, hanem a magzat is, a várandóság betöltött 12. hetétől. A kamattámogatás és gyermekvállalási támogatás a terhesség 12. hete után elhalt magzatra, halva született, vagy elhunyt gyermekre is igényelhető.[15]

A kamattámogatás megszűnik, ha már a támogatott személyek egyike sem rendelkezik magyarországi lakcímmel. Eme utóbbi esetben a kamattámogatás az utolsó magyarországi lakcím megszűnését követő naptól szűnik meg. A kamattámogatás akkor is megszűnik, amennyiben a gyermekvállalási támogatással érintett kiskorút már a támogatott személyek egyike sem neveli saját háztartásában. Ebben az esetben a megszűnés napja a gyermek szülői háztartásból való

- 90/91 -

kikerülését követő nap. Mindegyik esetben a kölcsönszerződés még hátralévő összegére vonatkozóan megszűnik a kamattámogatás, valamint a kölcsön még hátralévő összegére számított ügyleti kamat módosul, amit immár a kölcsönfelvevő köteles fizetni a hitelintézet számára. A fizetendő ügyleti kamat mértéke a kamattámogatás megszűnését követően nem lehet nagyobb, mint az ÁKK Zrt. által közzétett, 5 éves névleges futamidejű államkötvények aukcióin kialakult átlaghozamok elfogadott mennyiségekkel súlyozott számtani átlagának 130%-a 4 százalékponttal növelt értéke.[16] A korábban igénybe vett kamattámogatás összegét pedig a kamattámogatásra való jogosultság megszűnését követő 120 napon belül, egy összegben vissza kell fizetni a Kincstár részére a hitelintézeten keresztül.

Amennyiben a támogatott személyek a kölcsönszerződés futamideje alatt házasságukat felbontják, illetve azt bíróság érvénytelenné nyilvánítja, akkor az erről szóló bírósági ítélet jogerőre emelkedését követően szűnik meg a kamattámogatás a kölcsön még hátralévő összegére, mely összegre nézve az ügyleti kamat módosul a korábban leírtak szerint, mely megváltozott ügyleti kamatot a kölcsönt felvevő köteles megfizetni ebben az esetben is. Házasság felbontásakor, érvénytelenné nyilvánításakor csak abban az esetben kell visszafizetni a korábban igénybe vett kamattámogatás összegét, amennyiben a korábbi házastársak nem teljesítették a kölcsön folyósításától számított 5 éves időszakon belül közös gyermek vállalására, örökbefogadására vonatkozó ígéretüket. Eme utóbbi kötelezettség teljesítése - a házasság megszűnése előtt igénybe vett kamattámogatás visszafizetése - alól mentesülhetnek, ha az illetékes kormányhivatal, a korábbi támogatottak által, hozzá benyújtott kérelme alapján méltányosságból felmentést engedélyez.[17]

Speciális eset, ha a támogatott személyek valamelyike a házasság fennállása alatt, a kölcsön folyósításától számított 5 éven belül elhalálozik. Ebben az esetben a túlélő házastárs a kamattámogatásra továbbra is jogosult, függetlenül attól, hogy teljesült-e a közös gyermekre, illetve közös örökbefogadásra tett korábbi vállalás. Amennyiben a túlélő házastárs később újabb házasságot köt, s új házastársa eleget tesz a babaváró támogatás igénylési követelményeinek, akkor a kamattámogatás mellett a törlesztés szüneteltetését, illetve a gyermekvállalási támogatást is igénybe vehetik, ha teljesítik a gyermek vállalására, örökbefogadására vonatkozó feltételeket. Amennyiben az új házastárs egy másik kölcsön vonatkozásában maga is támogatott személy, akkor közös gyermekük után a törlesztés szüneteltetését, illetve a gyermekvállalási támogatást közös döntésük alapján csak az egyik kölcsönszerződés keretében érvényesíthetik. Ha mind a két jogosultságot - törlesztés szüneteltetését és gyermekvállalási támogatást is - érvényesíteni kívánják közös gyermekük (gyermekeik) után, akkor előbbi kedvezményeket, támogatásokat együttes döntésük alapján csak ugyanazon kölcsönszerződéshez kapcsolódóan vehetik igénybe.[18]

- 91/92 -

Az illetékes kormányhivatal a támogatott - a kölcsön folyósításától számított 5 éven belül - hozzá benyújtott kérelme alapján hatósági eljárás keretében, méltányosságból felmentést engedélyezhet a kamattámogatás megszűnése és visszafizetése alól, ha:

- a támogatott személyek valamelyike a kölcsönszerződés aláírását követően megváltozott munkaképességűvé vált, s ezért nem vállalták a közös gyermeket, vagy

- egészségügyi szolgáltató igazolja, hogy a támogatottak emberi reprodukcióra irányuló különleges eljárásban részt vettek, vagy

- egészségügyi szolgáltató igazolja, hogy a támogatott személyeknél emberi reprodukciós eljárásban való részvételt kizáró ok merült fel, vagy az eljáráshoz szükséges valamely feltétel nem teljesült, vagy a támogatott egyik reprodukciós eljárásra sem alkalmas, vagy

- a gyermekvállalás egészségügyi dokumentumokkal igazoltan ellenjavalt a támogatott személyek számára.[19]

III. A gyermekvállalási támogatás

A támogatott személyek a kölcsön teljes futamidejére kamattámogatásra jogosultak, ha első gyermekük a kölcsön folyósításától számított 5 éven belül "megérkezik". Vagyis első közös saját gyermek esetén a várandóság a kölcsön folyósításától számított 5 éven belül betölti a 12. hetet.[20] Első közös örökbefogadás esetén pedig akkor, ha az örökbefogadó határozat a kölcsönkérelem benyújtását követően, de legkésőbb a kölcsön folyósítását követő 5 évben belül véglegessé válik.

Amennyiben a támogatottak a kölcsönkérem benyújtását követően már második gyermeküket várják, illetve fogadják örökbe, akkor a fennálló kölcsöntartozás 30%-ával egyező összegű; amennyiben harmadik gyermeküket, akkor a még fennálló teljes kölcsöntartozással egyező nagyságú gyermekvállalási támogatásra jogosultak.[21] A gyermekvállalási támogatás összegét a kölcsönszerződésből eredő fizetési kötelezettségek csökkentésére kell használni, melyet a Kincstár folyósít a hitelintézet számára.[22]

Vagyis kamattámogatás igénybevételére a jogalkotó időkorlátot szab, hisz a támogatott személyeket az csak abban az esetben illeti meg, ha közös gyermekük, vagy közösen örökbefogadott gyermekük a kölcsön folyósítását követően 5

- 92/93 -

éven belül megérkezik a családba. Ugyanakkor gyermekvállalási támogatás igénybevételére előbbi időkorlát nem létezik. Gyermekvállalási támogatás második és harmadik gyermek után - ha ők eleget tesznek a jogszabályi feltételeknek - igénybe vehető akkor is, ha a támogatottak idő közben elvesztették kamattámogatásra való jogosultságukat. Ez alól kivétel, ha a támogatottak már nem rendelkeznek magyarországi lakóhellyel,[23] hisz ebben az esetben nemcsak kamattámogatásra, hanem gyermekvállalási támogatásra való jogosultságuk is elvész.

A gyermekvállalási támogatás iránti igényt a hitelintézethez kell benyújtani, az igénylésre való jogosultságot igazoló dokumentumokkal együtt. Ugyanazon gyermek után egyszer folyósítható ilyen támogatás. A jogosultsági feltételek fennállását a hitelintézet állapítja meg. Ha a hitelintézet elutasítja a gyermekvállalási támogatás, illetve törlesztésszünetelés iránti kérelmet, akkor a támogatott személyek a kormányhivatalhoz fordulhatnak. Amennyiben a kormányhivatal megállapítja a támogatott jogosultságát gyermekvállalási támogatásra, akkor eme döntése a hitelintézetre kötelező.[24]

IV. A folyósító hitelintézet és a kincstár

A babaváró támogatásokat: kamattámogatást és gyermekvállalási támogatást a hitelintézet számolja el a Kincstárral, mely elszámolást a Kincstár ellenőrzi. A hitelintézet elszámolási kötelezettségét megbízás alapján, egy másik hitelintézet útján is teljesítheti.

A hitelintézetet az általa jogszerűen folyósított kölcsön összege után 50 000 Ft költségtérítés illeti meg, amelyet a Kincsárral számol el, a babaváró támogatásokkal egy időben. Ilyen értelemben az állam a potenciális támogatottak válláról leveszi az ügyintézéssel együtt járó költségek megfizetésének terhét, hisz a hitelintézet ilyen költségeket nem róhat az igénylőkre.

Amennyiben a Kincstár ellenőrzés során valamilyen szabálytalanságot tárna fel a hitelintézet elszámolásaiban, akkor az ebből eredő követeléseit a polgári jog szabályai szerint érvényesíti a hitelintézettel szemben.[25]

A hitelintézet az állammal szemben felelős minden olyan kárért, amelyet a 44/2019. (III. 12.) Korm. rendeletben foglalt, őt terhelő felelősség megsértésével okozott. Előbbi felelősség alól akkor mentesül, ha bizonyítja, hogy úgy járt el, ahogy az adott helyzetben általában elvárható. Amennyiben a hitelintézet neki felróható okból a támogatott személynek okoz kárt, akkor azért a kárért a támogatott személlyel szemben köteles helyt állni, mely kötelezettségét az államra nem háríthatja át.[26]

- 93/94 -

V. Babaváró kölcsön és a lakásvásárlás

A családvédelmi akcióterv részeként életre hívott eszközök közül többnek is célja a fiatalok, fiatal családok otthonteremtésének, saját ingatlanhoz jutásának megkönnyítése. (Lásd családok otthonteremtési kedvezménye (CSOK), falusi CSOK, jelzáloghitel-elengedés.) Ahogy azt a következő fejezetben olvashatjuk, a babaváró kölcsön összegét - a 2020 júniusában MNB által készített kérdőív kitöltőinek válaszai alapján - az igénylők több mint 80%-a fordította részben vagy egészben lakáscéljainak megvalósítására. Ebből következik, hogy bár a babaváró támogatás szabadon felhasználható kölcsönt jelent, mégis elsősorban lakáscélok (lakáshoz jutás, lakás felújítása) elérését szolgálja. Ezt a jellegét tovább erősíti az a tény, hogy a felvett babaváró kölcsön összegét lakáshitel igénylésekor a hitelintézetek önerőként veszik figyelembe. A korábban hatályban lévő szabályozás[27] szerint, ha a babaváró hitel igénylését követő 90 napon belül lakáshitelt is igényelt a támogatott, akkor az általa felvett babaváró kölcsön összegének 25%-át a hitelintézet a hitelfedezeti mutató (HFM)[28] számítása során figyelembe vette, az összeg fennmaradó 75%-át pedig önerőként értékelte. Ebben az esetben a felvett babaváró kölcsön összegének 25%-a megterhelte az ingatlant, csökkentve ezzel az ingatlanra még igényelhető hitel nagyságát, növelve a lakáshitel megítéléshez szükséges önerő mértékét. Eme 75%-os szabály nem volt alkalmazandó abban az esetben, ha a kölcsön igénylője lakáscél helyett más célt jelölt meg kérelmében, illetve a kölcsön igénylését követő 90 napon túl döntött lakáshitel igénylése mellett, hisz ebben az esetben a babaváró kölcsön 100%-a önerőnek számított. Napjainkra előbbi rendelkezés kikerült a 32/2014. (IX. 10.) MNB rendeletből,[29] így a hitelintézet mérlegelése alapján a babaváró kölcsön összegének akár 100%-át önerőként veheti figyelembe akkor is, ha a kedvezményezett a kölcsön igénylését követő 90 napon belül igényel lakáshitelt babaváró kölcsöne mellé. Ezt a gyakorlatot erősítheti a körülmény, hogy a babaváró támogatás egy állami kezességgel garantált kölcsön. Ugyanakkor az MNB vezetői körlevélben kommunikálta elvárásait a hitelintézetek gyakorlatára vonatkozóan, mely szerint: " a bővített kitettséggel számított fedezeti arány számlálójának meghatározásánál az MNB elvárja, hogy a pénzügyi intézmény a babaváró kölcsön legalább 25 százalékával növelje a lakáscélú jelzáloghitel összegét, amennyiben a jelzáloghitel adósai/hiteligénylői a lakáscélú jelzáloghitel bírálatát megelőző 90 napban

- 94/95 -

kötöttek szerződést babaváró kölcsön felvételére, illetve a lakáscélú jelzáloghitel igénylésére vonatkozó hitelbírálati döntést követő 20. munkanapon belül részükre babaváró kölcsön került jóváhagyásra az adott pénzügyi intézménynél".[30]

VI. Babaváró támogatás a gyakorlatban

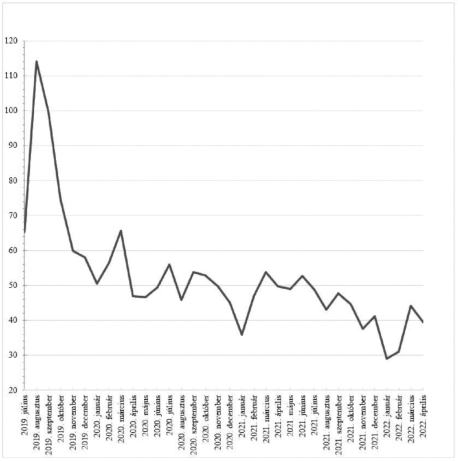

A babaváró támogatás keretében megkötött kölcsönszerződésekről, illetve kiutalt összegekről a Magyar Nemzeti Bank vezet nyilvánosan hozzáférhető statisztikát. Előbbiek alapján a tárgyalt hitelpiaci konstrukció keretében összesen 1784 Mrd Ft került kiutalásra 2019. július és 2022. április között. Az első évben - 2019-ben - összesen 471,6 Mrd Ft, 2020-ban összesen 618,37 Mrd Ft, 2021-ben 550,4 Mrd Ft, míg 2022-ben, áprilissal bezárólag összesen 143,64 Mrd Ft szabad felhasználású kölcsönt folyósítottak babaváró támogatás keretében. Az 1. ábra havi bontásban szemlélteti a hitelintézetek által 2019. július és 2022. április között folyósított 1784 Mrd Ft-ot. A grafikonból látható, hogy kiugróan nagy volt a kölcsön iránti érdeklődés a bevezetést követő hónapokban. Különösen magas értékeket mutat 2019. augusztus (114,11 Mrd Ft) és 2019. szeptember (99,63 Mrd Ft) hónap. Ezt követően mérséklődött a kereslet. 2020-ban vették fel összesen a legtöbb ilyen kölcsönt, mely év alatt a kiutalások eloszlása egyenletesebb volt 2019-hez képest. A 2021-es januári visszaesést követően a 2021-es év nagy részében is megmaradt az érdeklődés e hitelpiaci termék iránt. Csökkenést a kiutalt összegekben 2021 novemberétől látni. Kisebb kiugrásokkal 2021 novembere óta mérséklődni látszik a babaváró támogatás iránti érdeklődés, mely fakadhat egyrészt a reálgazdasági folyamatokból, másrészt abból, hogy akik eddig igénybe kívánták venni eme kedvezményes kamatozású hitelpiaci konstrukciót, már megtették. Az újonnan megjelenő hitelfelvételi igények száma pedig lényegesen kevesebb a korábban összesen meglévőhöz képest.

- 95/96 -

1. ábra: Babaváró támogatás keretében nyújtott szabad felhasználású hitel összege

(Mrd Ft) (Forrás: MNB)[31]

Tekintve, hogy a babaváró támogatás(ok) alapjául szolgáló kölcsön szabad felhasználású, a hitelintézetek - továbbá a Magyar Nemzeti Bank, illetve a Magyar Államkincstár - sem rendelkeznek adatokkal arról, hogy milyen célra fordítják a támogatottak a felvett kölcsönt. Az információszerzés reményében, 2020 júniusában végzett online kérdőíves felmérést az MNB, hogy feltérképezze a babaváró kölcsönök adósainak helyzetét, illetve azt, hogy mire is fordítják az igényelt összegeket. A kérdőívet a 10 legnagyobb folyósítással foglalkozó hitelintézet adósainak 10,1%-a töltötte ki. Ez azt jelenti, hogy a babaváró hitel be-

- 96/97 -

vezetését követő szűk egy évről állnak rendelkezésre előbbi információk, mely gyakorlatilag pont az az időszak, amikor a legintenzívebb volt az érdeklődés e hitelpiaci termék iránt. Az online kérdőíves felmérés eredményeiről Fellner és Marosi készített összefoglalást és publikált korábban.[32] Az adatgyűjtésből kiderült, hogy a babaváró kölcsönt igénylők főszabály szerint a maximális 10 millió Ft-os összegért folyamodtak, és meg is kapták azt. A válaszadók 85%-a fordította részben vagy egészben lakáscélokra a felvett kölcsönt. A válaszadók 44%-a lakásvásárlásra, 41%-a lakásfelújításra költötte az összeget. A hitelcélok közül a következő leggyakoribb más hitelek, kölcsönök - ideértve a családi tartozások megfizetését is - visszafizetése volt. A válaszadók mindegy 28%-a jelölte meg előbbi célt. A következő leggyakoribb célok a gépjárművásárlás (válaszadók 20%-a jelölte meg), a nem lakáscélú befektetések finanszírozása (válaszadók 13%-a jelölte meg), illetve a fogyasztás (válaszadók 9%-a jelölte meg) voltak. Lényeges, hogy a kérdőíves felmérésben egyszerre több cél is megjelölhető volt, s a válaszadók több mint 50%-a egynél több célra fordította a felvett kölcsönt. A kettős célmeghatározás esetén legtöbbször a lakásfelújítást és hitelkiváltást, a lakásvásárlást és lakásfelújítást, valamint a lakásfelújítást és gépjárművásárlást jelölték meg a válaszadók. Akik egyszerre három hitelcélt nevesítettek, legtöbbször a lakásfelújítás, gépjárművásárlás és hitelkiváltás hármasát jelölték meg.[33] A babaváró támogatás egyértelműen éreztette hatását a lakossági hitelpiacon, melyet az MNB online kérdőívének eredményei is megerősítettek. A válaszadók 15%-a nyilatkozta, hogy olyan cél megvalósítására élt a babaváró kölcsön lehetőségével, mely hitelcél korábban nem létezett. A kölcsönfelvevők 35%-a állítása szerint hitelcélja már korábban is létezett, de annak elérésében a tárgyalt konstrukció érdemi segítséget nyújtott, hisz anélkül előbbi cél nem valósult volna meg. A nyilatkozók 13%-ánál a hitelcél a babaváró támogatás létezését megelőzően is fennállt, és eredetileg saját forrásból kívántak azt megvalósítani, de a kedvező feltételek miatt e kölcsön felvétele mellett döntöttek, s így a saját források felhasználását kiváltották. A válaszadók fennmaradó 37%-a esetén másfajta hitel felvételét helyettesítette a vizsgált jogintézmény. A kölcsönszerződés aláíróinak 23%-a a legalsó jövedelmi kategóriába (támogatottak együttes havi nettó jövedelem 300 ezer Ft alatti), míg 10%-a a legmagasabb jövedelmi kategóriába tartozik (a támogatottak együttes havi jövedelme nettó 750 ezer Ft feletti).[34]

A kérdőívek adatainak értékelését követően Fellner, Marosi és Szabó megállapították, hogy a babaváró kölcsön - fennállásának első évében - a hitelcélok elérésében az alacsonyabb jövedelemmel, a kisebb összegű megtakarításokkal és a felsőfokú végzettséggel nem rendelkező társadalmi csoportok számára jelentett érdemi segítséget.[35]

- 97/98 -

VII. Záró gondolatok

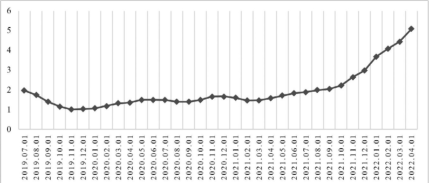

A babaváró támogatás alapjául szolgáló kölcsönszerződés még mindig egy roppant kedvező feltételekkel bíró, szabad felhasználású hitelpiaci termék azok számára, akik gyermek vállalását tervezik, s eleget tesznek a jogszabályban foglalt igénylési feltételeknek. Ám azoknak, akik meglévő beruházási, befektetési céljaik fedezése érdekében, egy piaci hitelkonstrukció kiváltása végett döntenének mellette, családbővítési cél nélkül, érdemes előzetes kalkulációkat végezniük. Mert bár a jogalkotó 2022. április 29-es hatállyal csökkentette a hitelintézeteknek nyújtott kamattámogatás mértékét,[36] illetve a kamattámogatásra való jogosultság megszűnése esetén módosuló, a kölcsönfelvevő által fizetendő ügyleti kamat maximumát is redukálta,[37] azonban a jelenlegi gazdasági folyamatok a kamattámogatás megszűnése esetén megdrágítják a konstrukciót. Ennek oka, hogy a kamattámogatás megszűnése esetén a már igénybe vett kamattámogatást egy összegben vissza kell fizetni, valamint a még fennálló kölcsönösszeg után módosul az ügyfél által fizetendő ügyleti kamat mértéke. Mind a kamattámogatás, mind az ügyleti kamat alapját az ÁKK Zrt. honlapján közzétett, 5 éves névleges futamidejű államkötvények aukcióin kialakult átlaghozamok elfogadott mennyiségekkel súlyozott számtani átlaga határozza meg, mely az elmúlt hónapok alatt szignifikáns emelkedést mutatott (2.ábra).

2. ábra: Az ÁKKZrt. honlapján közzétett 5 éves névleges futamidejű államkötvények aukcióin kialakult áltaghozamok (%) elfogadott mennyiségekkel súlyozott számtani átlaga

(Forrás: ÁKK Zrt.)[38]

- 98/99 -

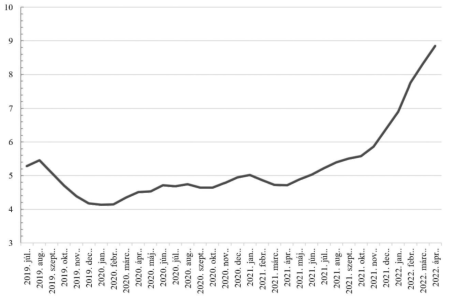

Előbbi trend látszik visszaköszönni az MNB által, a babaváró kölcsön hitelköltség-mutatójának alakulásáról vezetett statisztikáiban (3. ábra) is, mely szerint a babaváró támogatás költségei már 2021. áprilisát követően emelkedtek, amely folyamat 2021. októbrétől kezdve felgyorsult. Ennek eredményeként pedig 2022 áprilisára a babaváró kölcsön hitelköltség-mutatója megközelítette a 9%-ot, ami közel a duplája az egy évvel korábbinak.

3. ábra: Háztartásoknak nyújtott babaváró kölcsön, mint forint fogyasztási hitel átlagos hitelköltség-mutatójának alakulása 2019-2022 között (%) (Forrás: MNB)[39]

A grafikonokból látható trend alapján azok számára, akik más hitelek, vagy saját forrásaik felhasználása helyett, tényleges gyermekvállalási szándék nélkül vették vagy vennék fel a kölcsönt, azok a kamattámogatás megszűnését követően emelkedő költségekkel kénytelenek kalkulálni. Ugyanakkor azok számára, akik családbővítési céljaik mellett éltek, vagy élnének a kamattámogatott kölcsönnel, az továbbra is vonzó lehetőség más hitelpiaci termékekhez képest.

- 99/100 -

Irodalom

• Államadósság Kezelő Központ Zrt.: Adatok lakáscélú állami támogatásokhoz és babváró kölcsönhöz. (Elérhető: https://akk.hu/statisztika/lakascelu-kamattamogatas-babavaro-kolcson/lakascelu-kamattamogatas-babavaro-kolcson-3havi-aukcios-atlaghozamok. Letöltés ideje: 2022. június 07.).

• Fellner Zita - Marosi Anna - Szabó Beáta (2021): A babaváró kölcsön hitelpiaci és reálgazdasági hatásai. In: Közgazdasági Szemle. 2021/2. sz.

• Fellner Zita - Marosi Anna (2020a): A babaváró hitelek első éve: kik veszik fel, és mire költik? (Elérhető: https://www.mnb.hu/letoltes/fellner-zita-marosi-anna-a-babavaro-hi-telek-elso-eve-kik-veszik-fel-es-mire-koltik.pdf. Letöltés ideje: 2022. június 02.).

• Fellner Zita - Marosi Anna (2020b): Érdemi segítséget jelentett a babaváró a fiatal házasok hitelcéljaihoz. (Elérhető: https://www.mnb.hu/letoltes/fellner-zita-marosi-anna-erdemi-segitseget-jelentett-a-babavaro-a-fiatal-haztartasok-hitelceljaihoz.pdf. Letöltés ideje: 2022. június 02.).

• Magyar Nemzeti Bank: Deviza, pénz és tőkepiac statisztikai adatok. (Elérhető: https://www.mnb.hu/statisztika/statisztikai-adatok-informaciok/adatok-idosorok/xi-deviza-penz-es-tokepiac. Letöltés ideje: 2022. június 07.).

• Magyar Nemzeti Bank: Vezetői körlevél a lakossági jelzáloghitelekhez szükséges önerő pénzügyi intézmények általi értékelésével kapcsolatos elvárásokról. (Elérhető: https://www.mnb.hu/letoltes/vezetoi-korlevel-a-lakossagi-jelzaloghitelekhez-szukseges-onero-penzugyi-intezmenyek-altali-ertekelesevel-kapcsolatos-elvarasokrol.pdf. Letöltés ideje: 2022. június 07.).

• Varga Judit (2016): A családi kedvezmény a hazai családtámogatás rendszerében. In: Jura. 2016/2. sz.

Jogforrások

• 2019. évi CXXVI. törvény a családvédelmi akciótervvel összefüggő egyes törvények módosításáról.

• 32/2014. (IX. 10.) MNB rendelet a jövedelemarányos törlesztőrészlet és a hitelintézeti arányok szabályozásáról.

• 44/2019. (III. 12.) Korm. rendelet a babaváró támogatásról. ■

JEGYZETEK

[1] CXXVI. törvény.

[2] Varga, 205, 351-353.

[3] Eme hitelintézeteknek regisztrálni kell az eAdaton.

[4] Ide értve azt az esetet, amikor a magzat a várandóság 12. hete után elhal, vagy a gyermek halva születik. Lásd 44/2019. (III. 12.) Korm. rendelet 2. § (1) bek. 1. pont.

[5] 44/2019. (III.12.) Korm. rendelet 4. § (1a) bek.

[6] A babaváró támogatás igénybevételi feltételeit lásd: 44/2019. (III. 12.) Korm. rendelet 4. §

[7] 44/2019. (III. 12.) Korm. rendelet 3. § (3) bek.

[8] 44/2019. (III. 12.) Korm. rendelet 5. § (1) bek., 6. §

[9] 44/2019. (III. 12.) Korm. rendelet 9. § (1) bek., 10. § (1)-(3) bek.

[10] 44/2019. (III. 12.) Korm. rendelet 13. § (2) bek.

[11] 44/2019. (III. 12.) Korm. rendelet 10. § (4) bek.

[12] 44/2019. (III. 12.) Korm. rendelet 14. § (7)-(8). bek.

[13] 44/2019. (III. 12.) Korm. rendelet 11. §; 14. § (7)-(7a) bek.

[14] 44/2019. (III. 12.) Korm. rendelet 18. §

[15] 44/2019. (III. 12.) Korm. rendelet 2. § (1) bek. 1. pont.

[16] 44/2019. (III. 12.) Korm. rendelet 15. § (10) bek.

[17] 44/2019. (III. 12.) Korm. rendelet 17. §

[18] 44/2019. (III. 12.) Korm. rendelet 15. § (3)-(3a) bek.

[19] 44/2019. (III. 12.) Korm. rendelet 17. §

[20] A vonatkozó kormányrendelet alapján első közös gyermek estén a kamattámogatás, második és harmadik közös gyermek esetén a gyermekvállalási támogatás igénylésének (is) csupán a várandósság 12. hetének betöltése feltétel, de a terhesség sikeres élve születéssel való befejeződése nem.

[21] 44/2019. (III. 12.) Korm. rendelet 19. § (1)-(4) bek.

[22] 44/2019. (III. 12.) Korm. rendelet 21. §

[23] 44/2019. (III. 12.) Korm. rendelet 19. § (10) bek.

[24] 44/2019. (III. 12.) Korm. rendelet 20. §

[25] 44/2019. (III. 12.) Korm. rendelet 23. §

[26] 44/2019. (III. 12.) Korm. rendelet 24. §

[27] 32/2014. (IX. 10.) MNB rendelet a jövedelemarányos törlesztőrészlet és a hitelintézeti arányok szabályozásáról 3. § (6) bek.

[28] 2015 óta létező egyik mutatószám, amelyet a hitelintézetek kötelesek alkalmazni a lakossági hitelezés során. Bevezetésének célja a lakosság eladósodásának megakadályozása, korlátozása volt. Megmutatja, hogy a hitellel megterhelni kívánt ingatlanok forgalmi értékének legfeljebb hány százaléka lehet lakáshitel, vagy jelzáloghitel. Forinthiteleknél ez az ingatlan forgalmi értékének legfeljebb 80%-a.

[29] 2022. január 1. óta nem szerepel az MNB rendeletben.

[30] Magyar Nemzeti Bank: Vezetői körlevél..., 2022.

[31] Magyar Nemzeti Bank: Deviza, pénz és tőkepiac statisztikai adatok, 2022.

[32] Lásd: Fellner - Marosi, 2020a; Fellner - Marosi, 2020b; Fellner - Marosi, 2021, 3-4.

[33] Fellner - Marosi, 2020a, 3-4.

[34] Fellner - Marosi, 2020b.

[35] Fellner - Marosi - Szabó, 2021, 169.

[36] A kamattámogatás mértéke az ÁKK Zrt. által közzétett, 5 éves névleges futamidejű államkötvények aukcióin kialakult átlaghozamok elfogadott mennyiségekkel súlyozott számtani átlagának 130%-a 2 százalékponttal növelt értéke helyett, 2022. április 29. után 1 százalékponttal növelt értékére változott.

[37] A kiszabható ügyleti kamat maximális mértéke az ÁKK Zrt. által közzétett, 5 éves névleges futamidejű államkötvények aukcióin kialakult átlaghozamok elfogadott mennyiségekkel súlyozott számtani átlagának 130%-a 5 százalékponttal növelt értéke helyett, 2022. április 29. után 4 százalékponttal növelt értékére változott.

[38] Államadósság Kezelő Központ Zrt.: Adatok lakáscélú állami támogatásokhoz és babváró kölcsönhöz, 2022.

[39] Magyar Nemzeti Bank: Deviza, pénz és tőkepiac statisztikai adatok, 2022.

Lábjegyzetek:

[1] A szerző PhD hallgató, SZE DFK Állam- és Jogtudományi Kar.