Európában a vállalkozások több mint 60%-a családi vállalkozásként működik.[1] A gazdaság meghatározó tényezőjeként kell rájuk tekinteni, működésük, növekedésük és üzleti fenntarthatóságuk a globális gazdaság sikerének kritikus tényezői. Az Európai Bizottság felmérte a családi vállalkozásokkal kapcsolatos helyzetet, és felkészült az olyan kedvező környezet megteremtésének az előmozdítására, amelyben realizálódik a növekedés és a fejlődés.

Magyarországon a sajátos történelmi fejlődésből fakadóan a vállalkozások egy részében az elkövetkező években mutatkozik meg, hogy egy cég képes lesz-e olyan érett családi vállalkozássá fejlődni, amelyben több nemzedék dolgozik együtt és a vállalkozást generációról generációra képesek átörökíteni. Különösen vonatkozik ez a magyar családi kis- és középvállalkozások azon részére, amelynek alapítására a gazdasági társaságokról szóló első, 1988. évi VI. törvény hatálybalépése adott lehetőséget, s napjainkra ezek a cégek a generációváltás időszakába léptek, mivel az alapítók elérték a nyugdíj-közeli korhatárt. A PwC Global Family Business Survey 2014-ben és 2016-ban felméréseket készített arról, hogy rövid távon milyen kihívások elé néznek a családi vállalkozások. Az eredmények között megtalálható a vállalatok utódlásának a tervezése.[2] A Központi Statisztikai Hivatal adatai szerint 1998. december 31-én 1 100 757, 2018. december 31-én 1 908 808 regisztrált gazdasági szervezet működött Magyarországon.[3] A gazdaság jelentős részét teszik ki a családi tulajdonú mikro-, kis- és középvállalkozások. A NAV, az MNB, az OPTEN és a KHR adatai szerint a vállalatok 18%-ának esetében a tulajdonos 60 év feletti. Ez azt jelenti, hogy előreláthatólag 53 000 magyar vállalkozást érinti a generációs vagyontranszfer problémája a következő években, illetve évtizedben.

Magyarországon jellemző, hogy a tulajdonosi és a menedzsment funkciók a vállalkozások esetében nem feltétlenül vagy nem teljesen válnak szét egymástól. A tulajdonos vagy ügyvezető cselekvőképességének megszűnése vagy halála a vállalatok életében a jövedelmezőséget és a foglalkoztatási képességet veszélyeztetheti. Ez különösen megmutatkozik azokban az esetekben, amelyekben nincs cégvezetésre feljogosított más személy. A napi döntéshozatali feladatok is azonnal lehetetlenné válnak, a tulajdonosi jogkört gyakorló személy nélkül pedig ezeket a funkciókat nem is lehet helyreállítani a hagyatékátadó végzés jogerőssé válásáig, ha a köztes időszakban nincs olyan személy, aki új ügyvezetőt tudna kinevezni, aki a munkát teljes felelősséggel tudná végezni. Ügyvezető hiányában pedig leállhat a vállalkozás tevékenysége. Egy ilyen helyzet gyors és elkerülhetetlen összeomlást okozhat, és az egyéb szempontból működőképes vállalkozás is felszámolásra kerülhet, mielőtt még az örökös a rendelkezési jogát igazoló hagyatékátadó végzést megszerezné.[4] A fent leírt probléma megoldására az utóbbi években több praktikus jogi megoldás került bevezetésre, amelyeket a családi vállalkozások is képesek alkalmazni.

Általánosan elfogadott definíció a családi vállalkozás fogalmára nem létezik, a kutatók különféle szempontok szerint interpretálják. A pontos meghatározás hiánya nehezíti a szakemberek és kutatók munkáját, hiszen állandó probléma, hogy mely vállalkozásokat kell családi vállalkozásnak tekinteni. Ugyanakkor szigorú szabályok alapján meghatározott fogalom még kevésbé lenne előremutató, hiszen ha az megkövetelné a több generációs tulajdonlást, sok olyan vállalkozás szorulna ki, amely alapvetően családi vállalkozásként működik, csak a tulajdonviszonyokban nem testesül meg feltétel nélkül, ami nem kizárólagosan tükrözi a benne részt vevők akaratát, hanem az alapítás feltételeit vagy esetleg adóoptimalizálási célokat szolgál.

- 1/2 -

Az Európai Unió szakértői csoportot hozott létre annak érdekében, hogy a családi vállalkozásokkal kapcsolatos témaköröket megvizsgálják és egységes definíciót alakítsanak ki. A szakértői csoport által javasolt definíció a család, a vállalkozás és a tulajdon elemére épül, és a következő kritériumokon alapul:[5]

Egy vállalkozás, méretétől függetlenül, családi vállalkozásnak tekinthető, ha:

- a döntési jogok többségével rendelkezik/rendelkeznek a céget alapító természetes személy(ek), vagy olyan természetes személy(ek), akik a vállalkozásban tulajdonrészt szereztek, illetve az említettek házastársai, szülei, gyermekei vagy gyermekei közvetlen leszármazottai;

- a döntési jogok közvetettek vagy közvetlenek, legalább a család vagy a rokonság egy képviselője formálisan is részt vesz a vállalkozás irányításában;

- tőzsdén jegyzett cégek abban az esetben tekinthetők családi vállalkozásnak, ha a személy, aki a céget alapította vagy megvásárolta, illetve családja vagy leszármazottai, a döntési jogokat képviselő részvények legalább 25%-ával rendelkeznek.

A családi vállalkozást azonban az teszi igazi családi vállalkozássá, ha generációkon keresztül fenntartható, egy család kezében hasznosítva a felhalmozott tudást és tapasztalatot.

Lambrecht a családi cégek átörökítésének motivációjaként három okot sorol fel:

- a családi vállalkozás által képviselt érték, a munkavállalókért való felelősségérzet, az előállított termék szeretete és a résztvevők függetlensége;

- a család nevének megőrzése, különösen, ha az érzelmi és szimbolikus jelentőséggel bír;

- a családi vállalkozás olyan előnyeinek kihasználása, mint a hosszú távú szemléletmód, a sokoldalúság és az életre szóló elkötelezettség.[6]

A családi vállalkozások hozzávetőleges száma, gazdasági súlya nem ismert. A fejlett országok családi vállalkozásainak arányát a gazdasági társaságok 75-95%-a között becsülik, és a legtöbb kutatás, tanulmány ebben az intervallumban helyezi el a magyarországi arányt is, bár megbízható, statisztikailag értékelhető becslést nem lehet találni.[7]

Cégöröklés alatt a tervezhetőségen kívül álló és személyes okból bekövetkező családon belüli tulajdonátszállást lehet érteni. A társaság tagjaiban bekövetkező alanyváltozás adásvétel vagy azzal azonos eredményre vezető egyéb jogügylet következménye lehet. A cégöröklés sok esetben annak a helyzetnek a rendezését jelenti, amikor a társaság tagja meghal vagy jogutódlással megszűnik. A cégöröklés gyakorlatának vizsgálatakor számos olyan példával lehet találkozni, amely azt igazolja, hogy a szabályozatlan módon végbement generációs vagyontranszfer az esetek jelentős részében szignifikáns vagyonvesztéssel jár.

A cégöröklés és az öröklési jog között általában összefüggés figyelhető meg. A magyar öröklési jog alapvető problémája a gazdasági élet területén, hogy gyors döntéshozatali igény nem léphet fel, mivel a magyar jogban az ember hagyatéka mint egész száll az örökösre. A hagyaték átszállása ugyan az örökhagyó halálával ipso iure azonnal, megszakítás nélkül bekövetkezik, így nincs olyan köztes időintervallum, amikor ne lenne a dolognak tulajdonosa, viszont hosszú ideig nincs jogi bizonyosság a hagyaték tartalmát és az örökös személyét illetően. Az örökös ebben a rendszerben egyrészt nem tud felkészülni a cégöröklésre, másrészt előfordulhat olyan helyzet is, hogy a céget nem lehetséges cégvezető nélkül irányítani, ezért jár gyakran vagyonvesztéssel a generációs vagyontranszfer. A tulajdonos korlátozott cselekvőképessége vagy halála esetén, amennyiben nincs cégvezetésre feljogosított más személy, a napi döntéshozatali feladatok is azonnal ellehetetlenülnek, a tulajdonosi jogkört gyakorló személy nélkül pedig ezek a funkciók nem is állíthatók helyre hosszú ideig: gondnok kijelöléséig vagy a hagyatékátadó végzés jogerőssé válásáig. A köztes időszakban nincs olyan személy, aki új ügyvezetőt tudna kinevezni vagy a vállalkozás éves beszámolóját el tudná fogadni.

A családi vállalkozások nagyarányú megszűnésének, családi tulajdonból való kikerülésének az oka, hogy a családon belül ritkán biztosított minden nemzedékben megfelelő, rátermett, motivált vezető. Ugyanakkor nem kizárólag a család, hanem a szélesebb körű társadalmi, kulturális környezet is hatással van a családi cégek túlélési esélyeire.[8] A második és harmadik generáció közötti átadás gyakran könnyebben megvalósítható a család számára, mivel sikeresen, tapasztalatokkal rendelkezve túl vannak az első és második generáció közötti átörökítésen. A második generációt egyéb tényezők is segítik: a vállalkozás működése stabil, a tagjai jellemzően jobb oktatásban részesülnek, mint az első generáció, szélesebb körű menedzsmentismeretekkel és tapasztalattal rendelkeznek.

Az utódlás, cégátadás jelentőségére való figyelemfelhívást indokolja, hogy a Barclays Bank által végzett felmérés szerint a családi vállalkozások vezetőinek 61%-a nem tudja, mi lesz vállalkozásának jövőbeli sorsa, és

- 2/3 -

mindössze 16% van felkészülve a cégátadásra.[9] Az Európai Unióban létrehozott szakértői csoport javaslatokat fogalmazott meg, milyen jogszabályi módosításokkal könnyíthető meg a cégátadás, utódlás. A legfontosabbnak tartott intézkedések: a cégátadás könnyítése külső, harmadik fél számára, a dolgozói kivásárlás elősegítése, az utódlásra, a cégátadásra speciális öröklési és illetékszabályok alkalmazása, a vállalkozók nyugdíjba vonulásának megkönnyítése.[10]

A világ óriási változáson ment keresztül az elmúlt években, s ez nem fejeződött be. Ezek mélyreható következményekkel járnak mindenki számára - ideértve a családi vállalkozásokat is. Szükségszerű az életképes megoldások kidolgozása és nyomon követése. Ehhez szakemberekre, mediátorokra van szükség, akik elemzőeszközök alkalmazására és stratégiai koncepciók kidolgozására képesek.

Az utódlás során a vállalkozás versenyképességének megtartása, a családi harmónia és a tulajdonból származó előnyök fenntartása determináns, ezért a családi vállalkozások mindennapi működésében az utódlás tervezésének kulcsszerepe van, a cég fennmaradásához járul hozzá.[11] Azoknál a vállalkozásoknál, ahol az öröklési kérdéseket rendező dokumentáció és utódlási terv nem áll rendelkezésre, a valamilyen hirtelen okból kényszerűséggé váló cégátvétel komoly visszaesést okozhat. Különösen igaz ez, ha az elődnek több gyermeke is van, s kiváltképp, ha a gyermekek több házasságból születtek.[12] Írásba foglalt végrendelet, tervek, utasítások nélkül, bonyolult, költséges, időt rabló jogi procedúra során osztják fel az örökséget, oly módon, hogy az nem feltétlenül tükrözi az örökhagyó elképzeléseit, és gyakran az érintettekét sem. A vagyon tisztességes megosztása ugyanis nem minden esetben jelent egyet a vagyon egyenlő megosztásával, miképpen a vagyon egyenlő megosztása sem minden esetben jelenti a vagyon tisztességes megosztását.[13]

Az utódlási terv hiányából fakadó veszélyek ellenére, a Pricewaterhouse Coopers felmérésében megkérdezett vállalkozások közel fele nem rendelkezik utódlási tervvel.[14] Stavrou meglátása szerint az utódlásra vonatkozó koncepciót a tulajdonosok, a vezetők csak nagyon ritkán készítik el, és ha a tervezésre mégis sor kerül, a megvalósítás során a terv gyakran nem teljesíti a vele szemben támasztott elvárásokat, sem az előd, sem az utód szempontjából.[15] A fent leírt problémák megoldására példát szolgáltat a nyugat-európai gyakorlatra jellemző családi alkotmány és a family office alkalmazása, de az utóbbi években több praktikus jogi megoldás is bevezetésre került Magyarországon, így a bizalmi vagyonkezelés és a vagyonkezelő alapítvány.

A családi tulajdonú vállalkozások továbbadásának, a tervezett és irányított generációs vagyontranszfernek különböző meghatározó tényezői vannak. Függ a vagyon nagyságától, összetételétől, a szociális és pszichológiai felkészültségtől, a család felépítésétől, összetételétől. A családi vállalkozások tulajdonosainak önmaguknak kell eldönteniük, melyik forma alkalmazása célszerű az adott egyedi esetben, de mindenképpen érdemes és előremutató gondoskodni valamilyen formában a jövőről. A nyugat-európai gyakorlat azért szolgálhat példaként, mert ott a családi vállalkozások hosszabb időszak óta és megszakítás nélkül működnek, míg Magyarországon jelentős számban a rendszerváltás után kezdődött az alapításuk.

A családi vagyon és tulajdon őrzésének fundamentális eleme a családi alkotmány, más néven családi charta vagy családi paktum. A család alkotmánya olyan stratégiai dokumentum, amelyet a családtagok közösen fogalmaznak meg, elfogadnak és támogatnak, ugyanakkor nem jogi dokumentum, azaz nincs semmiféle kényszerítő ereje. A kormányzás alapjaként szolgáló szerződést, amely a családi értékeket ápolja és védi, úgy kell megfogalmazni, hogy az minden családtag számára érthető és elismert legyen. Szükségszerű, hogy rögzítsék benne a családtagok és a vállalkozások által képviselt értékeket, a vállalkozások jövőképét, a célokat, jogokat, kötelezettségeket és a felelősségi köröket. A családi vállalkozás átvétele nemcsak kiváltságot jelent, hanem egyidejűleg kötelezettséget is, az utódok nemcsak egy társaságot örökölnek, hanem a felelősséget is. A családi vállalkozások létrejöttének oka az esetek túlnyomó részében a család anyagi hátterének biztosítása, így a családi alkotmány legfőbb célja a családi vagyon megőrzése, annak gyarapítása, és gyakorlatilag egyfajta útmutatás a család erkölcsi világképét és értékrendjét illetően. Természetesen az írott formán kívül is léteznek alapszabályok, de a generációváltás során, valamint a vagyon növekedésével egyre inkább szükségessé válik a teljes alkotmány formalizálása.

- 3/4 -

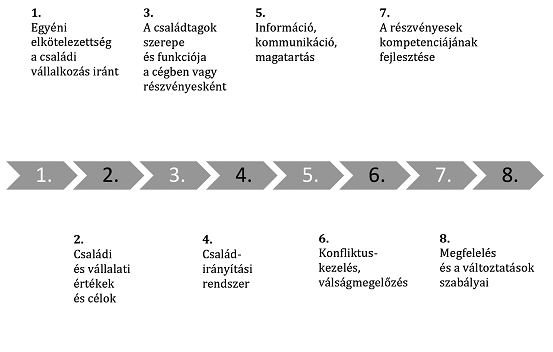

A családi alkotmány legfontosabb pontjai, amelyek a hazai középvállalkozások növekedésének kritikus kérdéskörei lehetnek, az alábbiak:

- A családi fórumok rendjének, összetételének, döntési mechanizmusainak interperszonális kommunikációja, az informális családi összejövetelek rendjének megfogalmazása.

- A családtagok nevelésének, oktatásának, valamint a tervezett utód és a következő generáció tanulmányi irányvonalának az előkészítése.

- A házastársi vagyonközösség, házassági szerződés és öröklés feltételeinek, a válások következményeinek a rögzítése.

- A vállalkozás szervezeti szintjén a családtagok előléptetésének, a javadalmazások szintjeinek, a vezetői pozíciók és a tulajdonrész megszerzése feltételeinek, az utódlás és a generációváltás folyamatainak, valamint a nem családtag tulajdonrészszerzésével kapcsolatos kritériumoknak a meghatározása.

- A családi vállalkozások pénzügyi szokásainak rögzítése az alkotmányban, a tulajdonrészek értékesítésének feltételei a családon belül és kívül, a vállalkozások eredménye visszaforgatásának hányada, valamint az osztalékfizetés üteme és mértéke.

- Elvi szinten kell kijelölni a társadalmi felelősségvállalás céljából adományozott anyagi és nem anyagi javak, hozzájárulások mértékét, rendszerességét és kedvezményezetti körét.

A családi alkotmány célja és előnyei:

- Konfliktusmegelőzés: megalkotásakor a régi és időszerű konfliktusokat szükségszerű szabályozni és a megoldások lehetőségét rögzíteni.

- Öröklési szabályozás: egyértelmű és jól előkészített öröklési szabályozás révén állandóságot teremt a többnyire közepes méretű családi vállalkozásban.

- Identifikáció: az általánosan elfogadott családi alkotmány növeli a kohéziót a részvényesek körében a fejlesztési folyamat során és azt követően, tartósan is, továbbá érzelmi hozzáadott értéket kínál.

- Irányítás: a világosan megfogalmazott családi alkotmány a családi vállalat vezetését is szolgálja az operatív irányítás területén, különösen akkor, ha külső vezetők irányítják a vállalatot.

- Ismeretek: a családi alkotmány nyílt megbeszélésen történő megfogalmazásakor nő az egyes részvényesek ismerete a saját vállalatukról, különösen azoké a részvényeseké, akik korábban külső megfigyelőként vagy inaktív módon vettek részt a munkában.

A családi alkotmány elkészítésekor ajánlott egy olyan "családfelelős" kinevezése, aki gondnokként vagy szóvivőként biztosítja az írásban megállapított családi kódex életben tartását és folyamatos fejlesztését. A családi alkotmány etikailag az egész családot irányítja, egyidejűleg útmutatóként is szolgál. Mivel a családtagok, partnerek, részvényesek, a társaság vezetésének tagjai vagy a vagyonkezelő különböző érdekeket képviselhetnek, az alkotmány megakadályozhatja a problémák és összeférhetetlenségek kialakulását a családban, mivel a konfliktusok általában negatív hatással vannak a közösségi és a gazdasági értékekre is. Szerencsés esetben a család felismeri, hogy a tulajdonosi és a cégvezetői szerep nem feltétlenül ugyanaz, így ezeket a szerepeket is jól elkülönülten kell taglalnia a dokumentumnak.[16]

A családi alkotmány a nyugat-európai gazdasági életben egyre szélesebb körben terjed, és a családi vállalkozások kialakítják a gazdasági és viselkedési szabályokat. A folyamat előkészítését és lebonyolítását külső szakember moderálhatja, aki a fejlesztési folyamatot és a technikai támogatást felügyeli. A családi alkotmány előkészíthető olyan módon is, hogy azt kiegészítse a bizalmi vagyonkezelés akár "nem üzletszerű" formája, amely jelentős előnyöket biztosít a családi vagyon megőrzésére. Bizalmi vagyonkezelés igénybevétele esetén érdemes a kereteket kijelölni a családi alkotmányban, így különösképpen tisztázni kell a vagyonrendelő, a vagyonkezelő és a kedvezményezettek jogait, kötelezettségeit, a vagyonkezelés elveit, a bizalmi vagyonkezelés családi vállalati életciklushoz kapcsolódó feltételeit, a bizalmi vagyonkezelés lehetséges felhasználási formáit.

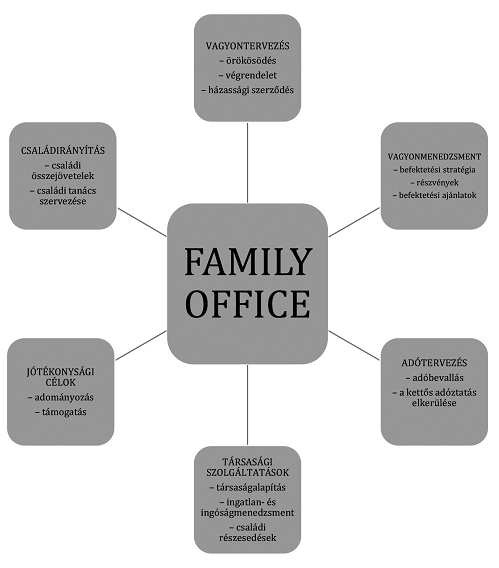

A családi alkotmány mellett a családi vállalatkormányzás nemzetközi gyakorlatában elterjedt a családi iroda, azaz a family office, amely kezeli a családi vagyon kulcsfontosságú területeit, ideértve az olyan integrált pénzügyi szolgáltatásokat, amelyek az egyes családok terveinek megfelelően magukban foglalják a pénzügyi, befektetési, adó- és biztosítási tanácsadást, az ingatlan- és ingóbefektetések vizsgálatát és kezelését, az ezekkel összefüggő ügyvédi szolgáltatásokat, a könyvelői, banki és vagyonkezelési tevékenységeket egyaránt. A családtagoknak gyakran oktatási, szakmai és életmódbeli irányvonalat is nyújt. A family office szolgáltatás lehetővé teszi az ügyfelek és családjuk számára, hogy a vagyonnal kapcsolatos minden feladatot megbízható partner segítségével intézzenek, mivel a vagyon kezeléséhez szerteágazó ismeretek szükségesek, ehhez pedig szakértők támogatása szükséges. Tekintettel arra, hogy egy családot érintő vagyontervezési, strukturálási és kezelési tevékenység rendkívül összetett ismereteket igényel, sok esetben bonyolult jogi, illetve adótanácsadói kérdéseket eredményez. Ezeket a feladatokat külső tanácsadók segítségével lehet megoldani, úgy, hogy rendszerint egy pénzügyi tanácsadó cég és partnerei, szaktanácsadói vállalják a feladatot.

A family office a private banking tevékenységeken túlmutató szolgáltatások megvalósítására alkalmas vagyonkezelési konstrukció.

A private banking tevékenységei:

- befektetési és pénzügyi tanácsadás, amikor az egyes befektetési döntéseket az ügyfél generálja a privát bankár ajánlásai alapján;

- portfóliókezelés esetében az ügyfél szabad kezet ad a bank szakemberének, hogy az előre meghatározott cé-

- 4/5 -

1. ábra. A családi alkotmány mint stratégiai eszköz

lok érdekében az ügyfél egyedi céljainak megfelelően kezelje a vagyont;

- pénzügyi tervezés esetén az életpályához igazodóan hosszú távú tervek megvalósításához nyújt segítséget.

A family office ezeken túlmenően és ezt kiegészítve a következő szolgáltatásokat nyújtja:

- könyvelési és számviteli szolgáltatások, amikor az ügyfél kérésére a gazdasági tranzakciók elszámolása és nyilvántartása történik;

- adótervezés, melynek segítségével a vagyonelemek megfelelő elhelyezésével az adó mértéke és felmerülésének időpontja előre tervezhető;

- vagyonkezelés, amely a befektetési tanácsadáson, a portfóliókezelésen és a pénzügyi tervezésen túl magában foglalja azokat a jogi, döntéstámogatói szolgáltatásokat, amelyek a vagyon hosszú távú, biztonságos megőrzéséhez, esetleg gyarapításához kötődnek;

- családi kockázatkezelés, amelynek során a meglévő és esetlegesen szükséges biztosítások feltérképezése, átalakítása, újak kötése történik;

- ingatlankezelés, amelynek keretében a családi ingatlanok állagmegőrzésére, újrahasznosítására, fejlesztésére tesznek javaslatot a tanácsadók;

- személyes családi ügyek kezelése, amikor mentálhigiénés szakembereken túl a tanácsadók nyújtanak segítséget a felmerülő krízishelyzetekben;

- jótékonysági tervezés, amelynek segítségével az adományozás, a segítségnyújtás különböző formái közül a célnak leginkább megfelelő kiválasztása történik;

- adminisztratív feladatok ellátása, a gazdasági és a kapcsolódó információs folyamatok nyilvántartása, nyomon követése, információs rendszer működtetése;

- autó/repülő/hajóflotta kezelése, a vagyon részét képező járművek gondozása, nyilvántartása;

- személyes szolgáltatások; bármi, ami a családi vagyon kezelése kapcsán felmerülő adminisztratív, jogi, gazdasági problémák megoldására szolgál;

- minőségbiztosítás, amely elengedhetetlen részét képezi a magas színvonalú szoláltatások nyújtásának.

A family office formái: a Single Family Office, amely egyetlen családot támogat, a Multi Family Office pedig több család számára működik aktívan. A szolgáltatások széleskörűek, aminek köszönhetően a vagyonátörökítés előtt álló családok megbizonyosodhatnak arról, hogy a megfelelő tudással, szakértelemmel és tapasztalattal rendelkező személy vagy team gondoskodik vagyonukról, emellett pedig megfelelő, személyre szabott tanácsadásban és segítségnyújtásban is részesülhetnek.

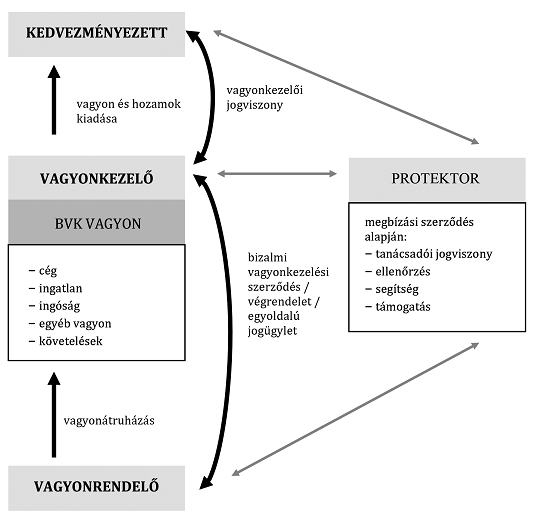

Magyarországon a bizalmi vagyonkezelési jogviszony önálló szerződéstípusként történő szabályozására a 2014. március 15-én hatályba lépett, a Polgári Törvénykönyvről szóló 2013. évi V. törvényt (Ptk.) megelőzően nem volt példa. A Ptk. a bizalmi vagyonkezelést a XLIII. fejezetben, vagyis a megbízási típusú szerződések között szabályozza, ugyanakkor a jogviszonynak központi eleme a tulajdonátruházás is.[17] A Ptk. szabályai alapján a bizalmi vagyonkezelési szerződés egy olyan szerződés, amely alapján a vagyonkezelő a vagyonrendelő által a tulajdonába adott dolgok, ráruházott jogok és követelések saját nevében, a kedvezményezett javára történő kezelésére, a vagyonrendelő díj fizetésére köteles.[18] A bizalmi vagyonkezeléssel kapcsolatos további szabályokat tartalmazza a bizalmi vagyonkezelőkről és tevékenységük szabályairól szóló 2014. évi XV. törvény (Bvktv.), valamint a bizalmi vagyonkezelő vállalkozások pénzügyi biztosítékainak egyes szabályairól szóló 87/2014. (III. 20.) Korm. rendelet is.

A bizalmi vagyonkezelés legfőbb jellemzői:

- a vagyonrendelő meghatározott vagyontárgyak tulajdonjogát ruházza át a vagyonkezelőre (BVK vagyon);

- a vagyonkezelő dologi jogi szempontból korlátlan tulajdonjogot szerez a kezelt vagyon felett;

- kötelmi jogi szempontból azonban korlátozást jelentenek a vagyonkezelő számára a bizalmi vagyonkezelői

- 5/6 -

2. ábra. A family office tevékenységei

szerződésben foglalt rendelkezések, valamint a kedvezményezett érdekei is.[19]

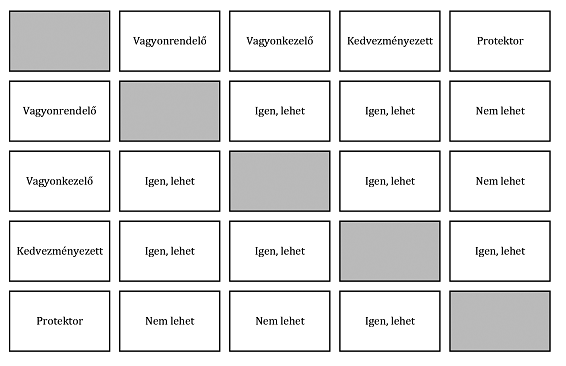

A Ptk. nem határozza meg, hogy ki lehet bizalmi vagyonkezelő. Vagyis bárki, azaz mind természetes, mind jogi személyek egyaránt válhatnak bizalmi vagyonkezelővé. A jogképesség megléte elengedhetetlen. A Bvktv. alapvetően különbséget tesz az üzletszerű és a nem üzletszerű bizalmi vagyonkezelés között.

Üzletszerű bizalmi vagyonkezelési tevékenységet végez az a bizalmi vagyonkezelő, aki legalább két bizalmi vagyonkezelési jogviszony alapján végzi tevékenységét. Üzletszerű bizalmi vagyonkezelési tevékenység a Magyar Nemzeti Bank által kibocsátott engedély birtokában végezhető.[20] A bizalmi vagyonkezelési tevékenység megvalósítható nem üzletszerű jelleggel is. Amennyiben a Bvktv. szerinti összeférhetetlenségi feltételeknek megfelelő[21] vagyonkezelő legfeljebb egy bizalmi vagyonkezelési jogviszony alapján végzi tevékenységét, akkor nem üzletszerű bizalmi vagyonkezelési tevékenységről beszélünk. A fentiek ellenére sem a Ptk., sem a Bvktv., sem további jogszabály nem tartalmaz arra vonatkozó kizáró rendelkezést, hogy a vagyonkezelő cselekvőképességében teljesen vagy részlegesen korlátozott személy legyen. Mivel a bizalmi vagyonkezelési jogviszony szerződéssel jön létre, ezért a cselekvőképességében teljesen korlátozott személynél minden esetben,[22] részlegesen korlátozott cselekvőképesség esetében pedig a gondnok vagy a törvényes képviselő hozzájárulása kell a jogviszony létrejöttéhez, amennyiben a cselekvőképesség korlátozása a bizalmi vagyonkezelési tevékenység tekintetében is fennáll. Meg kell jegyezni, hogy a bizalmi vagyonkezelési jogviszony jellegére és céljára tekintettel nehezen elképzelhető, hogy valaki cselekvőképtelen vagy cselekvőképességben korlátozott személyt jelölne ki vagyonkezelőnek.[23]

A vagyonrendelőnek lehetősége van arra, hogy tőle elkülönülő más természetes személlyel létesítsen bizalmi vagyonkezelési jogviszonyt. Egyoldalú jogügylettel létesített bizalmi vagyonkezelés esetén[24] arra is van lehetőség, hogy a vagyonkezelő és a vagyonrendelő személye megegyezzen az előírt korlátozások mellett. A több vagyonrendelő esetét külön nem szabályozza a Ptk., a

- 6/7 -

3. ábra. A bizalmi vagyonkezelési jogviszony

szerződés rendelkezései az irányadók, így az együttesség és az egyetemlegesség. Több vagyonkezelő esetében együttesen járnak el és közösen döntenek. A több kedvezményezett esetére sincs szabályozás, a szerződésben megfogalmazott feltételek az irányadók.

A bizalmi vagyonkezelés gyakorlati alkalmazása az alábbi előnyöket nyújthatja:

- Amennyiben a tulajdonos szándéka a vagyon teljes vagy részleges átruházása akár élők között, akár halál esetére, az ajándékozási vagy öröklési szerződéshez, a végrendelethez vagy a törvényes öröklés szabályaihoz képest a bizalmi vagyonkezelés rugalmas és differenciált feltételrendszertől függő juttatást - vagyonkiadást - írhat elő, amely lehetővé teszi, hogy a kedvezményezettek között akár időben, akár pedig arányaiban eltérő módon kerüljön felosztásra a vagyon állaga és annak hozama. A bizalmi vagyonkezelési szerződésben a vagyonrendelő meghatározhatja a tőke és a hozam kiadási időpontját, akár dátumhoz, akár életkorhoz, akár pedig feltételhez, eseményhez kötve.

- Amennyiben a vagyonrendelő el kíván térni a kötelezően alkalmazandó öröklési szabályoktól, akkor ezt a jogviszony alkalmazásával megteheti, szabadon eldöntve, hogy ki, mikor és milyen mértékben részesülhet a vagyonból és annak hozamaiból.

- Kiskorú, cselekvőképtelen vagy önálló jövedelemmel nem rendelkező hozzátartozókról történő gondoskodás előre megtervezett és intézményesített megoldására is lehetőséget nyújt a bizalmi vagyonkezelés, biztosítva, hogy a vagyonrendelő halála után is megfelelő ellátásban, iskoláztatásban részesüljön a túlélő házastárs, kiskorú vagy cselekvőképtelen családtag.[25]

- Amennyiben a vagyonrendelőnek több kapcsolatból származó gyermeke van, vagy a számításba vehető örökösök közötti viszony nem gondok nélküli, és feltételezhető, hogy vita keletkezik a hagyaték körül, a bizalmi vagyonkezelés megfelelő eszköz a viták és az ebből fakadó vagyonvesztés megakadályozására.

- A tékozlás megakadályozására alkalmazható a jogviszony, mivel a juttatás a végintézkedéstől eltérően részletekben, akár csak a hozamokra vonatkozóan is teljesíthető, felfüggeszthető vagy akár meg is szüntethető, meghatározott feltételek bekövetkezése esetén.

- Az ún. multijurisdictional family esetében, amikor a család tagjai különböző joghatóságok területén élnek, vagyontárgyaik és befektetéseik is különböző országok te-

- 7/8 -

4. ábra. A bizalmi vagyonkezelés lehetséges pozíciói

rületén találhatók, a bizalmi vagyonkezelés hatékony megoldás lehet arra, hogy a vagyonrendelő halála esetén ne kelljen több országban is hagyatéki eljárást lefolytatni.

- A családi tulajdonban álló vállalkozások továbbadása, átörökítése, a tervezett és irányított generációs vagyontranszfer fontos eszköze a bizalmi vagyonkezelés, amelynek használatával a vagyonrendelő befolyása a vagyonra a bizalmi vagyonkezelés időtartama alatt fenntartható. Csökkenthető ezáltal - többek között - a vagyonhoz kapcsolódó családi viszályok esélye, és nagyobb valószínűséggel tartható egyben a vagyon, illetve sikeresen folytatható a családi vállalkozás.

- A vagyonvédelmi megfontolások érvényre juttatása meghatározó eleme a jogviszonynak. A vállalkozói és üzleti élet különféle kockázatokkal és veszteségekkel jár együtt, jogszerű minimalizálásuk azonban a vállalkozó, annak családja és az egész társadalom érdeke, s így nemcsak elemi jog, de egyben kötelezettség is. Akár a vállalkozói, akár a magánvagyon biztonságba helyezése megoldást nyújthat ezen a területen is. A vagyonrendeléssel a vagyon szerződésben meghatározott része kikerül a vagyonrendelő tulajdonából, így az a vagyonrendelő hitelezőivel szemben is biztonságba kerül. Fontos azonban hangsúlyozni, hogy a jogviszonyt nem lehet rendeltetésellenesen használni, azaz alkalmazása nem eredményezhet fedezetelvonó ügyletet, amelynek már súlyos kártérítési és büntetőjogi következményei is lehetnek. Így a vagyonvédelmi célokra történő felhasználás alapos körültekintés mellett és az ügy összes körülményének alapos feltárása után javasolt. A jogviszony nem alkalmas már létező és nem vitatott hitelezői igények fedezetének elvonására, de védhetővé válik a vagyon a jövőbeni és előre fel nem mérhető kockázatok és esetleges hitelezői igények előli időben történő biztonságba helyezésére.

- Az üzleti diszkréció - anonimitás - biztosítása a jogviszony révén megoldható. Az üzleti tranzakcióknak és a vállalkozói hatékonyságot fokozó komfortérzésnek az egyik záloga a lehető legnagyobb mértékű diszkréció. A modern kori jogfejlődés következtében egyre kevesebb lehetőség mutatkozik világszerte az olyan, egész egyszerűen betarthatatlan szabályoknak a társadalomra kényszerítésével, mint a pénzmosás elleni normák vagy a globális platformra épülő automatikus adóinformáció-csere, illetve a vállalatok tényleges tulajdonosainak felkutatására vonatkozó nemzetközi kezdeményezések. A bizalmi vagyonkezelés jogintézményével a szabályozás sajátosságaiból fakadóan az üzleti diszkréció magas fokon biztosítható.

A bizalmi vagyonkezeléssel egyfajta kontinuitást lehet elérni a vállalkozások működtetésében. A magyarországi vállalatok több mint fele családi tulajdonban van, és a család aktívan vesz részt az ország gazdasági életében. Felvetődik az a kérdés is, mi legyen a családi vállalkozással abban az esetben, ha a következő generáció nem mutat érdeklődést annak vezetésére vagy nem megfelelők a képességei ehhez. Ilyen esetben az egyik lehetőség a vállalat értékesítése, a másik a megfelelően előkészített bizalmi vagyonkezelés igénybevétele, amikor szakértői menedzsment tudja igazgatni a már sikeresen működő vállalkozást, s így a generációs vagyontranszfer nemcsak a tulajdonosok számára jelent elismerést, hanem a Magyarországon foglalkoztatott státuszban lévő embereket is jó érzéssel tölti el.[26] A bizalmi vagyonkezelést megelőz-

- 8/9 -

heti a családi alapítvány összeállítása, amelyben rögzíteni lehet a család tagjainak jogait és a kötelezettségeit. A family office biztosítja a "nem üzletszerűen működő" bizalmi vagyonkezelés mellett a komplex megoldásokat, a családban felmerülő problémarendszer teljes kiszolgálását.

A napjainkban kialakult koronavírus-járvány miatt különösen felelősségteljes feladat elgondolkodni a vagyonátörökítésről. A Gazdaság- és Vállalkozáskutató Intézet megvizsgálta a hazai vállalkozások üzleti tevékenységét akadályozó tényezőket, valamint a vállalatoknak a koronavírus-járvány gazdasági hatásaira adott reakcióit, válságkezelési eszközeit és az állami intézkedések alkalmazását. 2020 áprilisában összesen 2891 hazai vállalkozástól gyűjtöttek adatokat a témában. Az adatfelvétel április 1. és 30. között zajlott le, a koronavírus-járvány miatt bevezetett kijárási korlátozások időszakában. Az eredményekre hatással voltak a járványra és az ezzel összefüggő gazdasági leállásra vonatkozó benyomások, tapasztalatok. A Gazdaság- és Vállalkozáskutató Intézet konjunktúravizsgálatának célja az volt, hogy a vállalatvezetők aktuális, rövid távú üzleti várakozásait felmérje.[27] A bizalmi vagyonkezelés alkalmazása ebben a helyzetben is alternatív megoldást jelenthetne, mivel a Semmelweis Egyetem kimutatása szerint a koronavírus-betegek száma 2020. április 31-ig a 40 év feletti korosztályban nagyon magas volt, az adott időszakban az összes beteghez képest 85%.[28] A vállalatok vezetőinek tájékoztatása alapján összesen 57%-uk vélekedett úgy, hogy nagyobb vagy komoly visszaesést jelent a működésükben a járvány által okozott állapot. Bár a jogviszony önmagában a helyzeten nem képes változtatni, szükség esetén érdemes elgondolkodni a vagyonvédelem és vagyonelkülönítés lehetőségéről.

A hosszadalmas, merev és nemritkán kockázatos hagyományos öröklési szabályok mellőzésével rugalmas generációs vagyontranszfer biztosítható a bemutatott stratégiákkal. A bizalmi vagyonkezelés jogintézményi bevezetésének első számú jogpolitikai indoka egyébiránt is épp ez volt. Különösen indokolt az alkalmazás olyan esetekben, amikor a következő generációra transzferálandó vagyontárgy valamilyen aktív vagyonelem, ilyen lehet egy sok embert foglalkoztató termelőüzemet tulajdonló társaság többségi részesedése, amelynél még az átmeneti "tulajdonos nélküliség" is felmérhetetlen vagyoni és szociális károkat tud okozni.

Az utóbbi években megjelentek a vagyontervezést segítő jogintézmények a magyar jogrendszerben, amelyek eddig csak külföldön működtek több évszázados gyakorlattal. A bemutatott vagyonkezelési módszerek alkalmazása erős bizalmat igényel az ügyfelek részéről, amelyet csak fokozatosan lehet felépíteni és az új jogintézményeket elfogadtatni, de egyidejűleg meghatározó szempont, hogy a generációváltás méltó előkészítése társadalmi felelősségvállalással jár együtt. ■

JEGYZETEK

[1] European Commission: Family business, https://ec.europa.eu/growth/smes/promoting-entrepreneurship/we-work-for/family-business_en (letöltve: 2020. 07. 11.).

[2] PwC [2014, 2016]: Global Family Business Survey. Up close and professional: the family factor, https://www.pwc.com/familybusinesssurvey (letöltve: 2019. 07. 20.).

[3] Regisztrált gazdasági szervezetek: https://www.ksh.hu/docs/hun/xftp/idoszaki/gazd/2019/index.html?fbclid=IwAR03bjaGBN82TQaKgj9iT216WiP9JDN9pupDZ7cCB64zRWaUp46mBS9At9o (letöltve: 2010. 09. 15.).

[4] B. Szabó Gábor - Illés István - Kolozs Borbála - Menyhei Ákos - Sándor István: A bizalmi vagyonkezelés. HVG-ORAC, Budapest, 2018. 58. o.

[5] European Commission Final report of the expert group, Overview of family business relevant issues: research, networks, policy measures and existing studies, 2007-2009, https://ec.europa.eu/docsroom/documents/10388/attachments/1/translations (letöltve: 2020. 07. 12.).

[6] Lambrecht, Johan: Multigenerational transition in family businesses: A new explanatory model, Family Business Review, vol. 2005. 4. 267-282. o.

[7] Csákné Filep Judit: Családi vállalkozások - fókuszban az utódlás. Budapesti Corvinus Egyetem, Budapest, 2012. 11. o.

[8] Kuczi Tibor: Kisvállalkozás és társadalmi környezet. Replika Kör, Budapest, 2000, https://regi.tankonyvtar.hu/hu/tartalom/tamop245/00102A11KucziTiborKisvallakozasestarsadalmikornyezet/ch11.html#d526973 (letöltve: 2020. 10. 31.).

[9] Barclays Bank PLC: A Family Affair - Today's Family Business, Item Reference 9972018, London, 2002, https://www.barklays.co.uk/help/results/?q=A+family+affair+&charset=UTF-8&offset=0&origin=help.barklays.co.uk&facets= (letöltve: 2020. 10. 15.).

[10] European Commission: Final report of the expert group on the transfer of small and medium-sized enterprises, 2002, http://europa.eu.int/comm/enterprise/entrepreneurship/support_measures/transfer_business/best_project.htm.

[11] Poza, Ernesto J. - Hanlon, Susan - Kishida, Reiko: Does the Family Business Interaction Factor Represent a Resourse or Cost? Family business, Review, XVII. 2. 2004. 99-118. o.

[12] Kiong, Tong Chee: Feuds and Legacies: Conflict and inheritance in Chinese family businesses, International Sociology, 2005. 20. o., 45. o.

[13] Fager, Mike - McKinney, Dave: Succession planning for the family owned business, Sub-Scribe Literary Services, Madison, 2007. 78. o.

[14] Pricewaterhouse Coopers: Making a difference - the PricewaterhouseCoopers family business survey 2007/08, 1-60, http://www.pwc.com/gx/en/family-business-survey.

[15] Stavrou, Eleni: Leadership succession in owner-managed firms through the lens of extraversion, International Small Business Journal, 2003. 3, 331-347. o.

[16] Schween, Karsten - Koeberle-Schmid, Alexander - Bartels, Peter - Hack, Andreas: Die Familienverfassung Zukunftssicherung für Familienunternehmen. INTES Akademie für Familienunternehmen GmbH, Bonn-Bad Godesberg, 2011. 9-36. o.

[17] Ptk. 6:310-6:330. §.

[18] Ptk. 6:310. § (1) bekezdés.

[19] B. Szabó - Illés - Kolozs - Menyhei - Sándor: i. m. 30. o.

[20] Bvktv. 3. § (1) bekezdés.

[21] Bvktv. 18/A. § (2) bekezdés.

[22] Ptk. 2:14. § (1) bekezdés és 2:22. § (1) bekezdés.

[23] Nagy Györgyi: A bizalmi vagyonkezelés alkalmazásának lehetősége a cselekvőképességükben korlátozott személyek esetében. Családi Jog 2020. 3., 17-25. o.

[24] Ptk. 6:329. §.

[25] Nagy: i. m.

[26] Nagy Erzsébet Györgyi: A bizalmi vagyonkezelési tevékenység. In: Koncz István - Szova Ilona (szerk.): A 15 éves PEME XV. PhD-konferenciájának előadásai. Budapest, 2017. november 8. Professzorok az Európai Magyarországért Egyesület, Budapest, 2017. 86. o., http://peme.hu/kategoria/phd-konferenciak (letöltve: 2019. 10. 09.).

[27] Gazdaság- és Vállalkozáskutató Intézet: A koronavírus-járvány gazdasági hatásai a magyarországi vállalkozások körében - érintettség és válságkezelő intézkedések, 2020. 08. 19., https://gvi.hu/kutatas/613/a-koronavirus-jarvany-gazdasagi-hatasai-a-magyarorszagi-vallalkozasok-koreben-erintettseg-es-valsagkezelo-intezkedesek (letöltve: 2020. 09.06.).

[28] Semmelweis Egyetem: Koronavírus: nő a 40 év alattiak aránya a fertőzöttek között. WEB Beteg, 2020, https://www.webbeteg.hu/cikkek/fertozo_betegseg/25561/koronavirus-es-negyven-even-aluliak (letöltve: 2020. 09. 05.).

Lábjegyzetek:

[1] A szerző bizalmi vagyonkezelő specialista, disszerens, BCE TK.

Visszaugrás