Kálmán János[1]: A makroprudenciális politika eszköztára* (JÁP, 2016/2., 115-134. o.)

I. Bevezetés

A makroprudenciális politika a mindennapi gazdaságpolitikai döntések részévé vált mind a fejlett, mind a fejlődő államokban.[1] A tematizáló, a szabványalkotó testületek és a nemzetközi pénzügyi intézmények, valamint az Európai Unió - illetve annak keretében a tagállamok is - kiemelt prioritásként kezelik a pénzügyi stabilitás helyreállítását és fenntartását, a makroprudenciális politika keretének és eszközrendszerének kialakításán keresztül.

Nemzetközi szinten a nemzetközi bankszabályozás megújításának - vagyis a Bázel IlI-as szabályrendszernek[2] -, valamint a nemzetközi bankszabályozás - Európa specialitásait is figyelembe vevő - implementálását szolgáló CRD IV./CRR[3] egyik fő célja a makroprudenciális szabályozás általános meghonosítása lett. Az uniós szabályozás hatályba lépésével a tagállami makroprudenciális hatóságok az alapvető - köztes célok eléréséhez szükséges - makroprudenciális eszközökkel rendelkeznek részben közvetlenül a CRR alapján, részben pedig a CRD IV. implementálása által. Ezen felül a tagállamok joga, hogy további, a CRD IV.-ben, valamint a CRR-ben szabályozott, makroprudenciális eszközöket vezessenek be.

Jelen tanulmány célja, hogy a makroprudenciális politika legjellemzőbb eszközeit csoportosítsa és feltárja alapvető hatásmechanizmusukat. Erre figyelemmel a tanulmány három szerkezeti egységből épül fel: az első fejezet meghatározza a makroprudenciális politika eszközeinek csoportosítási keretét, a második fejezet összefoglalja a

- 115/116 -

makroprudenciális politika köztes céljaira figyelemmel az egyes eszközöket, a harmadik fejezet pedig a makroprudenciális politika eszközeinek hatékonyságát vizsgálja. A tanulmányt az összegzés zárja.

1. A makroprudenciális politika eszközeinek csoportosítási kerete - a makroprudenciális politika köztes céljai

A makroprudenciális hatóságoknak a makroprudenciális eszköztár transzparens alkalmazása érdekében szükséges kidolgozniuk a makroprudenciális politikai stratégiájukat.[4] A makroprudenciális politikai stratégia egy körkörös folyamatként fogható fel, ugyanis az első szakaszban azonosítani és elemezni kell a felmerülő kockázatokat. Ebben a szakaszban a releváns indikátorok segítségével a makroprudenciális hatóságok feltérképezik a pénzügyi rendszer sebezhető pontjait. A második szakaszban megtörténik az alkalmazható eszközök ex ante hatásvizsgálata, majd az eszközök kiválasztása és kalibrálása, valamint az eszközök alkalmazását megelőző konzultációk lefolytatása. A harmadik szakaszban a makroprudenciális hatóságok aktiválják és a nyilvánosság előtt kommunikálják a makroprudenciális eszközöket. Végül a negyedik szakaszban folyamatosan figyelemmel kísérik és értékelik az alkalmazott eszközök hatásait, amely tapasztalatokat visszacsatornázva újraindul a stratégiai folyamat.[5]

A makroprudenciális politikai stratégia kiemelt jelentőségű területe a makroprudenciális hatóság eszköztárának összeállításra. A célok megvalósítására - elméletben - rendkívül széleskörű eszköztár állhat rendelkezésre. Ezek az eszközök lehetnek rendszerszinten kalibrált mikroprudenciális eszközök, egyéb szabályozási eszközök, adók, díjak, vagy új, kifejezetten makroprudenciális célokra kifejlesztett eszközök. A szakirodalomban számos szempontból állítják rendszerbe a makroprudenciális eszköztár egyes elemeit. Vinals különbséget tesz olyan eszközök között, amelyeket kifejezetten a rendszerkockázatok időbeli és strukturális dimenziójának kezelésére alakítottak ki (pl. az anticiklikus tőkepuffer), valamint olyan eszközök között, amelyeket eredetileg nem a rendszerkockázatok kezelésére hoztak létre, azonban rendszerszinten is kalibrálhatóak (pl. az LTV és LTI ráták).[6] Hoogduin és munkatársai a pénzügyi rendszer sebezhetősége szempontjából megkülönböztetik a tőkeáttételből származó

- 116/117 -

kockázatokat kezelő eszközöket (pl. a makroprudenciális tőkeáttételi ráta), a likviditási és piaci kockázatokat kezelő eszközöket (pl. biztonsági letét ráta), valamint az összekapcsolódottságból eredő kockázatokat kezelő eszközöket (pl. koncentrációs plafonok).[7] Monroe és munkatársai pedig megkülönböztetik azokat az eszközöket, amelyek a mérleg eszközoldalára illetve a forrásoldalára vannak hatással.[8] A hazai szakirodalom vonatkozásában pedig Szombati megkülönbözteti a rendszerszintű likviditási kockázatok korlátozására szolgáló eszközöket (pl. a likviditási ráták, a lejárati eltérési szabályok), a prociklikus bankrendszeri viselkedés mérséklését szolgáló eszközöket (pl. az anticiklikus tőkepuffer), a túlzott hitelkiáramlást korlátozó eszközöket (pl. LTV és PTI ráták), valamint a rendszerszinten jelentős intézmények csődvalószínűségét csökkentő eszközöket (pl. a mérlegfőösszegre vonatkozó korlátok).[9]

A szakirodalom által alkalmazott csoportosítási szempontok helyett a makroprudenciális politika célja felől közelítem meg az eszközök rendszerbe állítását. A makroprudenciális politika végső célja a pénzügyi rendszer egésze stabilitásának megőrzéséhez való hozzájárulás, ezzel biztosítva a pénzügyi szektor gazdasági növekedéshez való, fenntartható hozzájárulását.[10] Ezt a végső célt a pénzügyi stabilitást veszélyeztető konkrét piaci kudarcok alapján - ld. 1. számú melléklet - köztes célokra lehet bontani annak érdekében, hogy a makroprudenciális eszközök világosabban osztályozhatók és kalibrálhatók legyenek.

A makroprudenciális politika köztes céljainak - az ESRB/2013/1. számú ajánlása[11] alapján - legalább: a) a túlzott hitelnövekedés és tőkeáttétel mérséklésére és megelőzésére; b) a futamidő-szerkezetek túlzott mértékű eltérésének és a piaci likviditáshiánynak az enyhítésére és megelőzésére; c) a közvetett és közvetlen kitettség koncentráltságának korlátozására; d) az erkölcsi kockázat csökkentése céljából, a rossz irányban ható ösztönzők rendszerhatásának korlátozására; valamint e) a pénzügyi infrastruktúra alkalmazkodóképességének megerősítésére kell fókuszálniuk. Az ún. Tinbergen-szabály[12] alapján minimálisan legalább egy eredményes eszközre van szükség minden egyes köztes cél eléréséhez. Fontos azonban jelezni, hogy a makroprudenciális politika hatékony működéséhez szükség van arra a gyakorlatban, hogy egymást kiegészítő eszközök álljanak a makroprudenciális hatóság rendelkezésére, ezzel is mérsékelve a szabályozói arbitrázs jelenségét és a transzmissziós mechanizmussal kapcsolatos bizonytalanságokat.

- 117/118 -

Ezeket a köztes célokat alapul véve rendszerezem a legnagyobb számban alkalmazott makroprudenciális eszközöket, jelentős mértékben támaszkodva az ESRB - makroprudenciális politika egységes implementálása és végrehajtása érdekében kibocsátott - Kézikönyvére[13], valamint az ESRB/2013/1. számú ajánlására. A tanulmány kereteit - és célkitűzését - túl nem lépve, röviden vázolom, amit az egyes eszközök meghatározásáról és transzmissziós mechanizmusról az eddigi tapasztalatok alapján tudunk. Fontos azonban itt is jelezni, hogy a makroprudenciális politikai eszköztár még kialakítás alatt van, ezért az egyes tagállami - így a hazai - eszköztár vizsgálata nem is képezi a tanulmány tárgyát. A makroprudenciális politika eszközrendszerének egy része a mikroprudenciális eszközök átkalibrálásából, másik része új eszközök megalkotásából származik, amelyek esetén részben az elméleti elemzés már haladó fázisban van, azonban kevés az unión belüli alkalmazásukra vonatkozó - és hosszú távú adatsorokkal alátámasztott - gyakorlati tapasztalat.

II. A makroprudenciális politika jellemző eszközei

1. A túlzott hitelnövekedés és tőkeáttétel mérséklését és megelőzését szolgáló eszközök

A túlzott hitelnövekedés megállapítása kulcskérdés a pénzügyi válságok előrejelzése érdekében. A túlzott hitelnövekedés ugyanis, ha egybeesik az ingatlanárak fenntarthatatlan növekedésével, túlzott tőkeáttételeket - rendszerkockázatokat - hoz létre a magánszektorban,[14] amelyek a pénzügyi ciklus fordulópontja után számos piaci kudarc okozójává válnak. Ebben a piaci környezetben - a pénzügyi közvetítés prociklikusságából[15] adódóan - egyrészt a pénzügyi ciklus felívelő szakaszában bekapcsolnak azok az ösztönzők, amelyek túlzott kockázatvállalásra késztetnek és a bankok esetében rontják a hitelezési standardokat. Másrészt

- 118/119 -

a fellendülés időszakában a kockázat kollektív alábecslése jellemző, ami a gyors felejtéssel és a pénzügyi válságok ritka előfordulásával függ össze. A pénzügyi ciklus leszállóágában a hitelfelvételhez szükséges feltételek hirtelen szigorodása következik be, amely csökkenti a nem pénzügyi szektor rendelkezésére álló hitel állományát. Piaci kudarcként jelenhet meg továbbá a bankpánik jelensége, ami a vállalati és a lakossági finanszírozás kivonását jelenti valós vagy vélt fizetésképtelenség esetén. Tovább fokozza a pénzügyi ciklus leszállóágának piaci kudarcait az egymásrautaltságból fakadó externália, vagyis az egyes intézményeken vagy piacokon belüli eseményekkel kapcsolatos bizonytalanság "fertőző" hatása.

A túlzott hitelnövekedés és tőkeáttétel mérséklésére és megelőzésére, vagyis a pénzügyi ciklus "kisimítására" szolgáló legalapvetőbb makroprudenciális eszközök: a) az anticiklikus tőkepuffer; b) a szektorális tőkekövetelmények; c) a makroprudenciális tőkeáttételi ráta; d) az LTV, LTI/DSTI követelmények; valamint e) a tőkemegőrzési pufferek.

Az anticiklikus tőkepuffer (contercyclical capital buffer)[16] célja a túlzott hitelnövekedés visszafogása egy-egy országban, ennek megfelelően a bankoknak a portfóliójuk földrajzi megoszlása szerint kell képezniük a tartalékot. Ha egy ország ugyanis anticiklikus tőkepuffer képzését írja elő, akkor nem az adott országban székhellyel rendelkező bankokra vonatkozik, hanem az adott ország ügyfeleit hitelező bankokra, függetlenül azok székhelyétől.[17] Az anticiklikus tőkepuffer lényegét tekintve a tőkevédelmi tartalék feletti többlet tőkekövetelmény előírását jelenti. Mértékét a pénzügyi ciklussal ellentétesen lehet emelni és csökkenteni aszerint, hogy miként változik időben a rendszerkockázat. Az eszköz működésének lényege ugyanis az, hogy a kedvező gazdasági környezet és a túlzott hitelállomány-bővülés időszakában az elvárt tőkekövetelményen felül további kötelező tőkepuffert kell képezni a bankoknak - ezáltal a hitelkínálat csökkentésével és a hitelköltség növelésével segíthet a hitelciklus expanzív szakaszának visszafogásában -, amely kedvezőtlen gazdasági környezet esetén felhasználható.[18]

Az anticiklikus tőkepuffer ugyanazon a transzmissziós mechanizmuson keresztül működik, mint más tőkekövetelmény meghatározások. Az anticiklikus tőkepuffer növelése ugyanis a hitelkínálatot úgy csökkenheti egyrészt, hogy a bankok a kockázattal súlyozott eszközállomány csökkentésével növelik a tőkearányt. Másrészt a hitelköltség a tőke magasabb összköltsége miatt emelkedhet, és a megemelkedett költséget a bankok a magasabb hitelkamatokon keresztül áthárítják az ügyfelekre. Mindkét irányú hatás hozzájárulhat a hitelvolumen csökkenéséhez, ami pedig segít abban, hogy a makroprudenciális hatóságok elkerüljék az egész rendszerre kiterjedő rendszerkockázatok felhalmozódását.

- 119/120 -

Az anticiklikus tőkepuffer felszabadítása esetén pedig csökkenthető annak a kockázata, hogy a hitelciklus megfordulása esetén a szabályozói tőkekövetelmények korlátozzák - adott esetben befagyasszák - a hitelkínálatot.

Az anticiklikus tőkepuffer konkrét alkalmazásának egyik módja a pénzügyi ciklus aktuális állásának vizsgálata a GDP-arányos hitelrés (credit-to-GDP gap) alapján. Ez a mutató a magánszektor hitelállományának és a nominális GDP-nek az arányáról ad képet és számos szakértő szerint ez a mutató képes a leginkább jelezni a pénzügyi rendszer sérülékenységét.[19]

A szektorális tőkekövetelmények (sectoral capital requrements) alkalmasak lehetnek azoknak a szektorális jelenségeknek a befolyásolására, amelyeket a generális jellegű anticiklikus tőkepuffer nem képes eredményesen kezelni, vagy túl nagy költséggel járna, tehát nem lenne hatékony. A szektorális tőkekövetelményekkel célzottan lehet kezelni az eszközár-buborékok kialakulását, valamint megakadályozni azok tovább "fújódását", azáltal, hogy a makroprudenciális hatóság az adott szektorhoz vagy eszközosztályhoz kapcsolódó mikroprudenciális követelményeket növeli egy meghatározott multiplikátorral, többlet-tőkekövetelményeket, vagy pótlólagos tőketartalékokat ír elő pl. az ingatlanfejlesztési hitelek kibocsátására.[20] Ezenkívül minimális kockázati súlyokat is meg lehet állapítani.[21] A szektorális tőkekövetelmények transzmissziós mechanizmusa két ponton tér el az anticiklikus tőkepufferétől. Az első eltérés arra vezethető vissza, hogy egy adott szektorra vonatkozó tőkekövetelmény emelkedése megváltoztatja az árakat, amely következményeként csökkenti a célszektorba irányuló hitelezés. A második eltérés pedig arra vezethető vissza, hogy a bankok inkább nyitott kockázati pozícióikat csökkentik, mint hogy tőkét emelnének, amennyiben egy adott szektort különösen kockázatosnak tekintenek.[22]

A makroprudenciális tőkeáttételi ráta (leverage ratio) célja, hogy a kockázattal súlyozott tőkekövetelmény előírása mellett a - súlyozások nélkül számított, egyszerű - banki tőkeáttételt[23] is limitálja. így képes korlátot szabni az alulsúlyozott, de a valóságban magas kockázatot hordozó tevékenységek túlzott expanziójának.[24] A tőkeáttételi rátát a bank részvénytőkéjének a teljes (kockázattal nem

- 120/121 -

súlyozott) eszközállományához viszonyított arányaként definiáljuk.[25] A tőkeáttételi rátának mint makroprudenciális eszköznek a legfontosabb előnye, hogy viszonylag egyszerű és transzparens,[26] ugyanakkor kifejezetten alkalmas mutató a rendszerkockázatokat hordozó bankok azonosítására is.[27]

Az LTV (loan-to-value), LTI (loan-to-income)/DTI (debt-to-income), és PTI (payment-to-income) követelmények meghatározása kifejezetten a nemzeti hatáskörben bevezethető makroprudenciális eszközök közé tartoznak.[28] Az LTV követelmény meghatározza a bruttó hitel és a mögötte álló fedezet (pl. ingatlan) arányát. Az eszköz célja, hogy a vagyontárgy megfelelő fedezetet nyújtson a hitelekre vonatkozóan egy esetleges értékcsökkenés esetén is. Az LTV követelmény elsősorban a hitelezőt védi a nem teljesítéskori veszteségek minimalizálásával, azonban egyúttal mérsékli a túlzott hitelkiáramlást is. Az LTI/DTI követelmény meghatározza az adósság állományának határértékét a rendelkezésre álló jövedelem arányában. Az eszköz célja, hogy meghatározza az eladósodás mértékének maximumát. A PTI követelmény a jövedelemarányos törlesztőrészleteket határozza meg, vagyis meghatározza a havi törlesztőrészletek és a havi igazolható jövedelem arányát. Az eszköz célja, hogy az ügyfelek túlzott eladósodottságát megakadályozza és törlesztőképességüket biztosítsa. A felsorolt követelmények makroprudenciális célja az, hogy fékezzék, kisimítsák a hitelciklust és javítsák a pénzügyi intézmények alkalmazkodóképességét.

Végül a túlzott hitelnövekedés és tőkeáttétel mérséklését és megelőzését szolgáló eszközök között meg kell említenünk a tőkemegőrzési puffereket (capital conservation buffer), amelyek célja, hogy a válságmentes időszakokban a bankok kötelezően halmozzanak fel annyi jó minőségű többlettőkét a minimálisan előírt tőkekövetelmény felett, hogy stresszhelyzetekben ez elegendő legyen a többletkockázatok fedezésére.[29]

2. A futamidő-szerkezetek túlzott mértékű eltérésének és a piaci likviditáshiány enyhítését és megelőzését szolgáló eszközök

A világgazdasági válság megmutatta, hogy a prudenciális szabályok, amelyek kizárólag a tőkepufferek növelésére irányultak, nem feltétlenül képesek kezelni a likviditási kockázatokat. A bankok mérlegének mindkét oldala ki van téve a likviditási kockázatnak, ugyanis a piaci likviditás hiánya hatással van az eszközoldalra, a finanszírozási kockázat pedig hatással van a forrásoldalra. A futamidő-

- 121/122 -

szerkezetek - az eszköz- és forrásoldal lejárati szerkezetének - túlzott mértékű eltérése kényszerértékesítéshez kapcsolódó externáliákat okozhat, amelynek tipikus példája az ún. fire-sale jelensége)[30] valamint a fertőzés jelensége. Ezeknek a kockázatoknak a realizálódása likviditási spirált okozhat, ahogy a csökkenő eszközárak további eladást, tőkeáttétel-csökkentést és a hatásoknak a hasonló eszközosztályú pénzügyi intézményekbe való átgyűrűzését generálja. Az egész folyamat a bankközi és a tőkepiaci források elapadásához - ami az általános bizalomesésből vagy az igen pesszimista várakozásokból ered -, végeredményképpen akár bankpánikhoz is vezethet.

A futamidő-szerkezetek túlzott mértékű eltérésének és a piaci likviditáshiánynak az enyhítését és megelőzését szolgáló legalapvetőbb eszközök: a) a nettó stabil finanszírozási ráta, b) a likviditási ráták, valamint c) az egyéb makroprudenciális határértékek. Az eszközök aktiválásával a "cél a pénzügyi intézmények mérlegében a lejárati eltérések csökkentése, ezáltal a rövid és hosszú távú likviditási stresszhelyzetekkel szembeni ellenálló-képesség erősítése a likvid eszközökkel, illetve stabil forrásokkal való ellátottság minimális szintjének előírásával."[31]

A nettó stabil finanszírozási ráta (net stable funding ratio, a továbbiakban: NSFR) egy strukturált prudenciális eszköz a futamidő-szerkezetek túlzott mértékű eltéréséből eredő kockázatok kezelésére, amely abból a felismerésből született, hogy nagyon gyengék a túlzottan instabil finanszírozási eszközökre támaszkodás korlátozására irányuló piaci ösztönzők.[32] Az NSFR - amely jelenleg még nem alkalmazható[33] - előírása 1 éves időtávot tekintve követeli meg a mérlegen belüli és kívüli tételek stabil forrásokkal történő fedezését. A ráta meghatározásával a makroprudenciális hatóságok előírják a bankok számára, hogy a kevésbé likvid eszközállománnyal szemben minimálisan mekkora hosszú lejáratú forrásállománnyal rendelkezzenek, vagyis egyéves időszakra nézve előírja az eszközök és a források lejáratának strukturált összehangolását.

- 122/123 -

A likviditási ráták (liquidity buffer rations) közül - amelyek alkalmazását tekintve Magyarország kitűnik[34] a régióban[35] - jelenleg a legismertebb a rövid távú likviditásfedezeti ráta (liquidity coverage ratio, LCR).[36] Az LCR követelménye szerint egy 30 napos stressz forgatókönyv feltételezései mellett kell az intézményeknek likvid eszközökkel fedezniük az adott időszak nettó forráskiáramlását, vagyis a ráta előírásának célja, hogy a bankok elegendő, jó minőségű likvid eszközzel rendelkezzenek egy komoly likviditási sokk rövid távú túléléséhez.[37]

A nettó stabil finanszírozási ráta és a likviditási ráták elsődleges célja a lejárati szerkezetek túlzott mértékű eltérésének és a finanszírozási kockázatnak az enyhítése.[38] Ezenkívül növelhetik a rendszernek a túlzott hitelkiáramláshoz és tőkeáttételhez való alkalmazkodóképességét is.[39]

Az egyéb makroprudenciális határértékek között meg kell említeni a nemzeti szinten bevezethető hitel/betét rátát (loan-to-deposit ratio, LTD), amely képes a kevésbé stabil forrásoktól való túlzott függés korlátozására. Az LTD rátát vagy a hitelnyújtás csökkentésével, vagy a betétállomány növelésével lehet teljesíteni.

3. A közvetett és közvetlen kockázati pozíciók koncentráltságának korlátozását szolgáló eszközök

A túlzott kockázati pozíciók koncentráltsága a pénzügyi szektor jelentős részét sérülékennyé teszi az általános sokkokkal szemben. Ez a sérülékenység adódhat egyrészt közvetlenül abból, hogy a bankok túlzottan ki vannak téve egy speciális szektornak (pl. az ingatlanpiac), vagy egy eszközosztálynak (pl. az eszközalapú értékpapírok). Ebben az esetben ugyanis ezt a szektort, vagy eszközt érő sokk

- 123/124 -

hatásai közvetlenül megjelennek az ilyen kitettséggel rendelkező összes bank mérlegében. A túlzott kockázati pozíció azonban közvetett hatást gyakorolhat a pénzügyi intézményrendszerre is, ugyanis a sokk által meggyengített bankok megfertőzhetik az összekapcsolódottságon és adott esetben az ún. fire-sale jelenségén keresztül a többi bankot, amely a piaci likviditás lecsökkenéséhez is vezethet.

A közvetett és közvetlen kockázati pozíciók koncentráltságának korlátozását szolgáló alapvető eszközök: a) a nagy nyitott pozíciók korlátozása; valamint b) a különböző tőke alapú eszközök.

A világgazdasági válság egyik tanulsága, hogy a bankok nem mindig kezelik, összesítik, kontrollálják következetesen az egyetlen ügyfél irányában fennálló kitettségüket a könyveiken és a működésükön keresztül. A nagy nyitott pozíciók korlátozása (large exposures restrictions) kifejezetten mikroprudenciális eszköznek tekinthető, azonban megfelelően kalibrálva - jelentős, strukturális átalakításra képes[40] - makroprudenciális eszközként is használható. A nagy kockázatvállalás a CRR 392. cikke alapján azt jelenti, hogy egy hitelintézet esetében a kitettség értéke egy ügyfélhez vagy az egymással kapcsolatban álló ügyfelek csoportjához kapcsolódóan eléri vagy meghaladja a szavatolótőke 10%-át. Ehhez a szinthez a CRR jelentéstételi kötelezettséget kapcsol, amellyel alkalmassá válik az eszköz az információk hálózati elemzésével arra, hogy a rendszerkockázatok szempontjából az összekapcsolódottságot és a kitettséget mérni lehessen. A tagállami makroprudenciális hatóságoknak pedig hatáskörükbe tartozik a küszöbérték csökkentése, hogy a nagy, rendszerszinten jelentős intézmények is vizsgálhatóvá váljanak. A CRR 395. cikke általános szabályként rögzíti továbbá, hogy a hitelintézetek és a befektetési társaságok egy ügyféllel, illetve ügyfélcsoporttal szembeni nyitott pozíciója nem haladhatja meg szavatolótőkéjének 25%-át. A CRR továbbá a tagállamok belátására bízza, hogy egyes (pl. a rendszerszempontból meghatározó szektorokkal szembeni) kitettségi típusokat a kockázatosság szempontjából alacsonyabb határérték meghatározásával kezeljenek. A legújabb empirikus vizsgálatok alapján a nagy nyitott pozíciók korlátozása enyhítheti a koncentrációs kockázatot, csökkentheti a partnerkockázatot és az esetleges fertőzés gyors terjedését az összekapcsolódottság csökkentésével. Amennyiben konkrét partnerek vagy szektorok (pl. ingatlanpiac, pénzintézeti szektor) tekintetében vezetnek be a makroprudenciális hatóságok kitettségi korlátot, azzal közvetlenül elősegíthetik a kockázatok szétterítődését a rendszerben.[41]

A nagy nyitott pozíciók korlátozása mellett meg kell említeni a különböző tőke alapú eszközöket (capital-based instruments), amelyek képesek lehetnek a pozíciók koncentráltságából és az összekapcsolódottságból eredő fertőző hatások csökkentésére. Ide sorolhatók a különböző szektorális tőkekövetelmények, mint pl. az ingatlanra bejegyzett zálogjoggal kapcsolatos kockázati súlyok meghatározása.

- 124/125 -

4. A nem megfelelő irányba ható ösztönzők rendszerhatásának korlátozását szolgáló eszközök

Az a feltételezés, hogy léteznek olyan intézmények, amelyek túl jelentősek, ahhoz, hogy csődbe menjenek, súlyos negatív ösztönzőket épít a rendszerbe. A "too big to fail"[42] kategória elérése ugyanis kiemelkedő versenyelőnnyel jár a pénzügyi intézményeknek a többi szolgáltatóval szemben, ugyanis abban a biztos tudatban folytathatják a tevékenységüket, építhetnek piaci pozíciókat, vállalhatnak túlzott kockázatokat is a jövedelmezőség növelése érdekében, hogy a kockázatos üzletmenet esetleges költségeit, a veszteségeiket az államok az adófizetők pénzéből majd úgyis kifizetik. Ez az ún. morális kockázat (moral hazard) problémája, amelyre nagyon súlyosan rámutatott a világgazdasági válság. A rendszerszinten jelentős intézményeket érintő sokkok ugyanis likviditási problémákat okoznak az egész pénzügyi rendszerben és egyúttal súlyos károkat a reálszférában.

Máig a rendszerszinten jelentős intézményeknek három kategóriája[43] alakult ki: a globálisan jelentős pénzügyi intézmények (globally systematically important financial institutions, G-SIFI), az európai szinten jelentős pénzügyi intézmények (european systematically important financial institutions, E-SIFI), valamint a hazai szinten jelentős pénzügyi intézmények (domestical systematically important financial institutions, D-SIFI). A makroprudenciális hatóságok alapvetően két irányból orvosolhatják a rendszerszinten jelentős méretből fakadó kockázatokat. Egyrészt további tőkepuffer-követelmények meghatározásával,[44] másrészt hatékony helyreállítási és szanálási rendszerek működtetésével.

A tagállami makroprudenciális hatóság feladata, hogy összevont alapon meghatározza a globálisan rendszerszinten jelentős intézményeket; illetve az esettől függően egyéni, szubkonszolidált vagy összevont alapon meghatározza a rendszerszinten jelentős egyéb intézményeket. Ezt követően a makroprudenciális hatóságok - alapvetően nem nyilvános módszertan alapján - különböző sávokba sorolják a pénzügyi intézményeket és határozzák meg a minimum tőkekövetelményen, a tőkefenntartási pufferen, az intézményspecifikus anticiklikus tőkepufferen és a felügyeleti felülvizsgálat keretében előírt többlettőke-követelményen felüli tőkekövetelményeiket. A tőkekövetelmények célja, hogy növeljék a SIFI-k

- 125/126 -

kockázatviselő képességét, ezáltal csökkentsék a csődvalószínűségüket. Ezen túlmenően a többlet tőkekövetelmények előírása alkalmas arra is, hogy a jövedelmezőséget (ROE mutatót) csökkentse, amellyel a szabályozás semlegesítheti a mérethatékonyságtól független olcsóbb forrásoknak köszönhető növekedési motivációt is.[45] A G-SIFI puffer mértékét a CRD IV. szabályozza (1. számú táblázat), míg az O-SIFI pufferek esetén tagállami hatáskörbe tartozik azok megállapítása.[46]

| Sáv | Tőkekövetelmény | G-SIFI[47] |

| 5 (üres)[48] | 3,5% | - |

| 4 | 2,5% | HSBC, JP Morgan Chase |

| 3 | 2,0% | Barclays, Deutsche Bank |

| 2 | 1,5% | Bank of America, Goldman Sachs |

| 1 | 1,0% | Bank of China, Société Générale, Unicredit Group |

1. táblázat: A rendszerkockázati jelentőség és a tőkekövetelmények[49]

A rendszerszinten jelentős intézmények létéből fakadó kockázatok orvoslásának további eszköze a hatékony helyreállítási és szanálási rendszerek működtetése. A makroprudenciális hatóságoknak szorosan együtt kell működniük a szanálási hatósággal - adott esetben ez intézményen belüli kapcsolatot jelent[50] - annak érdekében, hogy meg tudják előzni a pénzügyi válsághelyzeteket, illetve amennyiben már kialakultak, enyhíteni tudják következményeket. A megelőzéshez és az enyhítéshez (a bankok által összeállított) helyreállítási és szanálási tervek szükségesek. A hatóságok korai beavatkozási jogkörük révén lépéseket tehetnek a bankcsőd megelőzése érdekében, amennyiben a bankok saját helyreállítási intézkedései elégtelennek bizonyulnak. Végeredményben a szanáló hatóság átveheti az irányítást a csődbe jutott bankok felett és rendezett körülmények között kivezetheti őket a piacról.

- 126/127 -

Végezetül ki kell emelni, hogy a fenti makroprudenciális és szanálási eszközök nem oldják meg a rendszerszinten jelentős intézmények - önmagában vett - létéből fakadó kockázatokat, csupán a rendszerszinten jelentős méret elérésére irányuló motivációkat csökkentik, amely adott esetben mégis versenyelőnyként jelentkezhet az ilyen méretet már elért intézmények oldalán. Ebből kifolyólag szabályozási oldalon vizsgálni kell a bankok növekedésének korlátozását. Ebbe az irányba tett első lépés az amerikai Dodd-Frank törvény[51] elfogadása volt, amely megtiltotta, hogy az Egyesült Államokban olyan tagállamközi bankfúziókra kerüljön sor, amelyek révén akkora bank jönne létre, hogy a fuzionált bank betéteinek állománya meghaladja a teljes amerikai bankszektor biztosított betétállományának tíz százalékát.[52] Az Európai Unió tekintetében azonban nem a fúziókontroll és esetlegesen az vállalatfeldarabolás kérdése van napirenden - amely eszközök az alapjaiban tudnák megoldani a problémát -, hanem a tevékenységi körök elválasztása, vagyis az Egyesült Államok 1929-32-es Nagy Gazdasági Világválságot követő szabályozására - Glass-Steagall törvény - jellemző tűzfalak felvonása.[53]

5. A pénzügyi infrastruktúra alkalmazkodóképességének megerősítését szolgáló eszközök

Végezetül a pénzügyi rendszer stabilitásához, mint végső célhoz, járulnak hozzá a pénzügyi infrastruktúra alkalmazkodóképességének megerősítését szolgáló makroprudenciális célokra is alkalmazható eszközök. Ezek közé sorolhatjuk: a) a betétbiztosítási rendszereket; b) a fokozott közzétételi kötelezettségeket; valamint c) a strukturális rendszerkockázati puffert.

A betétbiztosítási rendszerek (deposit guarantee schemes) célja, hogy banki csőd esetén a betétesek számára egyfajta biztonsági háló szerepét töltsék be, mivel egy meghatározott összeghatárig a betétbiztosítási alapok visszatérítik az ügyfelek által a bankban elhelyezett betéteket. A betétbiztosítási rendszerek működése fokozza a pénzügyi infrastruktúra ellenálló képességét, ugyanis segítenek elkerülni a bankpánikot - hiszen az ügyfelek nem veszíthetik el a betéteik összegét , így erősítik a pénzügyi rendszerbe vetett bizalmat.

A rendszerkockázatok azonosítása és a pénzügyi rendszer transzparensebb működése érdekében a mikroprudenciális célú adatszolgáltatási kötelezettség mellett, a makroprudenciális hatóságok további adatszolgáltatási követelményeket

- 127/128 -

is bevezethetnek a strukturális és a ciklikus kockázatok figyelembevételével. Az átláthatóság fokozása révén egyrészt aktiválódhat a piaci folyamatok fegyelmező mechanizmusa az egyes intézmények tekintetében, másrészt pontosabbá teszi a kockázatok beárazását a pénzügyi rendszerben. A közzététel körének szélesítése csökkenti a bizonytalanságot a nyitott pozíciók és a rendszerkapcsolatok földrajzi elhelyezkedését illetően, segítségével korlátozni lehet a negatív hatások felerősödését a pénzügyi rendszerben.[54]

Végül pedig meg kell említeni a strukturális rendszerkockázati puffert (structural systemic risk buffer). Valamennyi tagállam makroprudenciális hatósága előírhatja[55] ugyanis, hogy a pénzügyi szektor, vagy e szektor egy vagy több alcsoportja, elsődleges alapvető tőkéből álló rendszerkockázati tőkepuffert tartson, olyan hosszú távú nem ciklikus, rendszerszintű vagy makroprudenciális kockázatok megelőzése és csökkentése érdekében, amelyek a pénzügyi rendszer zavarának veszélyét hordozzák, és súlyos kedvezőtlen hatást gyakorolhatnak egy adott tagállam pénzügyi rendszerére és reálgazdaságára.[56] A strukturális puffer erősíti a bankrendszer, illetve egyes banki szegmensek alkalmazkodóképességét a strukturális rendszerkockázatból adódó sokkokhoz, ugyanis a puffer a veszteségfelfogó-képesség növelésén keresztül teszi ellenállóbbá a pénzügyi rendszert. Bár a strukturális rendszerkockázati puffert kifejezetten makroprudenciális célokra fejlesztette ki és vezette be a CRD IV., azonban számottevő tapasztalat a működési mechanizmusáról még nem áll rendelkezésre. A puffer alapvetően a jogszabályok, a számviteli standardok megváltozásából, a reálgazdaság bizonyos ciklikus hatásainak átgyűrűzéséből, strukturális egyenetlenségekből (pl. a GDP-hez viszonyítva túlságosan nagy pénzügyi rendszer) adódó kockázatokat kezelheti a rendszer sokk-állóképességének növelésével, a tőkeáttétel és a kockázatvállalás visszafogásával. A strukturális puffer bevezetésének azonban lehetséges negatív hatásai is lehetnek, mivel az országhatárok között egyenlőtlenné teheti a versenyfeltételeket, ezzel is az árnyékbankrendszer (shadow banking) felé terelve a pénzmozgásokat.[57]

III. A makroprudenciális politika hatékonysága

Míg a makroprudenciális politikai eszközöket egyre emelkedő számban alkalmazzák az egyes államok, addig az alkalmazott eszközök tényleges hatásairól

- 128/129 -

kevés információval rendelkezünk, bizonytalanok az eszközök aktiválásához használt indikátorok, és a makroprudenciális politikai döntések hasznai és költségei időben inkonzisztensek. Ebből fakadóan, viszonylag kevés olyan empirikus elemzés létezik, amely azt vizsgálná, hogy melyik makroprudenciális politikai eszköz a leghatékonyabb, vagy a legeredményesebb a prociklikusság és a rendszerszintű kockázatok kezelésében.

A létező - és folyamatosan bővülő - empirikus irodalmat két csoportra lehet bontani. Az egyik csoportba tartoznak azok az elemzések, amelyek a makroprudenciális intézkedések és a hitelezés, valamint egyéb pénzügyi indikátorok változásai közötti kapcsolatot vizsgálják. Az egyik első ilyen elemzést 2011-ben Lim és munkatársai végezték el, akik 49 ország vizsgálatát követően arra a megállapításra jutottak, hogy a leghatékonyabb makroprudenciális eszközök az LTV és DTI ráták, az anticiklikus tőkepufferek, továbbá a hitelplafonok.[58] Dell'Ariccia és munkatársainak következtetései szerint a makroprudenciális politika képes csökkenteni a "hitelboomok" előfordulásának gyakoriságát, valamint annak az esélyét, hogy a "hitelboom" negatív következményekkel járjon a gazdaságra nézve. Megállapították továbbá, hogy a makroprudenciális politika képes a válságok kitörésének megakadályozására és egyúttal képes mérsékelni a pénzügyi szféra sokkhatásainak átterjedését a reálszférára.[59] Claessens és munkatársai pedig 48 állam 2000 és 2013 közötti időszakban megvalósított intézkedései alapján szintén azt állapították meg, hogy az LTV és DTI ráták, valamint a devizahitelezési limitek a legeredményesebb és leghatékonyabb makroprudenciális eszközök.[60]

A makroprudenciális politika empirikus vizsgálatát végző szakirodalom másik csoportjába azok a vizsgálatok sorolhatók, amelyek mikro szintű bizonyítékokat használnak makroprudenciális politikai döntések értékeléséhez. Igan és Kang szerint az LTV és DTI ráták csökkentik a jelzáloghitelek növekedését, valamint az ingatlanpiacra kalibrált makroprudenciális politikai döntések "kisimítják" az ingatlanpiaci ciklusokat.[61] A lakásárak vizsgálatakor arra jutott az IMF, hogy a makroprudenciális eszközöknek van hatásuk, azonban csak hat hónappal az elfogadásuk után éreztetik igazán a hatásukat.[62]

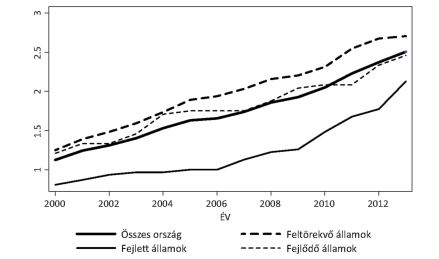

Az eddigi legátfogóbb vizsgálatot 2015-ben folytatta le Cerutti, Claessens, valamint Laeven. Kutatásukban 119 - 31 fejlett, 64 feltörekvő és 24 fejlődő - országot vizsgáltak a 2000 és 2013 közötti időszakban. Arra az általános következtetésre jutottak, hogy ebben az időszakban jelentősen megemelkedett a makroprudenciális intézkedések alkalmazása (1. ábra). Megállapításuk szerint a makroprudenciális eszközök alkalmazására a leggyakrabban a feltörekvő országokban került sor,

- 129/130 -

amely lényegében a külső sokkoknak való magasabb kitettségükből, a pénzügyi rendszerük liberalizáltságának alacsonyabb fokából és a piaci kudarcok szélesebb körű előfordulásából következik. A makroprudenciális eszközöket a fejlődő országok a második helyen, míg a fejlett országok a legkevesebbet használták. A leggyakrabban használt eszközök pedig az anticiklikus tőkepufferek, a bankok közötti kitettségre vonatkozó korlátozások, valamint a tőkeáttételi ráták. A fejlett országok - a többi ország csoporthoz képest - gyakrabban alkalmazták az LTV rátát, a devizahitelezésre vonatkozó limitek a feltörekvő országokban a legelterjedtebbek, míg a fejlődő országokban a hitelveszteségre vonatkozó előírások a leggyakoribbak.[63]

1. ábra: A makroprudenciális politika index.[64]

A hazai szakirodalomból pedig kiemelendő Seregdi, Szakács, valamint Tőrös kutatása, akik közel 70 makroprudenciális szabályozáson alapuló minta alapján megállapították, hogy "a leggyakrabban addicionális tőkekövetelmény kivetésére kerül sor Európában, e tekintetben a nyugat-európai országok közül kiemelkedően aktív Dánia, Hollandia, valamint az Egyesült Királyság, a később csatlakozók közül pedig Csehország és Horvátország. A túlzott hitelkiáramlás korlátozására irányuló különböző intézkedések a teljes minta több mint egyharmadát teszik ki Európa-szerte, azon belül is a hitelfedezeti korlátok bevezetése a leggyakoribb, jelenleg 10 ország alkalmaz ilyen típusú eszközt. A hosszú távú likviditási kockázatokat célzó eszközök kevéssé elterjedtek Európában, míg a rövid távú likviditási rátákat számos ország alkalmazza."[65]

- 130/131 -

IV. Összegzés

A makroprudenciális politika összetett eszközrendszere, valamint az empirikus kutatásokra épülő szakirodalom áttekintése alapján megállapítható, hogy a makroprudenciális intézkedések alkalmazása folyamatosan bővülő tendenciát mutat, amely a tapasztalatok felhalmozódására is szolgál. A makroprudenciális intézkedések aktiválásához hozzájáruló indikátorokat, jelzőrendszereket folyamatosan, a meglévő empirikus tapasztalatok alapján fejleszteni szükséges, ahogy az eszközrendszert folyamatosan a fellépő rendszerkockázatokhoz szükséges kalibrálni, méghozzá a lehetőségekhez mérten szabványosított keretek között, azonban teret biztosítva a nemzeti sajátosságok kezelésének is. Az empirikus eredményekre alapozva szükséges hozzákezdeni a makroprudenciális politika, ezen belül is a makroprudenciális politikai eszköztár, mint közigazgatási típusú - közhatalmi - beavatkozási rendszer jogi, dogmatikai kereteinek egyúttal jogállami korlátainak kialakításához. A makroprudenciális politika eszközei ugyanis alapvetően normatív aktusokban, valamint számos, atipikus, általános és egyedi hatósági döntésben - pl. a magyar jogban az ún. általános határozat, valamint annak "végrehajtására" kiadott egyedi határozatok - öltenek testet, amelyek esetében különös jelentősége van a közigazgatás működésével szemben érvényesülő, a jogállamiságból fakadó legalitás elvének.

| Köztes cél | Mögöttes piaci kudarc |

| A túlzott hitelnövekedés és tőkeáttétel mérséklése, megelőzése | Hitelszűkéből eredő externáliák: a hitelfelvételhez szükséges feltételek hirtelen szigorodása, ami miatt csökken a nem pénzügyi szektor rendelkezésére álló hitel. Endogén kockázatvállalás: azok az ösztönzők, amelyek konjunktúra idején túlzott kockázatvállalásra késztetnek, a bankok esetében pedig rontják a hitelezési standardokat. Magyarázatai: szakértelem jelzése, piaci nyomás a hozamjavítás irányába, intézmények közötti stratégiai kölcsönhatás. Kockázati illúzió: a kockázat kollektív alábecslése, ami a gyors felejtéssel és a pénzügyi válságok ritka előfordulásával függ össze. Bankpánik: vállalati és a lakossági finanszírozás kivonása valós vagy vélt fizetésképtelenség esetén. Az egymásrautaltságból fakadó externáliák: az egyes intézményeken vagy piacokon belüli eseményekkel kapcsolatos bizonytalanság "fertőző" hatása. |

- 131/132 -

| Köztes cél | Mögöttes piaci kudarc |

| A futamidő-szerkezetek túlzott mértékű eltérésének és a piaci likviditáshiány enyhítése és megelőzése | Kényszerértékesítéshez kapcsolódó externáliák: az eszköz- és forrásoldal lejárati szerkezetének túlzott mértékű eltérése okozza. Likviditási spirált okozhat, ahogy a csökkenő eszközárak további eladást, tőkeáttétel-csökkentést és a hatásoknak a hasonló eszköz- osztályú pénzügyi intézményekbe való átgyűrűzését generálja. Bankpánik Piaci likviditáshiány: a bankközi és a tőkepiaci források elapadása, ami az általános bizalomesésből vagy az igen pesszimista várakozásokból ered. |

| A közvetett és közvetlen kockázati pozíciók koncentráltságának korlátozása | Egymásrautaltsági externáliák Kényszerértékesítési externáliák: (itt) a pénzügyi rendszeren belüli kockázati pozíciók eloszlása miatti kényszerű eszközeladás a rendestől eltérő áron. |

| A nem megfelelő irányba ható ösztönzők rendszer- hatásának korlátozása az erkölcsi kockázat kisebbítése céljából | Erkölcsi kockázat és a "túl nagy ahhoz, hogy csődbe menjen" jelensége: a túlzott mérvű kockázatvállalás azért lehetséges, mert az adott pénzügyi intézmény olyan fontos szerepet tölt be a rendszer egésze szem- pontjából, hogy arra számít, kimentik a bajból. |

| A pénzügyi infrastruktúra alkalmazkodóképességének megerősítése | Egymásrautaltsági externáliák Kényszerértékesítési externáliák Kockázati illúzió Hiányos szerződések: olyan kompenzációs struktúra, amely kockázatos magatartásra késztet. |

1. számú mellékelt: A makroprudenciális politika köztes céljai és a hozzájuk kapcsolódó piaci kudarcok.[66]

Irodalom

• Adams, Walter - Brock, James W. (1987): Corporate Size and the Bailout Factor. Journal of Economic Issues, Vol. 21. No. 1. 61-85.

• Fáykiss Péter - Szombati Anikó (2014): Egyértelmű felhatalmazás - erős eszközök: az MNB makroprudenciális mandátuma, elérhető: http://www.mnb.hu/Root/Dokumentumtar/MNB/Kiadvanyok/szakmai_cikkek/a-bankrendszer-jovoje/14_10_06_Faykiss_Peter_Szombati_Aniko_Az_MNB_makroprudencialis_mandatuma.pdf (2016.04.03.).

• Borio, Claudio - Drehmann, Mathias (2009): Assessing the risk of banking crises -revisited. BIS Quarterly Review, March.

• Cerutti, Eugenio - Claessens, Stijn - Laeven, Luc (2015): The Use and Effectiveness of Macroprudential Policies: New Evidence. IMF Working Paper, No. 61. March.

- 132/133 -

• Claessens, Stijn - Ghosh, Swati R. - Mihet, Roxana (2014): Macroprudential Policies to Mitigate Financial System Vulnerabilities. IMF Working Paper, No. 155. August.

• Dell'Ariccia, Giovanni (et. al.) (2012): Policies for Macrofinancial Stability: How to Deal with Credit Booms. IMF Staff Discussion Note, 12/06. June.

• Diamond, Douglas W. - Rajan, Raghuram G. (2009): Fear of Fire Sales and the Credit Freeze. NBER Working Paper, No. 14925. April.

• Drehmann, Mathias - Tsatsaronis, Kostas (2014): The credit-to-GDP gap and countercyclical capital buffers: questions and answers. BIS Quarterly Review, March.

• Giordana, Gaston - Schumacher, Ingmar (2011): The impact of the Basel III liquidity regulations on the bank lending channel: A Luxembourg case study. Cahier d'Études Working Paper, No. 61. June.

• Glavanits Judit (2015): A pénzügyi piac szabályozásának és felügyeletének új irányai. In: Kálmán János (szerk.): A pénzügyi piac szabályozásának és felügyeletének aktuális kérdései. Batthyány Lajos Szakkollégiumért Alapítvány.

• Gobat, Jeanne - Yanase, Mamoru - Maloney, Joseph (2014): The Net Stable Funding Ratio: Impact and Issues for Consideration. IMF Working Paper, No. 106. June.

• González-Páramo, José-Manuel (et. al. 2012): Operationalising the selection and application of macroprudential instruments. CGFS Papers. No. 48. December.

• Hoogduin, Lex (et. al. 2010): Macroprudential instruments and frameworks: a stocktaking of issues and experiences. CGFS Papers, No. 38. May.

• Igan, Deniz - Kang, Heedon (2011): Do Loan-to-Value and Debt-to-Income Limits Work? Evidence from Korea. IMF Working Paper, No. 297. December.

• Kato, Ryo - Kobayashi, Shun - Sita, Yumi (2010): Calibrating the level of capital: the way we see it. Bank of Japan Working Paper Series, No. 10-E-6. May.

• Kálmán János (2015): A makroprudenciális politika fogalmi keretei és helye a gazdaságpolitika rendszerében. Jog, Állam, Politika. Vol. 7. No. 2. 27-44.

• Lim, Cheng H. (et. al. 2011): Macroprudential Policy: What Instruments and How Are They Used? Lessons from Country Experiences. IMF Working Paper, 11/238. October.

• Mérő Katalin (2002): A pénzügyi közvetítés mélysége és a prociklikusság. In: Horváth Edit - Mérő Katalin - Zsámboki Balázs: Tanulmányok a bankszektor tevékenységének prociklikusságáról. (MNB Műhelytanulmányok, 23.) MEF Kiadó, 51-94.

• Mérő Katalin (2012): A bankszabályozás kihívásai és változásai a pénzügyi-gazdasági válság hatására. In: Valetiny Pál - Kiss Ferenc László - Nagy Csongor István (szerk.): Verseny és szabályozás 2011. MTA KRTK Közgazdaság-tudományi Intézet, 129-166.

• Mérő Katalin (2013): Egy paradigma születése és bukása. A "túl nagy a csődhöz" elv értelmezésének és alkalmazásának változásai. In: Valetiny Pál - Kiss Ferenc László - Nagy Csongor István (szerk.): Verseny és szabályozás 2012. MTA KRTK Közgazdaság-tudományi Intézet, 32-60.

• Mérő Katalin - Piroska Dóra (2013): A makroprudenciális bankszabályozás és -felügyelet keretrendszerének kialakítása. Egy paradigmaváltás elemzése. Hitelintézeti Szemle, Vol. 12. No. 4. 306-325.

• Monroe, Mary Frances (et. al. 2010): Preliminary Considerations for a Macro-prudential Supervisory Framework, International Banking Federation Working Group on Macro-Prudential Supervision.

• Repullo, Rafael - Salas, Saurina Jesus (2011): The Countercyclical Capital Buffer of Basel III: A Critical Assessment. CEPR Discussion Paper, No. DP8304. March.

- 133/134 -

• Seregdi László - Szakács János - Tőrös Ágnes (2015): Mikro- és makroprudenciális szabályozói eszközök európai uniós összehasonlításban. Hitelintézeti Szemle, Vol. 14. No. 4. 57-86.

• Szombati Anikó (2013): A makroprudenciális felügyeleti hatáskör Magyarországon. In: Lentner Csaba (szerk.): Bank menedzsment. Bankszabályozás - pénzügyi fogyasztóvédelem. Nemzeti Közszolgálati és Tankönyvkiadó.

• Tajti Zsuzsanna (2011): A bázeli ajánlások és a tőkemegfelelési direktíva (CRD) formálódása. Hitelintézeti Szemle, Vol. 10. No. 5. 499-519.

• Tinbergen, Jan (1952): On the Theory of Economic Policy. North-Holland Publishing Company.

• Vinals, José (2011): Macroprudential Policy: An Organizing Framework. IMF. ■

JEGYZETEK

* A kutatás a "Az egyedi fejlesztést biztosító ösztöndíjak" című, NTP-EFÖ-P- 15 számú projekt keretében valósult meg.

[1] A folyamatról lásd bővebben: Kálmán, 2015, 27-44.

[2] Lásd Basel III: A global regulator? framework for more resilient banks and banking systems, 2010, elérhető: http://www.bis.org/publ/bcbs189_dec2010.pdf (2016.03.29.).

[3] Az Európai Parlament és a Tanács 2013/36/EU irányelve (2013. június 26.) a hitelintézetek tevékenységéhez való hozzáférésről és a hitelintézetek és befektetési vállalkozások prudenciális felügyeletéről, a 2002/87/EK irányelv módosításáról, a 2006/48/EK és a 2006/49/EK irányelv hatályon kívül helyezéséről (a továbbiakban: CRD IV.)

Az Európai Parlament és a Tanács 575/2013/EU rendelete (2013. június 26.) a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről és a 648/2012/EU rendelet módosításáról (a továbbiakban: CRR).

[4] A makroprudenciális politikai stratégiákat az Európai Unió makroprudenciális hatóságai változatos jogi formákban fogadják el. A makroprudenciális hatóságok nagy része jogi kötőerővel, így normatív erővel nem rendelkező dokumentumot bocsát ki lásd pl. a Magyar Nemzeti Bank makroprudenciális politikája, 2016; Guidelines of macroprudential policy, 2015, Bank of Slovenie. Azonban egyes makroprudenciális hatóságok jogi kötőerővel rendelkező normatív aktusokban rögzítik a makroprudenciális stratégiájukat, lásd pl. Directive No. 11. on macro-prudential policy, Central Bank of Malta.

[5] Lásd Fáykiss - Szombati, 2014.

[6] Vinals, 2011, 22-23.

[7] Hoogduin, 2010, 4.

[8] Monroe, 2010, 13.

[9] Szombati, 2013, 153-170.

[10] Ahogy az MNB makroprudenciális stratégiája fogalmaz: "(a) makroprudenciális politika alapvető célja a túlzott mértékű rendszerszintű pénzügyi kockázatok mérséklése. Ez azt jelenti, hogy a jelentős pénzügyi válságok megelőzésére kell törekednie, és arra, hogy a mégis bekövetkező pénzügyi válságok minél kisebb reálgazdasági veszteségeket okozzanak."

[11] Lásd Recommendation of the European Systemic Risk Board of 22 December 2011 on the macro-prudential mandate of national authorities (a továbbiakban: ESRB/2013/1. számú ajánlása).

[12] Lásd Tinbergen, 1952.

[13] ESRB handbook on operationalising macro-prudential policy in the banking sector (a továbbiakban: ESRB Kézikönyv), elérhető: http://www.esrb.europa.eu/pub/pdf/other/140303_esrb_handbook.pdf?0b3d9b0fdec83c29b3ab2e13f4ed494a (2016.03.21.).

[14] Borio - Drehmann, 2009.

[15] A pénzügyi közvetítés prociklikussága alapvetően a pénzügyi rendszer gazdasági visszaesésekre és fellendülésekre adott, ciklust követő és azt erősítő magatartását írja le. A gazdasági visszaesések időszakában - az információs asszimetria következtében - még azok a vállalkozások sem feltétlenül tudnak hitelhez jutni, amelyek fizetési problémáktól mentesen, jövedelmezően finanszírozhatóak lennének. Így a pénzügyi közvetítők viselkedése - annak prociklikus jellege miatt - hozzájárul ahhoz, hogy a válság tovább mélyüljön. Fordított a helyzet a gazdaság fellendülő időszakában. Ilyenkor a bankok viselkedése is megváltozik: a vállalkozások könnyebben tudnak hitelhez jutni, amely önmagában is hozzájárul a gazdasági fejlődés kibontakozásához. A gazdasági fellendülés időszakában valóban nő, míg a visszaesés időszakában ténylegesen romlik az adósok hitelvisszafizetési képessége, a bankok azonban, mivel a ciklus különböző ágaiban eltérő a kockázatvállalási hajlamuk, ezt számottevően túlreagálják. Lásd bővebben: Mérő, 2002, 66.

[16] Az anticiklikus tőkepuffer mértéként az MNB 2016. január 1-től 0 százalékban határozta meg.

Lásd az anticiklikus tőkepuffer képzésének feltételeiről és az anticiklikus tőkepufferráta mértékéről szóló 57/2015. (XII. 22.) MNB rendelet.

[17] Mérő - Piroska, 2013, 321.

[18] Lásd Szombati, 2013, 158.; Repullo - Salas, 2011.

[19] Lásd Drehmann - Tsatsaronis, 2014.

[20] Lásd The Financial Policy Committee's powers to supplement capital requirements, Policy Statement, 2014, Bank of England, 9.

[21] Lásd ESRB Kézikönyv, 9.

[22] Lásd González-Páramo, 2012, 20.; ESRB/2013/1. számú ajánlás 1. melléklete.

[23] A tőkeáttétel a rendelkezésre álló tőkénknél nagyobb pozíciók felvételét jelenti, aminek a következménye a nyereség vagy a veszteség felnagyítása. A világgazdasági válság előtt a bankok hatalmas tőkeáttételt (leverage) alakítottak ki, azzal, hogy nagy mennyiségben tartottak a mérlegükben alacsony kockázati súlyozású eszközöket. A világgazdasági válság következményeként azonban kiderült, hogy ezeknek az eszközöknek a súlyozása a kockázatokhoz képest - jelentős számban - alulsúlyozott volt. Ennek eredménye pedig az esetek egy részében a bank összeomlása, vagy állami kimentésre (ún. bail-out) szorulása volt.

[24] Mérő, 2012, 143.

[25] Lásd The Financial Policy Committee's review of the leverage ratio, 2014, Bank of England, 9.

[26] Lásd ESRB Kézikönyv, 9.

[27] Kato - Kobayashi - Sita, 2010.

[28] Magyarország esetében 2015. január 1. napjától bevezetésre került a jövedelemarányos törlesztőrészlet mutató, valamint a hitelfedezeti arány (LTV) meghatározása, lásd a jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról szóló 32/2014. (IX. 10.) MNB rendelet.

[29] Mérő, 2012, 139.

[30] Az ún. fire sale jelenségről akkor beszélünk, amikor számos pénzügyi intézmény elkezdi eladni az illikvid értékpapírjait, amely lenyomja a piaci árakat, tovább gyengítve a mérlegeket és növelve a hitel költségeit, ezáltal negatív hatást gyakorol a reálgazdaságra. Lásd bővebben Diamond - Rajan, 2009.

[31] Tajti, 2011, 511.

[32] Gobat - Yanase - Maloney, 2014, 8.

[33] A CRR 510. cikk (1) bekezdése az Európai Bankhatóság feladataként írta elő, hogy 2015. december 31. napjáig vizsgálja meg helyénvaló lenne-e és milyen módon annak biztosítása, hogy az intézmények stabil forrásokat vonjanak be. Az Európai Bankhatóság eleget is tett a CRR-ben rögzített kötelezettségének és vizsgálata eredményeként az NFSR bevezetését javasolta az Európai Bizottságnak. Lásd EBA Report On Net Stable Funding Requirements under Article 510 of the CRR, elérhető: https://www.eba.europa.eu/-/eba-recommends-introducing-the-nsfr-in-the-eu (2016.03.25.). A CRR 510. cikk (3) bekezdése pedig rögzíti, hogy a Bizottság 2016. december 31-ig jogalkotási javaslatot terjeszt az Európai Parlament és a Tanács elé arra vonatkozóan, hogy hogyan biztosítható, hogy az intézmények stabil finanszírozási forrásokat vegyenek igénybe.

[34] 2016. január 1. napjától a hitelintézetek eszközei és forrásai közötti általános denominációs összhang szabályozásáról szóló 25/2015. (VII. 30.) MNB rendelet bevezette a devizaegyensúly mutatót, amely a deviza eszközök és deviza források abszolút értéken kifejezett különbségének, valamint a mérlegfőösszegnek a hányadosa. Szintén 2016. január 1. napjától a hitelintézetek devizapozícióbeli lejárati összhangjának szabályozásáról, valamint a pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 43/2013. (XII. 29.) MNB rendelet módosításáról szóló 14/2014. (V. 19.) MNB rendelet bevezette a devizafinanszírozás megfelelési mutatót, ami a devizaforrások, valamint a finanszírozott stabil devizaeszközök és mérlegen kívüli devizakötelezettségek nettó értékeinek a hányadosaként számítandó ki. 2016. október 1. napjától a hitelintézetek forint lejárati összhangjának szabályozásáról szóló 20/2015. (VI. 29.) MNB rendelet bevezeti Magyarországon a jelzáloghitel-finanszírozás megfelelési mutatót, amely a lakossági jelzáloghitelek fedezete mellett bevont forint források és az 1 éven túli hátralévő lejáratú lakossági forint jelzáloghitel-állomány hányadosaként számítandó ki.

[35] Lásd Seregdi - Szakács - Tőrös, 2015, 79.

[36] A rövidtávú likviditás fedezeti rátát 2011-ben vezették be Magyarországon, jelenleg a hitelintézetek likviditásfedezeti rátájának minimum szintjéről szóló 35/2015. (IX. 24.) MNB rendelet szabályozza. E rendelet szerint a hitelintézet likviditásfedezeti rátájának mindenkor el kell érnie a 100%-os szintet.

[37] Mérő, 2012, 153.

[38] A kevés empirikus tapasztalat közül lásd Giordana - Schumacher, 2011.

[39] Lásd ESRB/2013/1. számú ajánlás 1. melléklete.

[40] Lásd High-level Expert Group on reforming the structure of the EU banking sector (a továbbiakban: Liikanen Jelentés), 2012. Elérhető: http://ec.europa.eu/internal_market/bank/docs/high-level_expert_group/report_en.pdf (2016.04.04.).

[41] Lásd Supervisory framework for measuring and controlling large exposures, 2014, BCBS.

[42] A legtöbb forrás szerint a kifejezést használta McKinney szenátorhoz köthető, aki egy 1984-es kongresszusi meghallgatáson használta először. Lásd Hearings before the Subcommittee on Financial Institutions Supervision, Regulation and Insurance of the Committee on Banking, Finance and Urban Affairs House of Representatives, Ninety-Eight Congress, Second Session, 1984, 89. Elérhető: https://fraser.stlouisfed.org/docs/historical/house/house_cinb1984.pdf (2016.03.20.). A terminológia első szakirodalmi megjelenése Walter Adams és James W. Brock munkásságához köthető. Lásd Adams -Brock, 1987, 61-85.

[43] Lásd Glavanits, 2015, 86-87.

[44] Ide tartozik a globálisan jelentős pénzügyi intézményekre vonatkozó tőkepuffer (globally systematically important financial institutions puffer, G-SIFI puffer), valamint az egyéb jelentős pénzügyi intézményre vonatkozó tőkepuffer (other systematically important financial institutions puffer, O-SIFIpuffer).

[45] Lásd Mérő, 2012, 136.

[46] Az MNB 9 egyéb rendszerszinten jelentősnek minősülő intézményt azonosított. Lásd Módszertani tájékoztató: a rendszerszinten jelentős magyarországi hitelintézetek azonosítása és tőkepuffereinek meghatározása, 2015 december 30., elérhető: http://www.mnb.hu/letoltes/o-sii-modszertani-tajekoztatas-hu.pdf (2016.04.04.) Az intézmények 2015. december 31. napi auditált adatai alapján az MNB 2016-ban is elvégzi a minősítést, és az ennek során elért pontszámok alapján történik majd a 2017. január 1-től elvárt tőkepufferek végleges értékének megállapítása egyedi MNB határozatokban.

[47] A teljes listát ld.: 2015 update of list of global systemically important banks, 2015 november 3. Elérhető: http://www.fsb.org/wp-content/uploads/2015-update-of-list-of-global-systemically-important-banks-G-SIBs.pdf (2016.04.04.).

[48] Az 5. sáv még üres, azonban a létezése ösztönzőleg hathat az alacsonyabb sávokba sorolt intézmények számára, hogy a kockázatosságukat a továbbiakban már ne növeljék.

[49] Lásd CRD 131. cikk.

[50] Magyarország esetében ugyanis az MNB a makroprudenciális hatóság, valamint a szanálási hatóság is.

[51] Lásd Dodd-Frank Wall Street Reform and Consumer Protection Act, 2010. Elérhető: https://www.gpo.gov/fdsys/pkg/PLAW-111publ203/html/PLAW-111publ203.htm (2016.04.04.).

[52] Bővebben: Mérő, 2013, 50.

[53] Lásd Liikanen Jelentés. A Liikanen Jelentés alapján az Európai Bizottság 2014. január 29. napján javaslatot fogadott el a strukturális intézkedések szabályozásáról. Lásd COM/2014/043 Javaslat az Európai Parlament és a Tanács rendelete az uniós hitelintézetek ellenálló képességét fokozó strukturális intézkedésekről. Az Európai Bizottság javaslatával kapcsolatban az ECOFIN 2015. június 19. napján hozta nyilvánosságra álláspontját. A jogalkotási folyamat jelenleg is tart.

[54] Lásd ESRB/2013/1. számú ajánlás 1. melléklete.

[55] Magyarországon az MNB 2015. november 18. napján kelt általános határozatában döntött a rendszerkockázati tőkepuffer bevezetéséről. Lásd http://www.mnb.hu/letoltes/srb-altalanos-hatarozat-20151118-hu.pdf (2016.04.04.). A rendszerkockázati tőkepuffer-ráta mértékét meghatározó egyedi hatósági határozatokat első alkalommal az MNB 2016. negyedik negyedévében hozza meg 2016. harmadik negyedévi adatok alapján. Ezek alapján a rendszerkockázati tőkepuffert 2017. január 1-től kell megképezni.

[56] CRD IV.

[57] Lásd ESRB/2013/1. számú ajánlás 1. melléklete.

[58] Lim, 2011.

[59] Dell'Ariccia, 2012.

[60] Claessens - Ghosh - Mihet, 2014.

[61] Igan - Kang, 2011.

[62] Lásd Selected Issues Paper on Israel, 2014 február, IMF Country Report 14/48.

[63] Cerutti - Claessens - Laeven, 2015.

[64] Forrás: Cerutti - Claessens - Laeven, 2015, 32.

[65] Seregdi - Szakács - Tőrös, 2015, 75.

[66] Forrás: ESRB/2013/1. számú ajánlás 1. melléklete.

Lábjegyzetek:

[1] A szerző egyetemi tanársegéd, SZE Állam- és Jogtudományi Kar.