Bordás Péter[1]: Önkormányzati forrásigény versus az adóalanyok teherbíró képessége (KD, 2024/5., 902-909. o.)

Absztrakt

A helyi, lokális közfeladatok ellátásában nagy szerep hárul a helyi önkormányzatokra, szinte valamennyi önkormányzati rendszerben. Bár a helyi közfeladatok köre folyamatosan változhat, egy bizonyos, hogy az adekvát pénzügyi források elengedhetetlenek a megfelelő működéshez. Ebből a szempontból a helyi pénzügyi autonómia egyik alapköve az önkormányzatok adómegállapítási joga, melynek alapja a régmúltba nyúlik vissza. Hazánkban mind nyílt, mind pedig zárt listás adókivetési lehetőséggel élhetnek az önkormányzatok, így többféle adóteherrel találkozhatnak a helyi lakosok és vállalkozások. Kérdés ugyanakkor, hogy meddig terjedhet e jogosítvány, milyen korlátok biztosítják azt, hogy az önkormányzatok forrásigénye ne haladja meg a helyi adóalanyok teherbíró képességét. A szakirodalmi források a túladóztatás tilalma körében vizsgálják az adóalanyok teherbíró képességét, amely fogalom az Alaptörvényben is megjelenik, s önkormányzati szinten ez az adókivetés egyik korlátjaként is értelmezhető. Jelen tanulmány keretei között egyrészt a magyar (helyi) önkormányzatok saját bevételeinek, azon belül is a helyi adókból származó bevételek pénzügyi jogi elemzésére kerül sor, másrészt vizsgálat tárgyát képezi az adókivetés jogszabályi korlátjainak elemzése, harmadrészt a Kúria Önkormányzati Tanácsának 2020 és 2023 közötti ezirányú gyakorlatának bemutatása is.

The limits of local taxation in practice

Abstract

Local government play a pivotal role in delivering local public services across various local government systems. While the scope of these functions may evolve, it's undeniable that sufficient financial resources are crucial for their effective operation. From this perspective, one of the fundamental aspects of local financial autonomy lies in the ability of local governments to levy taxes, a right deeply rooted in history. In our country, municipalities have both open-list and closed-list tax options, resulting in a diverse range of tax burdens for local residents and businesses.

However, the critical question arises: how farreaching can this taxing authority be, and what safeguards exist to ensure that the financial demands on local governments do not exceed the capacity of local taxpayers? Literature explores taxpayers' capacity to bear such burdens within the framework of the prohibition of overtaxation, a concept also enshrined in the Fundamental Law, which can be interpreted as a constraint on tax collection at the local government level. This study examines the revenue streams of the Hungarian local government system, encompassing revenues from local taxes, the legal boundaries of tax collection, and the practices of the Council of Local Governments of the Curia in this domain from 2020 to 2023.

I. Az önkormányzati forrásigényről általában

A helyi önkormányzatok működésének egyik fontos eleme a pénzügyi függetlenség. Ez magába foglalja a megfelelő mértékű bevételi forrásokhoz való jogot, mely bevételek az önkormányzat működését, a közfeladatok ellátását biztosítják. Országonként eltérő, hogy az egyes helyi egységek milyen bevételekkel gazdálkodhatnak, ugyanakkor a nemzetközi és a hazai szakirodalom alapján négy nagy kategóriába rendezhetjük azokat, így: saját bevételek, megosztott és átengedett közbevételek, kormányzati transzferek, hitelek és nemzetközi támogatások. A fentiektől eltérő csoportosítást találhatunk Nagy Árpád munkájában, aki a hiteleket külön kategóriába sorolja, így öt bevételi típust különít el, amelyek a saját bevételek, az átengedett központi adók, az állami támogatások (transzferek), az egészségbiztosítási támogatások és a hitelek.[1] Más szerzők, mint Zsugyel János az első három típust emelik ki mint klasszikus bevételi forrásokat.[2] A felsoroltakon túl - Péteri Gábor csoportosítását alapul véve - megkülönböztethetjük a helyi önkormányzatok rendszeres, folyó bevételeit (adók, díjak), a sajátos egyszeri tőkebevételeket[3] és a hitelbevételeket.[4]

A bevételi szerkezet tehát változatos képet mutat az egyes önkormányzati rendszerekben, mondhatni ahány ház, annyi szokás. Ráadásul az arányok nem állandóak, azok folyamatosan változnak,

- 902/903 -

eltolódások figyelhetőek meg az egyes kormányzatok közpolitikai döntéseinek megfelelően. Tény, hogy saját bevételek és kormányzati transzferek minden fejlett, többszintű pénzügyi kormányzás elvén működő államban megtalálhatóak, s az arányuk alapján különböző modellekbe sorolhatók. Az egyes kategóriák tartalma ugyanakkor sokkal változatosabb képet mutat, az adott ország történelmi hagyományainak, gazdasági berendezkedésének, vagy épp az aktuális kormányzati céloknak megfelelően.[5]

A bevételi forrásszerkezeten belül a helyi pénzügyi autonómia egyik legmeghatározóbb elemét képezik a saját bevételek, amelyek eltérő arányban vannak jelen az egyes országokban. A saját bevételek fontosságára a pénzügyi föderalizmus elméletei is felhívják a figyelmet, hisz a saját bevételek a helyi feladatellátás költséghatékony működésének alapjait jelenthetik.[6] Ezzel összefüggésben ezek az elméletek a saját források arányának növelését jelölik meg követendő elvként, amely a pénzügyi autonómián keresztül képes lehet a hatékonyság növelésére, természetesen az átláthatósági és elszámoltathatósági szempontok rendszerbe építésével. Arra vonatkozóan viszont nincs egységes standard, hogy mekkora legyen a helyi saját bevételek nagysága, mivel nemcsak a bevételi szerkezet, hanem a helyi pénzügyekre vonatkozó szabályozás is befolyásolja a feladatellátást. Ugyanakkor Richard Bird arra hívja fel a figyelmet, hogy a helyi bevételek arányának meghatározásakor a legnagyobb bevétellel rendelkező önkormányzatok kiadásainak finanszírozásához elegendő forrásokat kell figyelembe venni.[7]

Mindezek után vizsgáljuk meg, hogy milyen követelményeket támaszthatunk a helyi adókkal szemben és mindez hogyan érvényesül a hazai adórendszerben.

II. A helyi adókról általában és azok hazai rendszere

A hatályos jogszabályokat tekintve a Magyarország helyi önkormányzatairól szóló 2011. évi CLXXXIX. törvény (a továbbiakban: Mötv.) ad támpontot arra vonatkozóan, hogy mit értünk az önkormányzatok saját bevételei alatt, így e körbe sorolandók:

- a helyi adók;

- a saját tevékenységből, vállalkozásból és az önkormányzati vagyon hasznosításából származó bevétel, nyereség, osztalék, kamat és bérleti díj;

- átvett pénzeszközök;

- a törvény alapján az önkormányzatot megillető illeték, bírság, díj;

- az önkormányzat és intézményeinek egyéb sajátos bevételei.[8]

Első ránézésre nagyon szerteágazónak tűnhet a saját bevételek köre, ugyanakkor néhány önkormányzat kivételével - a helyi adókat leszámítva - csekély jelentőséggel bír a többségük.

Jogtudományi szempontból helyi adók alatt azokat a települési szinten kivetett adókat értjük, amelyek mértékét helyi szinten határozhatják meg, és azok felhasználása részben vagy egészben helyi szinten történik. Vannak olyan definíciók, amelyek a felhasználást nem tartják a fogalom kötelező elemének, ám pont ez az a jellemző, amely a helyi adókat elhatárolja a megosztott vagy átengedett központi adóktól és a központi adóktól. Nem szabad figyelmen kívül hagyni azt a tényt, hogy ha helyi szinten állapítják meg az adó mértékét, de a befolyt összeget a központi államháztartás részére be kell fizetni, akkor nem beszélhetünk tényleges helyi adóról.

Standford Cedric hét kritériumot fogalmazott meg a helyi adók helyes bevezetésével összefüggésben.[9] Ez alapján a helyi adó alapja legyen széles és viszonylag egyenletes eloszlású; az adóteher a helyi lakosokat érintse; a beszedett adó magas és lehetőleg állandó hozamot biztosítson; az adó beszedésének gazdaságosnak kell lennie; az adó kivetése legyen igazságos; legyen átlátható és segítse elő az elszámoltathatóságot helyi szinten. További elvárásként megfogalmazhatjuk még, hogy ne lehessen az adót másra hárítani, azaz az adóexportálás korlátozása érvényesüljön. Ez utóbbinak a hazai rendszerben a helyi iparűzési adó nem felel meg.

Hazánkban a helyi önkormányzatok adómegállapítási jogát 1990-ben vezették be. Bár korábban is létezett helyi adózás, de a jelenlegi helyi adók csak részben vezethetők vissza a korábbi történelmi fizetési kötelezettségekre.[10] A rendszerváltás egyik fontos eleme volt, különösen a helyi pénzügyi autonómia szempontjából, a helyi adókról szóló 1990. évi C. törvény elfogadása (a továbbiakban: Htv.), amely szabályozza hazánkban a helyi adók körét. A szabályozás a települési önkormányzatok számára lehetőséget teremt a helyi szuverén adóztatási jog gyakorlására, s ezzel együtt a helyi adópolitika kialakítására. A helyi adók bevezetésének jogosítványa nem sokat változott az elmúlt közel negyven évben,[11] amelyről azóta is helyi rendeletben dönthetnek az egyes települési önkormányzatok képviselő-testületei a Htv.-ben meghatározott keretek között. A helyi adók kivetése soha nem volt korlátok nélküli: törvényben rögzített, hogy milyen típusú és mértékű adó vethető ki, mekkora azok mértékének alsó és felső határa, valamint, hogy milyen kedvezmények, mentességek érvényesítendők. E módszert egyesek

- 903/904 -

zárt listás helyi adómegállapítási rendszernek nevezik, amely utal arra, hogy az önkormányzatok adókivetési autonómiája lényegében csak az egyes adók bevezetéséről vagy épp be nem vezetéséről szóló döntésre terjed ki. A nemzetközi gyakorlat ezt a fajta helyi adókivetési módszert alkalmazza inkább, a nyílt listás adókivetésre sokkal kevesebb példát találhatunk. Utóbbi alatt ugyanis azt érthetjük, hogy az önkormányzat saját hatáskörében szabadon állapíthat meg adókat, azaz nemcsak a mértékét, hanem az adó tárgyát és alanyát is helyi szinten szabályozhatja, amely ugyanakkor nem zárja ki azt, hogy bizonyos szűkítő feltételeket központi jogszabály meghatározzon. E nyílt listás adókivetésre példa hazánkban a települési adó. A zárt listás adómegállapítás körébe jelenleg öt helyi adónem tartozik Magyarországon: az építményadó, a telekadó, a magánszemélyek kommunális adója, az idegenforgalmi adó és a helyi iparűzési adó.

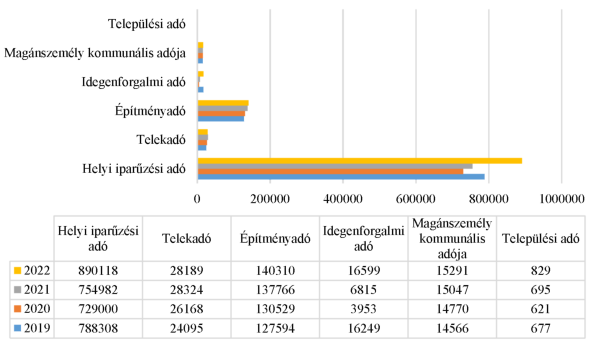

1. ábra

Helyi adókból származó bevételek (folyó áron 2019-2022, millió Ft)

Forrás: a szerző saját szerkesztése a KSH adatai alapján

Rendszertanilag az első kettő a vagyoni típusú, a második kettő a kommunális típusú, míg az utolsó -helyi iparűzési adó - a tevékenységtípusú adók közé sorolható. Mint a KSH adataiból is kiderül (1. ábra) a legfontosabb ezek közül általánosságban a helyi iparűzési adó, mely a hazai bevételi struktúrában a saját bevételek egészét tekintve átlagosan azok 40%-át teszi ki.[12] Ráadásul ez az a helyi adó, amelyből befolyó bevételek mértéke leginkább függ a helyi lehetőségektől és adottságoktól. Az önkormányzat adóerő képességét leginkább meghatározó faktorok: a település mérete, a lakosság szerkezeti összetétele, az ingatlanállomány típusa és értéke, illetve az, hogy milyen mértékű a vállalkozások jelenléte a településen.

- 904/905 -

A hazai helyi adórendszer legfiatalabb eleme a 2015-től bevezetett, nyílt listás adómegállapítási elven alapuló települési adó. A helyi adókról szóló törvény módosításával, a települési önkormányzatok 2015. január 1-jétől élhetnek azzal az új jogosítványukkal, hogy az illetékességi területükön rendelettel olyan települési adót (adókat) vezethetnek be, amelyet más törvény nem tilt, melyek adótárgyára nem terjed ki törvényben szabályozott közteher hatálya, továbbá melyeknek nem alanya állam, önkormányzat, szervezet, továbbá - e minőségére tekintettel - vállalkozó.[13]

A települési adóból származó bevétel az azt kivető önkormányzat bevétele, amelyet fejlesztési célra és a települési önkormányzat képviselő-testületének hatáskörébe tartozó szociális ellátások finanszírozására használhat fel, azaz az ebből befolyó bevételek felhasználása kötött. Ugyanakkor az elmúlt évek tapasztalatai azt mutatják, hogy körülbelül 100 önkormányzat élt ezzel az adómegállapítási lehetőséggel, s az abból származó bevétel összességében elenyésző. Megállapíthatjuk tehát, hogy sem a kivető önkormányzatok számában, sem az abból származó bevételek volumenében - így önkormányzati rendszer finanszírozásában -, sem a helyi pénzügyi autonómia szempontjából nem hozott áttörést az új bevételi forma.[14]

III. A helyi adómegállapítási jog terjedelme és korlátai

A helyi adómegállapítás alkotmányos alapját az Alaptörvény helyi önkormányzatokról szóló 32. cikkének első bekezdésében találjuk, amely kimondja, hogy a helyi önkormányzat a helyi közügyek intézése körében törvény keretei között dönt a helyi adók fajtájáról és mértékéről. Ezt bontja ki a helyi adókról szóló törvény, amely szerint a települési (községi, városi, fővárosi és kerületi) önkormányzat képviselő-testülete rendelettel az illetékességi területén helyi adókat, valamint települési adókat vezethet be.[15] Továbbá az Alaptörvény XXX. cikke a közteherviselés kapcsán általánosságban rögzíti, hogy a teherbíró képességének, illetve a gazdaságban való részvételének megfelelően mindenki hozzájárul a közös szükségletek fedezéséhez. E rendelkezésre a helyi jogalkotás során is figyelemmel kell lenni, sőt a Htv. e szabályt pontosítja a helyi adókivetés korlátai között. A települési adóra vonatkozó korlátokat fentebb említettem, így a továbbiakban csak a klasszikus helyi adók szabályaira térek ki.

A helyi adómegállapítási jog terjedelmét - a klasszikus helyi adók tekintetében - a Htv. 6. §-a részletezi. E jogosítvány többek között kiterjed a helyi adók és a települési adók bevezetésére, a már bevezetett adók módosítására, hatályon kívül helyezésére; az adók bevezetése időpontjának és időtartamának (határozott vagy határozatlan idejű) meghatározására; az adók mértékének meghatározására a Htv. keretei között; további mentességek, kedvezmények megállapítására; az adóigazgatási rendtartásról szóló 2017. évi CLI. törvény (Air.) és az adózás rendjéről szóló 2017. évi CL. törvény (Art.) keretei között a helyi adózás részletszabályainak meghatározására.[16]

Ugyanakkor a helyi adókivetési jog sohasem volt korlátok nélküli, számos garanciális szabály került beépítésre a rendszerbe. Így az adómegállapítás jogát a Htv. 7. §-a alapján az alábbiak figyelembevételével gyakorolhatja a képviselőtestület.

Az önkormányzat az adóalanyt egy meghatározott adótárgy (épület, épületrész, telek) esetében csak egyféle - az önkormányzat döntése szerinti - adó fizetésére kötelezhet. Azaz az adókivetés a többszörös adóztatás tilalmába nem ütközhet, tehát ugyanazon adóalany és adótárgy vonatkozásában nem lehet több adót megállapítani. A vagyoni típusú adók körében az épület, épületrész és telek utáni adót egységesen - tételesen vagy a korrigált forgalmi érték alapulvételével - kell meghatározni.

A korrigált forgalmiérték-alapú építményadóban a lakás, illetve az egyéb építmény esetén egy-egy, a korrigált forgalmiérték-alapú telekadóban a lakáshoz tartozó telek, illetve az egyéb telek esetén egy-egy adómérték alkalmazható.

A Htv. 7. § g) pontja szerint az adóalap fajtáját, az adó mértékét, a rendeleti adómentességet és adókedvezményt úgy állapíthatja meg a képviselőtestület, hogy azok összességükben egyaránt megfeleljenek a helyi sajátosságoknak, az önkormányzat gazdálkodási követelményeinek és az adóalanyok széles körét érintően az adóalanyok teherviselő képességének. Ugyanakkor ennek megítélése problémákba ütközhet, így a következő fejezetben ennek kúriai joggyakorlatát is körbejárom.

Továbbá kiemelhető, hogy a törvény által meghatározott mérték felett nem lehet adót kivetni (adómaximum), azaz az önkormányzat csak az adómaximummal egyenlő vagy az alatti mértéket állapíthat meg, amely szintén a túladóztatás egyik korlátja.

Végezetül megemlíthető, hogy ha az adó mértékét határozott időre állapítja meg az önkormányzat, akkor azt az adóalany hátrányára a határozott időszak első két naptári évében nem növelheti, valamint a határozott időszak harmadik naptári évétől vagy az azt követően kezdődő naptári évtől, a határozott időszak letelte előtt - ide nem értve az adómegállapítási jognál ismertetett esetet - csak akkor növelheti, ha a naptári évet megelőző naptári év első tíz hónapjában az adott adónemben bevallott, kivetett adóból származó bevétel nem éri el a naptári évet megelőző második naptári év első tíz hónapjában bevallott, kivetett adóból származó bevétel (viszonyítási bevétel) 70%-át, azzal, hogy a naptári évtől hatályos adómérték ekkor sem haladhatja meg a határozott időre rögzített adómérték 130%-át.[17]

Az adómaximum kapcsán fontos rögzíteni, hogy a képviselő-testület a Htv. tételes adómérték formában meghatározott felső határainak esetében az eltelt évek fogyasztói árszínvonal változását figyelembe veheti (a felső határ és a felső határ növelt összege együtt: adómaximum). Azaz ez a

- 905/906 -

gyakorlatban azt jelenteni, hogy a tényleges adómaximum nem a Htv.-ben szereplő összeg, hanem annak az évről-évre inflációval növelt összege.

Mint láthatjuk, az Alaptörvényen túl a Htv. is számos korlátot állít az önkormányzatok forrásigények. Kérdés ugyanakkor, hogy a szabályozás miképpen érvényesül a gyakorlatban, milyen problémákat vethet fel. Ennek szemléltetésére a Kúria 2020-2023 közötti, helyi adókivetés korlátaival kapcsolatos döntéseiből szeretnék néhány példát kiemelni.

IV. A Kúria Önkormányzati Tanácsának gyakorlata

Mindenekelőtt rögzíteni kell, hogy az Alkotmánybíróság a 20/2021. (V. 27.) és a 3233/2021. (VI. 4.) AB határozatában a konfiskáló adómérték meghatározásának új mércéjét állította, amelyre a Kúria Önkormányzati Tanácsának is figyelemmel kell lennie. Bár a túlzó adómérték elviekben valamennyi helyi adónál szóba jöhetne, de a gyakorlatban a vagyoni típusú adók esetében jelent problémát - legalábbis a Kúria és az Alkotmánybíróság jogeseteiből is ez olvasható ki.

Az elmúlt évek tapasztalata alapján azt láthatjuk, hogy a Kúria ítélkezési gyakorlata szerint abban az esetben minősül az adómérték konfiskáló jellegűnek, súlyosan aránytalannak, ha az belátható időn belül felemészti az adótárgy forgalmi értékét. Illeszkedve az Alkotmánybíróság 3233/2021. (VI. 4.) AB határozatához, akkor beszélhetünk ilyen esetről, ha az adóterhelés az ingatlan (telek, építmény) forgalmi értékének a kétszeresét is meghaladja az általános adóügyi elévülési ciklus alatt. Ez némi változást hozott a korábbi kúriai gyakorlathoz képest, amely alapvetően szigorúbb kereteket szabott. Ugyanis a Kúria Köf.5081/2012/4. számú határozata szerint "az az adómérték, amely évente a vagyon értékének 60-70%-át teszi ki, súlyosan aránytalannak minősül, mivel belátható időn belül felemészti az adótárgyat". A Kúria a Köf.5024/2016/5. számú határozatában pedig a telek értékének 64%-át kitevő éves adómértéket arra tekintettel minősítette konfiskálónak, hogy a következő adóévekben az adóteher összege meghaladta a telek értékét. A Köf.5081/2013. számú ügyben az adótárgy értékének 70%-át kitevő adóteher minősült túlzónak azzal, hogy az eloldódott a vagyontömeg értékétől.

Mindezek fényében nézzük néhány konkrét gyakorlati példát, amely a helyi sajátosságoknak, az önkormányzat gazdálkodási követelményeinek és az adóalanyok széles körét érintően az adóalanyok teherviselő képességének való megfelelést, illetve a Htv. adókivetési korlátait pontosítja. A Bírósági Határozatok Gyűjteménye adatai szerint a 2020 és 2023 közötti időszakban összesen 16 döntés érintette az adóalanyok teherbíró képességének kérdését, amelyből hét esetben a vitatott rendeletet megsemmisítő, nyolc esetben az indítványt elutasító, egy esetben eljárást megszüntető döntés született. A következőkben ezek közül a legrelevánsabbakat emelem ki.

IV.1. A foglalkoztatotti létszámhoz kötött építményadó

A Kúria Önkormányzati Tanácsa bírói indítvány alapján vizsgálta Makó Város Önkormányzat Képviselő-testületének a helyi adókról szóló 51/2011. (XII. 15.) önkormányzati rendeletét, amely az építményadó mértékét 2020. január 1. napjától a következőképpen határozta meg: "[a]z adó mértéke a legalább 250 főt foglalkoztató adóalanyok esetében a) a vállalkozási tevékenység folytatására szolgáló épületek, épületrészek után 1.500.-Ft/m[2]/év, b) a vállalkozási tevékenységhez kapcsolódó épületek, épületrészek után 1.000.-Ft/m[2]/év, c) az egyéb épület, épületrész után 600.-Ft/m[2]/év."

Az Önkormányzati Tanács a Köf.5.021/2020/6. számú határozatában leszögezte, hogy a vagyonadó - így az építményadó - mértékét a vagyontárgy értékével összefüggésben kell elsősorban mérlegelni és az nem szakadhat el az adótárgy értékétől. Kiemelte, hogy a Htv. 7. § g) pontja az önkormányzat mozgásterét az adómegállapítás terén 2017. január 1-jétől másképpen, egymásra épülő kritériumok megfogalmazásával szabályozza, amely alapján az adóalap fajtája, az adó mértéke, a rendeleti adómentesség és az adókedvezmény úgy állapítható meg, hogy azok összességükben egyaránt megfeleljenek a helyi sajátosságoknak, az önkormányzat gazdálkodási követelményeinek és az adóalanyok széles körét érintően az adóalanyok teherviselő képességének. A rendelet indítvánnyal támadott rendelkezése nem e jogelv figyelembevételével differenciálta az építményeket terhelő adómértéket, hanem azt olyan jellemzőhöz (a foglalkoztatottak számához) kötötte, amely nem tekinthető vagyoni értékben, m[2]-ben kifejezhetőnek és nem minősült az adózók egy csoportját megillető adókedvezménynek sem.

IV.2. Az adóalanyok teherbíró képessége a telekadó kapcsán

Egy konfiskáló adó alapja nem feltétlenül olyan adómérték, amely túllépi a Htv. szerinti adómaximumot, sőt a gyakorlatban a legtöbb esetben az adómérték látszólag megfelel az adó mértékével kapcsolatos elvárásoknak. Ennek jó példája az Ajka Város Önkormányzat Képviselőtestületének telekadóról szóló 25/2015. (XI. 30.) számú önkormányzati rendeletének 4. § b) pontja, amely alapján: "Ajka Város illetékességi területén a telekadó éves mértéke külterületi telek esetén az adókötelezettség alá eső területrész után 200 Ft/m[2]".

Szintén egyedi ügyben, bírói indítványra vizsgálta a Kúria a helyi rendeletet. Az indítványozó úgy ítélte meg, hogy az ingatlan forgalmi értékéhez képest a rendelet alapján (egyébként szabályosan) megállapított telekadó összege súlyosan aránytalan, szankciós jellegű, mivel az az ingatlan forgalmi értékéhez képest 2019. évben 200%, a 2020. január 1. napján fennálló forgalmi értékéhez viszonyítva pedig 149% mértékű. A Kúria a Köf.5031/2021/7. számú döntésében a felperest 2019. és 2020. adóévekre vonatkozóan terhelő, a rendelet által megállapított telekadófizetési kötelezettséget jogellenesnek találta. Ugyanis a döntés szerint az adó vagyont elvonó jellege meghatározásakor az adóalany teherviselő képességét az adóalany által

- 906/907 -

tulajdonolt vagyontömeg után szükséges figyelembe venni, ami az adott esetben település- és adópolitikai szempontból, az előbbiek alapján, kézenfekvő is. A bírói testület szerint ellentétes a normativitás követelményével ennek elmaradása. A Htv. 7. § g) pontjának sérelme tehát azzal valósult meg, hogy az Önkormányzat saját gazdálkodási követelményeinek érvényesítése során nem kellően vette figyelembe a reálisan számításba vehető adóalanyi körnek az adótárggyal összefüggésben értékelendő teherbíró képességét. Tehát a Kúria elvi éllel értelmezte a Htv. 7 § g) pontját, amellyel összefüggésben arra a következtetésre jutott, hogy az adózói teherviselő képességet nem általában az adóalany gazdálkodási, jövedelmi helyzetével vagy más körülményeivel, hanem csakis az adótárggyal összefüggésben értékelhető kapacitásához kapcsolhatóan lehet figyelembe venni. Az adóalanyok széles körét érintően az adóalanyok teherviselő képességének értékelése az alkotmányos jogok általános érvényű (mindenkire kiterjedő) tiszteletben tartása és kötelezettségek érvényesülése keretei között történik.

IV.3. Az önkormányzatok adópolitikai szabadsága

Budapest Főváros IV. kerület Újpest Önkormányzata Képviselő-testületének az építmény- és telekadóról szóló 34/2011. (XII. 19.) önkormányzati rendeletének 2021. december 31. napjáig hatályban volt 7. § b) pontja a következőképpen szólt: "Az adó mértéke a) külterületi telek esetében 336 Ft/m[2], b) belterületi telek esetében - a c) pontban meghatározott kivétellel - 344. Ft/m[2], c) a 2015. március 17-én hatályos Fővárosi Szabályozási Keretterv 1. melléklet Területfelhasználás tervlapján VK (városközponti területek) keretövezetében levő belterületi telek esetében 353 Ft/m[2]." Ez alapján az alapügy felperesét telekadó fizetésére kötelezte a jegyző, amely végül perré alakult, s bírói indítványra vizsgálta a rendeletet az Önkormányzati Tanács. Az indítvány szerint a rendelet 7. §-a sérti az Alaptörvény XXX. cikk (1) bekezdését és a Htv. 7. § g) pontját, mert bár az önkormányzat formálisan három különböző adómértéket állapított meg, de azt figyelmen kívül hagyta, hogy az egyes kategórián belül sem homogén ingatlanok vannak.

A Kúria Önkormányzati Tanácsa a Köf.5044/2021/4. számú határozatában az erre irányuló indítvány alapján azt vizsgálta, hogy az önkormányzati rendeletben szabályozott adómérték, az ingatlan megállapított forgalmi értékéhez viszonyítva nem minősül-e elkobzó jellegűnek.

A döntés kifejtette, hogy a Kúria gyakorlatában az adómérték konfiskáló jellegének vizsgálatakor telekadó esetén az ingatlan forgalmi értékének van alapvető jelentősége, hiszen az adó mértéke ehhez képest minősülhet elkobzó, az ingatlan értékét felemésztő jellegűnek. A Kúria Önkormányzati Tanácsa az ingatlan forgalmi értéke tekintetében hivatalból bizonyítást nem folytat le, ezért megállapította, hogy az indítványban megjelölt forgalmi érték alapulvételével a rendelet alapján kivetett telekadó a telek forgalmi értékének 68,52%-át teszi ki, így az adótárgy értékét már a második évben felemészti. Mindezek alapján arra a következtetésre jutott, hogy az adó mértéke mind a Kúria Önkormányzati Tanácsa korábbi gyakorlatának megfelelően, mind az Alkotmánybíróság - az indítványozó bíróság által is hivatkozott - 3233/2021. (VI. 4.) AB határozatának fényében konfiskáló jellegűnek minősül.

Továbbá az indítványozó bíróság arra is hivatkozott, hogy véleménye szerint az önkormányzat az adómentesség szabályainak megállapításával, továbbá azzal, hogy adókedvezményről nem is rendelkezik, nem volt figyelemmel az adóalanyok teherviselő képességére és az adóalanyok helyzetére. Ezzel összefüggésben a Kúria Önkormányzati Tanácsa rámutatott arra, hogy az ingatlanok adóügyi szempontból való csoportosítása az önkormányzatok adópolitikai szabadsága körébe tartozik, a bíróság ennek eredményét felülbírálhatja, de az önkormányzat kompetenciájába tartozó mérlegelést nem végezheti el.

IV.4. Közösségi funkciót betöltő, magántulajdonban álló telek adóztatása

A Kúria Önkormányzati Tanácsa a Köf.5.023/2022/11. számú határozatában Budapest Főváros XIII. Kerületi Önkormányzat Képviselőtestületének a telekadóról szóló 53/2011. (XII. 16.) önkormányzati rendeletének más jogszabályba ütközését vizsgálta, szintén bírói indítványra. A vitatott rendelet 2. §-a szerint: "a telekadó alapja a telek m[2]-ben számított területe. A telekadó mértéke a (2) bekezdés szerinti adóalap-számítás alapján: 322 Ft/m2". Az alapügy érdekességét az adta, hogy a felperes tulajdonában álló telkek közparknak, illetve övezetbe nem sorolt közterületeknek, közlekedési területnek, közútnak minősültek. E körben kellett a tanácsnak állást foglalnia, hogy ez miképpen érinti a helyi adókivetés kereteit.

A döntés szerint a helyi rendelet nem határozott meg eltérő adómértéket az illetékességi területén sajátos helyzetben lévő, magántulajdonban lévő, ugyanakkor a helyi építési szabályzat rendelkezései miatt korlátozottan használható, hasznosítható telkek vonatkozásában, hanem a Htv. szerinti telekadó maximumához közelítő adómértéket írt elő egységesen. Ezért a telekadó mértékének meghatározásakor a Htv. 6. § c) pontja [majd utóbb a Htv. 7. § g) pontja] szerinti helyi sajátosság körében értékelendő lett volna az, hogy az érintett önkormányzat illetékességi területén több speciális közösségi funkcióval terhelt telek is van, amelyek az önkormányzat feladatellátáshoz kapcsolódó közösségi funkciót töltenek be.

Ugyanakkor az eljáró bírói tanács azt is kiemelte, hogy az érintett önkormányzat jogalkotói autonómiájába tartozik az, hogy a helyi adó alóli mentességet milyen körre terjeszti ki. Helyi sajátosságként ugyanakkor törvényi kötelezettsége értékelni az adómérték meghatározásakor az illetékességi területén lévő, közösségi funkciót is betöltő telkek speciális helyzetét. E törvényi kötelezettség teljesítése nem azonos az önkormányzat által állított egyedi esetre történő jogalkotással. Mindemellett az Önkormányzati Tanács utalt arra is, hogy a csak egy adóalanyt érintő helyi jogalkotás törvényellenessége csak a szankcionáló jellegű adómegállapítás körében merülhet fel. Adómentesség és adókedvezmény -amennyiben az összhangban van a helyi sajátosságokkal - főszabályként ilyen problémát nem vet fel.

- 907/908 -

Összességében tehát az önkormányzat azzal, hogy a telekadó mértékének megállapításakor nem vette figyelembe az illetékességi területén fekvő telkek (közpark, közút) közösségi funkcióját, nem teljesítette a Htv. által a helyi sajátosságok figyelembevételére vonatkozó differenciálási kötelezettségét.

IV.5. Kellő differenciálás és a helyi sajátosságok figyelembevétele

A Köf.5.045/2021/4. számú ügyben a támadott önkormányzat rendelet[18] vitatott rendelkezése a telekadó mértékét sávosan határozta meg - évi 0500 m[2]-ig 0 Ft/m[2], 501-2000 m[2]-ig 20 Ft/m[2], 2001 m[2] felett 100 Ft/m[2] -, továbbá mentes a telekadó alól a magánszemély tulajdonában lévő telek. Erre tekintettel a Kúria Önkormányzati Tanácsa azt állapította meg, hogy a rendelet rendelkezései kellően differenciálnak. A perben lefolytatott bizonyítás alapján, a kirendelt szakértő véleményét elfogadva az indítványozó rögzítette, hogy az ingatlan helyi adó alá tartozó forgalmi értéke 53 600 000 forint, ehhez képest a 2020. évre kivetett adó 8 992 300 forint. A telekadó éves mértéke tehát eszerint az ingatlan értékének 16,9%-a. A Kúria, illetve az Alkotmánybíróság fent ismertetett gyakorlatát figyelembe véve ez az adómérték nem tekinthető konfiskálónak. Elvi éllel rögzítette, hogy a közteherviselés arányosságának követelményét tekintve telekadó esetén az alacsony adómérték, valamint a kedvezményekre vonatkozó szabályozás további differenciálást nem tesz szükségessé.

A Köf.5.028/2021/4. számú határozat által érintett helyi rendelet a helyi sajátosságok figyelembevételével az adó mértékének meghatározásakor különbséget tett a telek típusa, rendeltetése alapján. A rendelet szerint "az adó mértéke b) belterületi, tényleges mezőgazdasági művelés alatt nem álló szántó, legelő esetén 150 Ft/m[2], c) kereskedelmi rendeltetésű áruház, üzletház, élelmiszerbolt és parkoló rendeltetésű telek esetén 300 Ft/m[2], d) a Mechatronikai Parkban és a Déli Ipari Parkban fekvő telek esetén 0 Ft/m[2]. " Továbbá a rendelet megállapított mentességi okokat, valamint differenciált magánszemély és nem magánszemély adózó között.[19]

A Kúria rávilágított, hogy ha az önkormányzat a telekadó mértékének meghatározásakor különbséget tesz a telkek típusa, rendeltetése alapján, továbbá adómentességeket állapít meg és az adóalanyok között is differenciál, eleget tesz a Htv. 7. § g) pontjában foglalt kötelezettségének. A Htv. 7. § g) pontjában megjelenő "helyi sajátosságoknak való megfelelés" követelményét nem lehet egyedileg értékelni, csak az önkormányzat gazdálkodási követelményeivel és az adóalanyok széles körét érintően az adóalanyok teherviselő képességének összevetésével.

Záró gondolatok

A helyi adók az önkormányzatok pénzügyi autonómiája szempontjából fontos bevételi forrást képeznek. A növekvő költségvetési kiadások egyre inkább arra sarkallják a képviselő-testületeket, hogy éljenek adókivetési jogukkal. Az elemzésből kiderült, hogy a COVID-19 járványt követően ismét emelkedésnek indult a helyi adóból származó bevételek köre, mondhatni valamennyi kategóriában. Ugyanakkor a növekvő forrásigény biztosítása és az Alaptörvényből, valamint a Htv. szabályaiból adódó szabályok betartása olykor összeütközhet. A helyi adók megállapítása körében a képviselő-testületnek fokozottan kell figyelnie az adóalanyok széles körének teherbíró-képességére is. Ez - mint a Kúria normakontroll eljárásban született döntéseiből is kiderült - nem mindig egyszerű feladat. A Htv. által támasztott feltételeket több esetben értelmezte a Kúria, ezzel is segítséget nyújtva a helyi jogalkotóknak. Ugyanakkor ahogy láttuk, a legtöbb esetben utólag, egyedi esetben derül az ki, hogy a Htv. szabályainak látszólag megfelelő helyi rendelet mégsem egyeztethető össze a magasabb szabályokkal. Így a képviselőtestületekre hárul az a feladat, hogy az adórendeletek megalkotása során e - részben változó - szempontokra figyelemmel legyenek, s a 2020-2021 előtt megalkotott rendeleteket szükség szerint módosítsák. Bár az utóbbi években mind a Kúria, mind az Alkotmánybíróság több, mérföldkőnek számító döntést hozott, számos kérdés várhat még tisztázásra az adóalanyok teherbíró képességének értelmezése körében.

Felhasznált irodalom

Monográfiák, tanulmányok

[1] A közpénzügyek nagy kézikönyve (szerk.: Zsugyel János), CompLex Kiadó, Budapest, 2009.

[2] Bird, Richard. M.: Threading the Fiscal Labyrinth: Some Issues in Fiscal Decentralization, National Tax Journal, Vol. 46. No. 2. 1993, 207-272.

[3] Bordás Péter: Miért nem lett népszerű a települési adó? Egy sajátos helyi bevételi forrás sajátos tapasztalatai, Közjavak, 2021/4, 37-43.

[4] Musgrave, Richard A.: The Theory of Public Finance, McGraw Hill, New York, 1959.

[5] Oates, Wallace E.: Fiscal federalism, Harcourt Brace Jovanovich, New York, 1972.

[6] Nagy Árpád-Tóth János-Nagy Tibor: Pénzügyi jog, Nemzeti Tankönyvkiadó, Budapest, 1993.

[7] Nagy Árpád: Az önkormányzatok pénzügyei, a helyi államháztartás joga, In: Pénzügyi jog (szerk.: Földes Gábor), Osiris Kiadó, Budapest, 2005.

[8] Péteri Gábor: Költségvetési és piaci megoldások egyensúlya. Területi közszolgáltatások pénzügyi szabályozása, In: Kilengések (szerk.: Horváth M. Tamás), Dialóg Campus, Budapest-Pécs, 2014, 29-51.

[9] Sandford, Cedric: Economics of Public Finance, Pergamon Press, Oxford, 1987.

- 908/909 -

Kúriai határozatok

[1] Köf.5081/2013. számú határozat.

[2] Köf.5081/2012/4. számú határozat.

[3] Köf.5024/2016/5. számú határozat.

[4] Köf.5021/2020/6. számú határozat.

[5] Köf.5028/2021/4. számú határozat.

[6] Köf.5045/2021/4. számú határozat.

[7] Köf.5044/2021/4. számú határozat.

[8] Köf.5031/2021/7. számú határozat.

[9] Köf.5.023/2022/11. számú határozat. ■

JEGYZETEK

[1] Nagy Árpád: Az önkormányzatok pénzügyei, a helyi államháztartás joga, In: Pénzügyi jog (szerk.: Földes Gábor), Osiris Kiadó, Budapest, 2005, 164.

[2] A közpénzügyek nagy kézikönyve (szerk.: Zsugyel János), CompLex Kiadó, Budapest, 2009, 102.

[3] Ilyenek például a privatizációból származó bevételek.

[4] Péteri Gábor: Költségvetési és piaci megoldások egyensúlya. Területi közszolgáltatások pénzügyi szabályozása, In: Kilengések (szerk.: Horváth M. Tamás), Dialóg Campus, Budapest-Pécs, 2014, 2951.

[5] A tanulmány alapjául szolgáló kutatás az "Államelvű fordulat a piac gazdasági szabályozásában" című, 134499. számú projekt keretében a Nemzeti Kutatási Fejlesztési és Innovációs Alapból, a K_20 "OTKA" Kutatási témapályázat program által biztosított támogatással valósult meg.

[6] Musgrave, Richard A.: The Theory of Public Finance, McGraw Hill, New York, 1959; Oates, Wallace E.: Fiscal federalism, Harcourt Brace Jovanovich, New York, 1972.

[7] Bird, Richard. M.: Threading the Fiscal Labyrinth: Some Issues in Fiscal Decentralization, National Tax Journal, Vol. 46. No. 2. 1993, 207272.

[8] Mötv. 106. § (1) bekezdés.

[9] Sandford, Cedric: Economics of Public Finance, Pergamon Press, Oxford, 1987.

[10] Nagy Árpád-Tóth János-Nagy Tibor: Pénzügyi jog, Nemzeti Tankönyvkiadó, Budapest, 1993, 20.

[11] Az adók mértékének és a mentességek, kedvezmények kötelező rendszerében történtek kisebb módosítások.

[12] Az 1993 és 2010 közötti időszak adatait vizsgálva a helyi adóbevételek a település elhelyezkedésétől és adottságaitól függően 30% és 59% közötti nagyságot tettek ki a saját bevételeken belül. Lásd MTA-DE Közszolgáltatási Kutatócsoport Vécsi Pál által készített adatbázisa.

[13] Htv. 1/A. §

[14] Bordás Péter: Miért nem lett népszerű a települési adó? Egy sajátos helyi bevételi forrás sajátos tapasztalatai, Közjavak, 2021/4, 37-43.

[15] Htv. 1. §

[16] Htv. 6. §

[17] Htv. 7. §

[18] Tokodaltáró Község Önkormányzat Képviselőtestületének a helyi adókról szóló 20/2011. (IX. 9.) önkormányzati rendelete.

[19] Miskolc Megyei Jogú Város Önkormányzat Közgyűlése a helyi adókról szóló 30/2015. (XI. 23.) számú önkormányzati rendelete.

Lábjegyzetek:

[1] A szerző főtanácsadó, Kúria Közigazgatási Kollégium; habilitált egyetemi docens, Debreceni Egyetem Állam- és Jogtudományi Kar. A tanulmány a szerző álláspontját tartalmazza, az nem értelmezhető a Kúria állásfoglalásaként.