Dr. Lovas Dóra[1]: A telekadó tárgyához kapcsolódó kúriai joggyakorlat (KD, 2022/2., 312-317. o.)

Absztrakt

A telekadó tárgya kapcsán két kérdést szükséges körbejárni, mégpedig, hogy a Kúria hogyan értelmezi a telek definícióját a helyi adókról szóló 1990. évi C. törvény vonatkozó meghatározásának függvényében, másrészt pedig, hogy az adótárggyal összefüggésben milyen mentességi eseteket tesz lehetővé a jogszabály és azokat hogyan értelmezi a legfőbb bírói szerv. A telekadó bevezetéséről és alkalmazásának feltételeiről a törvény keretei között a helyi - bizonyos körülmények között a megyei - önkormányzat rendeletben jogosult dönteni, míg ezen adónemhez kapcsolódó vitás esetek többnyire felülvizsgálat - vagy az Önkormányzati Tanács normakontroll eljárása - keretében jutnak el a Kúriához.

Abstract

With regard to the subject of the land tax, two questions need to be explored, namely how the Curia interprets the definition of land in the light of the relevant definition in Act C of 1990 on Local Taxes, and what exemptions are allowed by law and how interpreted by that judicial body. Within the framework of the law, the local - in certain circumstances the county - government has the right to decide on the introduction of the land tax and the conditions of its application. Most of the cases are referred to the Curia as part of a review - or the normative control procedure of the Municipal Council.

Bevezetés

A telekadó - az építményadó mellett - a helyi önkormányzat által, az 1990. évi C. törvény (továbbiakban: Htv.) alapján kivethető vagyoni típusú adó.[1] Ez az adónem csaknem három évtizede a jogrendszerünk részét képezi, mégis vannak olyan értelmezési kérdések, amelyek tisztázása a Kúriára hárul. Az utóbbi időben jelentős változásnak tekinthető, hogy törvényi feltételek teljesülése estén a kormány rendeletben különleges gazdasági övezetté nyilváníthat egyes területeket, amelyek vonatkozásában helyi - így telek - adó kivetésére a megyei önkormányzat képviselő testülete lesz jogosult.[2] Eljárási szempontból ez azt jelenti, hogy adóhatóságként a NAV tűnik fel, és a bevétel a megyei önkormányzatot illeti, míg az előbbi esetében továbbra is a helyi önkormányzat jogosult mind a helyi adó kivetésére, mind pedig az abból származó bevétellel való rendelkezésre.[3]

Jelen tanulmányban az adó tárgyára vonatkozó joggyakorlatra koncentrálok, aminek az az oka, hogy az adónemet vizsgáló tanulmányok általában a mértéket érintő vitás kérdéseket (pl. konfiskáló jelleg) érintik, holott az általam elemzett témakör kapcsán is vannak tisztázásra váró kérdések. A Htv. pontosan szabályozza, hogy mely elemek tartoznak az adótárgy körébe, mégis a jogalkalmazás sokszor nem megfelelően vagy nem egységesen értelmezi azokat.

A vizsgálat során - alapvetően jogelemző és jogösszehasonlító módszer alkalmazásával - olyan határozatokat vettem górcső alá, amelyeket a Kúria felülvizsgálati eljárás keretében hozott, vagy az Önkormányzati Tanács döntéseinek következtében bírnak kiemelkedő jelentőséggel.[4] Az egyes döntések kiválasztásakor arra törekedtem, hogy azon releváns esetekre helyeződjön a hangsúly, amelyeknek a jövőre nézve, illetve a témakört érintően fontos megállapításai vannak.

I. A telekadó elméleti és gyakorlati alapjai

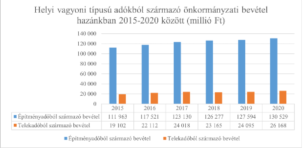

A vagyoni típusú adók bevezetésének alkotmányos alapjait az Alaptörvény több helyen tárgyalja, így egyrészt megállapítja, hogy "a tulajdon társadalmi felelősséggel jár",[5] másrészt pedig, hogy "teherbíró képességének, illetve a gazdaságban való részvételének megfelelően mindenki hozzájárul a közös szükségletek fedezéséhez".[6] A vagyoni típusú adók bevezetésére korábban központi szinten is számos kísérlet történt, azonban azok többnyire sikertelenül végződtek.[7] Helyi szinten a Htv. két ilyen típusú helyi adót enged az önkormányzatok számára: a telekadót, valamint az építményadót. Ezen adókból származó bevétel évről évre nő, azonban kijelenthető, hogy nem járulnak hozzá jelentősen az önkormányzati költségvetéshez. A KSH adatbázisa alapján a "Földekre, épületekre vagy egyéb építményekre kivetett adók" között az építményadónak van nagyobb jelentősége, míg a telekadóból származó bevétel ennek csupán töredéke.

- 312/313 -

Forrás: KSH[8] adatai alapján a szerző saját szerkesztése.

Az Állami Számvevőszék elemzése alapján 2019-ben a helyi adók alkalmazásának lehetőségével a települési önkormányzatok több mint 99 százaléka (és csupán 22 önkormányzat nem) élt, oly módon, hogy míg a nagyobb önkormányzatok jellemzően a vagyoni típusú adókat vezették be (építményadó, telekadó), a kisebb önkormányzatok inkább a magánszemélyek kommunális adóját. Ebben az évben a telekadót az önkormányzatok 16,2%-a azaz 515 alkalmazta.[9]

Az Alaptörvény vonatkozó rendelkezése szerint " a helyi önkormányzat a helyi közügyek intézése körében törvény keretei között (...) dönt a helyi adók fajtájáról és mértékéről").[10] E rendelkezéssel hazánk alkotmányos alapot ad azon Önkormányzati Charta által előírt nemzetközi kötelezettség teljesítéséhez, amely szerint a helyi önkormányzatok - jogszabály keretei közötti - hatáskörébe kell tartoznia a helyi adók és díjbevételek meghatározásának.[11] A jogszabályi kereteket a Htv. adja meg,[12] illetve a Magyarország önkormányzatairól szóló törvény is rögzíti hatásköreiket.[13] Az Alkotmánybíróság ezzel összefüggésben már 1996-ban megállapította,[14] hogy az adó tárgyát és alanyát a Htv.-hez képest nem lehet szélesíteni, majd 2011-es határozatában[15] ezt azzal egészítette ki, hogy az adó mértékét e törvény szerinti adótárgyak vonatkozásában kell szabályozni, és az adókötelezettséget (ingatlan-nyilvántartás szerinti) ingatlanonként kell meghatározni.

A Htv.-nek az adómegállapítás terjedelmére és korlátaira vonatkozó paragrafusai a telekadóra is érvényesek.[16] E rendelkezésekkel kapcsolatban több megállapítást tett a Kúria, így az Önkormányzati Tanács 2014-es határozatában a 6. § d) pontja kapcsán kifejtette, hogy az önkormányzat által nyújtható mentesség, kedvezmény akkor felel meg a 6. § c) pontjában meghatározott jogegyenlőségnek, ha az alapjául szolgáló indok észszerű. Például ilyennek tekinthető, ha az önkormányzat célja a helyben lakás ösztönzése vagy a település megtartóképességének erősítése, azonban nem lehet a "nem életvitelszerű ottlakás"-ra, mint az önkormányzat gazdálkodási követelményeire hivatkozni egy adóalany tulajdonában lévő, nem beépíthető ingatlan mentességének igazolásaképpen.[17] Majd az egy évvel későbbi döntésében ezt kiegészítette azzal, hogy habár az életvitelszerű lakhatás alátámasztásaképpen az önkormányzat figyelemmel lehet a lakcímnyilvántartásra, azonban az adókötelezettség fennállásának megállapítása nem tehető attól függővé.[18] Továbbá a 6. § c) pontjában meghatározott jogegyenlőségnél a telkek rendeltetését, azok földrajzi elhelyezkedését, a településre jellemző eltérő forgalmi értékeket nemcsak általában, hanem az adott településen belüli, forgalmi értékekben jelentkező eltérések függvényében is értékelni kell.[19]

II. A telek mint adótárgy

A helyi adókról szóló törvény szerint adóköteles az önkormányzat illetékességi területén lévő telek. E rendelkezés kógens jelleggel határozza meg a telekadó tárgyát, így az adótárgyak között nincs helye válogatásnak.[20] A hivatkozott jogszabály az értelmező rendelkezések között "épülettel, épületrésszel be nem épített földterület"-ként határozza meg a telek fogalmát, majd - a mondat második fordulatával - az ott taxatíven felsorolt ingatlanokat kiveszi a definíció alól.[21] Megjegyzendő, hogy amennyiben nem épület, hanem valamilyen műtárgy van a területen, az ugyanúgy adóköteles.[22] A műtárgy fogalmát az épített környezet alakításáról és védelméről szóló törvény határozza meg, amely szerint ide tartozik: " mindazon építmény, ami nem minősül épületnek és épület funkciót jellemzően nem tartalmaz (pl. út, híd, torony, távközlés, műsorszórás műszaki létesítményei, gáz-, folyadék-, ömlesztett anyag

- 313/314 -

tárolására szolgáló és nyomvonalas műszaki alkotások)".[23]

A Kúriának egy felülvizsgálati ügyben azt kellett megállapítania, hogy teleknek minősül-e az a homokbánya, bányatelek minősítéssel rendelkező ingatlan, amelyen a bányahatóság engedélye alapján bányabezárási és tájrendezési műszaki ütemterv szerinti feltöltési és tájrendezési tevékenység folyt. A rekultiváció alatt a terület beépítésre alkalmatlan, így a Kúria álláspontja szerint tekintve, hogy ez utóbbi a telek definíciójának fontos fogalmi eleme, annak hiányában adótárgynak minősítése sem lehetséges, hiszen az ingatlan valóságos és aktuális helyzetét kell vizsgálni, nem pedig a jövőbeni hasznosítási lehetőségeket vagy az önkormányzat által kialakított besorolást.[24]

II.1. Termőföld

A Htv. szerint nem tartozik a telek fogalma alá a külterületen található, valamint a tényleges művelés alatt álló belterületen fekvő termőföld. Majd ugyanezen jogszabály kiveszi a fogalom alól az ingatlannyilvántartásban a következő művelési ágban nyilvántartott földrészleteket: szántó, szőlő, gyümölcsös, kert, rét, legelő (gyep), nádas, fásított terület és halastó.[25] Az értelmezés során továbbá tekintettel kell lenni arra, hogy az ingatlan-nyilvántartásról szóló törvény szerint azt a termőföldet, amely egy hektárnál kisebb, művelés alól kivett területként kell nyilvántartani, függetlenül annak hasznosítási módjától.[26] Így míg a Htv. alapján a termőföld méretre tekintet nélkül nem számít teleknek, addig az ágazati jogszabály nem tekinti termőföldnek - így aranykoronával rendelkezőnek sem - az egy hektárnál kisebb területet. A kérdés az Alkotmánybíróság előtt is felmerült a Budapest Környéki Közigazgatási és Munkaügyi Bíróság 6.K.27.146/2017/5. számú ítéletében megnyilvánuló jogértelmezés kapcsán. Az ügyben az indítványozó egy hektárnál kisebb belterületű, mezőgazdasági művelés alatt álló ingatlannal rendelkezett. A Htv. szerint a belterületen fekvő, művelés alatt álló termőföld nem számít teleknek, azonban az ingatlan törvény szerint az ilyen paraméterekkel rendelkező terület nem rendelkezik aranykorona értékkel (nem termőföld),[27] azaz a KMB szerint (eltérve a Kúria álláspontjától) teleknek tekinthető, így fennáll az adófizetési kötelezettség. Az Alkotmánybíróság a határozatában a Budapest Környéki Közigazgatási és Munkaügyi Bíróság ítéletét alaptörvény-ellenesség miatt megsemmisítette. Az AB indokolása szerint az ítélet úgy értelmezte a jogszabályt, hogy az egymással összehasonlítható helyzetben lévő ingatlantulajdonosok között indokolatlanul differenciált, amely pedig a törvényből nem következik szükségszerűen. Tehát az egy hektárnál kisebb művelés alatt álló belterületi ingatlan sem tekinthető teleknek.[28] Ezt az értelmezést támasztja alá a Kúria korábbi joggyakorlata is. A legfőbb bírói szerv 2015-ben például megállapította, hogy nem lehet jogalkotói cél csupán egyes mezőgazdasági használat (állattenyésztés vagy növénytermesztés) alatt álló területek megadóztatása, valamint ugyanígy egy hektár alatti és feletti területek közötti különbségtétel sem.[29]

II.2. Temető

A temetőkről és a temetkezésről szóló 1999. évi XLIII. törvény (továbbiakban: Tttv.) 3. §-ának a) pontja szerint temető "a település igazgatási területén belüli, beépítésre szánt, építési használata szerinti zöldfelületi jellegű különleges terület, amely kegyeleti célokat szolgál, közegészségügyi rendeltetésű, és amelyet az elhunytak eltemetésére, a hamvak elhelyezésére létesítettek és használnak, vagy használtak". A Tttv. alkalmazásában a temető fogalmába tartozik (mint speciális alkategória) a köztemető, a nemzeti sírkert, a hősi temető is.[30] A törvény 4. §-ának (1) bekezdése alapján a temető tulajdonosa az állam, a települési önkormányzat, az egyház, a helyi és országos nemzetiségi önkormányzat, gazdálkodó szervezet vagy közhasznú szervezet lehet. A Htv. szerint nem tekinthető teleknek a temetőkről és a temetkezésről szóló törvény temető fogalma alá tartozó földterület.[31] A Kúria 2014-es határozatában a Htv. adómegállapítás terjedelmére vonatkozó rendelkezései kapcsán megállapította, hogy a helyi önkormányzat a 6. § c) pontja szerinti "helyi sajátosság" körében köteles értékelni azt a körülményt, hogy a telek köztemető közszolgáltatási funkcióval terhelt-e.[32] Az Mötv. helyi önkormányzati feladatként írja elő a köztemetők kialakítását és fenntartását, amely Budapest esetén a Fővárosi Közgyűlést terheli, ugyanakkor a telekadó megállapításának joga a kerületi önkormányzatot illeti. Ennek következtében a köztemető fenntartása "helyi sajátosságnak" tekintendő, hiszen e közszolgáltatásnak az adott önkormányzat is érintettje.[33] A temető közelsége a szomszédos ingatlanokra is hatással van, így a Kúria álláspontja, hogy a helyi sajátosságokra tekintettel a telekadó mértékének meghatározásakor figyelembe kell venni, hogy az érintett telkek között ilyen közszolgáltatással terhelt terület van-e.[34]

II.3. Tanya

A tanya fogalmát a mező- és erdőgazdálkodások forgalmáról szóló törvény adja meg, amely szerint: "a település külterületén fekvő, legfeljebb 1 hektár nagyságú olyan földrészlet, amelyhez a föld mellett növénytermesztés és állattenyésztés, továbbá az ezekkel kapcsolatos termékfeldolgozás és terméktárolás céljára

- 314/315 -

létesített lakó- és gazdasági épület, illetve ilyen épületcsoport is tartozik, vagy az olyan földrészlet, amely az ingatlan-nyilvántartásban tanyaként szerepel".[35] A definícióból is látszik, hogy amennyiben az ingatlannyilvántartásban a terület tanya megjelölése megszűnik, a következő év elejétől telekké, azaz telekadó kötelessé válik. A tanyát egy 2009-es országgyűlés határozat emelte a magyar nemzeti örökség részévé, tekintettel annak a magyar társadalmi, településszerkezeti és gazdaságtörténeti örökségben betöltött szerepére,[36] a Hungarikum Bizottság 2015. június 25-i döntése értelmében pedig, bekerült a Magyar Értéktárba is.

II.4. Közút területe

Amennyiben közútról (és nem magánútról) van szó, a terület nem tartozik a telek definíciója alá. A Kúria Önkormányzati Tanácsa több döntésében kifejtette (például Köf.5021/2016/3. határozat), hogy a helyi önkormányzatoknak a telekadó mértékének meghatározása során tekintettel kell lenniük a telkek közművesítettségében, közúton történő megközelíthetőségében rejlő értékére is. Egy másik ügyben kérdésként merült fel, hogy minősülhet-e a döngöléssel kialakított út építménynek, és ezáltal mentes-e a telekadó fizetési kötelezettség alól. A Kúria álláspontja szerint ez esetben nem helyhez kötött műszaki alkotásról van szó, és a talaj felszíni rétegének bármilyen módon történő megváltoztatása nem hoz létre önmagában építményt. Továbbá a magántulajdonú földutak az Étv. szabályainak figyelembevétele mellett sem minősülnek műszaki alkotásnak, hiszen a jogszabály alapján az útnak is meg kell felelnie az építmény kritériumainak.[37]

II.5. Egyéb

A vasúti pálya és tartozékainak fogalmát a vasúti közlekedésről szóló törvény határozza meg. Amennyiben a fogalmi elemek teljesülnek, ezek sem tartoznak telek fogalma alá.[38] Ugyanígy nem adóköteles a halgazdálkodásról és a hal védelméről szóló törvény[39] szerinti víztározó, bányató területe, valamint az erdő sem. Ez utóbbi fogalmát maga a Htv. határozza meg.[40]

III. Tárgyi adómentesség

A helyi adókról szóló törvény meghatározza a telekadó alóli mentesülés eseteit, amelyek között megkülönböztetünk alanyi[41] és tárgyi alapon[42] nyugvókat. Jelen tanulmányban a tárgyi adómentességre vonatkozó kúriai joggyakorlat elemzése a célom. Az adómentesség esetében az adott ingatlan teleknek minősül, azonban a törvényi feltételeknek való megfelelés esetén az adóalany mentesül az adó megfizetése alól. Ezek a mentességek, kedvezmények bővíthetőek, azonban az előny nem függhet attól, hogy az adóalany az adott településen életvitelszerűen lakik-e.[43]

III.1. Az épület, épületrész hasznos alapterületével egyező nagyságú telekrész

A Htv. 19. §-ának a) pontja szerint mentes a telekadó alól az épület, épületrész hasznos alapterületével egyező nagyságú telekrész, azaz így az a telekadó hatálya alá tartozik, azonban mentessé válik az adó megfizetése alól.

III.2. Mezőgazdasági művelés alatt álló belterületi telek

A jogszabály 52. §-ának 15. pontja meghatározza, hogy mi számít belterületen fekvő mezőgazdasági művelés alatt álló földterületnek, így adómentesnek.[44] Fontos

- 315/316 -

megjegyezni, hogy amennyiben az egy hektárnál nagyobb belterületi ingatlan mezőgazdasági művelés alatt áll, nem számít teleknek, míg egy hektárnál kisebb terület teleknek tekinthető, azonban adómentes. Lásd a témában például a Kúria Kfv.35.234/2018/3. adóügyben hozott közigazgatási határozatát.

III.3. Az építési tilalom alatt álló telek adóköteles területének 50%-a

Az építési tilalom alatt álló telek adóalapjának 50 százaléka után az adóalany mentes az adó megfizetése alól. Fontos megjegyezni, hogy ez az előny az adóalanyt a tilalom fennállása idejéig illeti meg. Az építési tilalom fogalmát a Htv. határozza meg, oly módon, hogy ezalatt az Htv. alapján elrendelt változtatási, telekalakítási és építési tilalmat egyaránt érteni kell.[45] Megvalósulásához két feltétel szükséges, így egyrészt, hogy az arra jogosult hatóság határozatával vagy az önkormányzat rendelettel rendelje el azt, valamint a korlátozást jegyezzék be az ingatlan-nyilvántartásba.[46] Ennek ellenére is érvényesül az adómentesség, ha az adott telek vonatkozásában nincs építési tilalom elrendelve, de a terület beépíthetetlen, hiszen építési telekként nincs kialakítva, a meglévő távvezeték és a műszaki infrastruktúra hiánya miatt építési engedély nem adható rá.[47] A Kúria azonban megjegyzi, hogy az adómentesség az Étv.-ben szabályozott építési tilalom esetén érvényesíthető, más jogszabály által meghatározott korlátozás miatt nem.[48] Ezen megállapítását a legfőbb bírói szerv későbbi határozataiban megerősíti, amikor megállapítja, hogy a telekadó megfizetését beépíthetetlenségre hivatkozva kétféle módon lehet elkerülni. Amennyiben a terület fizikailag - objektíve - beépíthetetlen (pl. : homokbánya, szeméttelep), akkor nem minősül teleknek, azaz nem tartozik az adó tárgyi hatálya alá.[49] Másrészt a terület jogi korlát miatt is lehet beépíthetetlen, így ha az Érv. szerinti építési tilalom áll fenn rajta, az ingatlan adóköteles területének 50%-a mentesül az adófizetési kötelezettség alól. Itt tehát telekről van szó, amely elvileg, objektíve beépíthető, de az Étv.-ben meghatározott jogi korlátra tekintettel mentesül az adófizetési kötelezettség 50%-a alól.[50] A Kúria 2020-ban hozott döntésében ismét hangsúlyozza, hogy a jogi korlát csupán az Étv.-ben meghatározott építési tilalom lehet, tehát az ingatlanon -önkormányzati rendelet alapján megállapított - a rendezési tervben foglaltak alapján fennálló jogi beépíthetőségi korlátok nem.[51]

III.4. Védő-biztonsági terület

Adómentes "az adóalany termék-előállító üzeméhez tartozó, jogszabályban vagy hatósági előírásban megállapított védő-biztonsági terület (övezet), feltéve, ha az adóalany adóévet megelőző adóévi, évesített nettó árbevétele legalább 50 százalékban saját előállítású termék értékesítéséből származik."[52] E rendelkezés szerint tehát két konjunktív feltételnek kell megvalósulnia, így egyrészt annak, hogy az adó alanya termék-előállító üzemmel[53] rendelkezzen, másrészt ahhoz jogszabályban vagy hatósági előírásban megállapított védő-biztonsági területnek kell tartoznia. Ez utóbbi fogalmát a Htv. nem határozza meg, arról ágazati jogszabályok rendelkeznek.[54]

Záró gondolatok

A telekadó, amelynek alkotmányos alapjait az Alaptörvény határozza meg - az építményadó mellett - a Htv. keretei között az önkormányzat által kivethető vagyoni típusú adó. A telekadót főszabály szerint a helyi/kerületi önkormányzat alkalmazhatja, azonban törvény felhatalmazása alapján kormányrendeletben különleges gazdasági övezetté nyilvánított területen arra a megyei önkormányzat válik jogosulttá, és a NAV látja el az adóhatósági feladatokat. Jelen tanulmányban a telekadó tárgyára, azaz a telekre vonatkozó bírói joggyakorlatot vettem górcső alá. Megállapítható, hogy az adóalany két esetben kerülheti el a telekadó fizetési kötelezettséget ha a terület nem minősül teleknek (amelynek eseteit a Htv. határozza meg) vagy, ha fennáll valamely adómentességet megalapozó tényező. A Kúria joggyakorlata alapján, ha a terület fizikailag beépíthetetlen (pl.: hulladéklerakó, bányatelep), akkor az nem minősül teleknek, így nem tartozik az adó tárgyi hatálya alá. Amennyiben jogi korlát miatt beszélhetünk beépíthetetlenségről, akkor a terület teleknek minősül, azonban adóköteles területének 50%-a mentesül az adófizetési kötelezettség alól. A Kúria azt is megállapítja, hogy jogi korlát csupán az Étv.-ben meghatározott építési tilalom lehet, tehát az ingatlanon más jogszabály alapján felmerülő építési korlátozás nem.

Fontos következtetés a bíróság joggyakorlata alapján az is, hogy a közút területe nem csak, hogy teleknek nem minősül, de a telekadó mértékének meghatározásakor tekintettel kell lenni a telkek közművesítettségében, közúton történő megközelíthetőségében rejlő értékeire is. Ugyanígy a köztemető területe sem tekinthető adótárgynak és a telekadó mértékének meghatározásakor

- 316/317 -

figyelemmel kell lenni arra, hogy az érintett telkek között ilyen közszolgáltatással terhelt terület van.[55]

Felhasznált irodalom

[1] Balogh-Békesi Nóra: A helyi adóztatás törvényessége, In: Az önkormányzati vagyongazdálkodás aktuális kérdései (szerk.: Auer Ádám-Boros Anita-Szólik Eszter), Budapest, Dialóg Campus Kiadó, 2018, 29-40.

[2] Ingatlanról magánszemélyeknek és vállalkozásoknak, Adó-kódex 2021/9.

[3] Állami Számvevőszék, A helyi önkormányzatok adóztatási tevékenysége, Állami Számvevőszék, EL-3040-010/2021.

[4] Magyarország Alaptörvénye (2011. április 25.).

[5] A különleges gazdasági övezetről és a hozzá kapcsolódó egyes törvények módosításáról szóló 2020. évi LIX. törvény.

[6] A mező- és erdőgazdasági földek forgalmáról 2013. évi CXXII. törvény.

[7] A halgazdálkodásról és a hal védelméről szóló 2013. évi CII. törvény.

[8] Magyarország helyi önkormányzatairól szóló 2011. évi CLXXXIX. törvény.

[9] A bíróságok szervezetéről és igazgatásáról szóló 2011. CLXI. törvény.

[10] A villamos energiáról szóló 2007. évi LXXXVI. törvény.

[11] A vasúti közlekedésről szóló 2005. évi CLXXXIII. törvény.

[12] A luxusadóról szóló 2005. évi CXXI. törvény.

[13] Az épített környezet alakításáról és védelméről szóló 1997. évi LXXVIII. törvény.

[14] A Helyi Önkormányzatok Európai Chartájáról szóló, 1985. október 15-én, Strasbourghan kelt egyezmény kihirdetéséről szóló 1997. évi XV. törvény.

[15] A helyi adókról szóló 1990. évi C. törvény.

[16] 49/2009. (V. 27.) OGY határozat.

[17] 3031/2019. (II. 13.) AB határozat.

[18] 99/2011. (XI.17.) AB határozat.

[19] 57/1996. (XII.22.) AB határozat.

[20] EBH 2011.2357. szám alatt közzétett elvi határozat.

[21] Kúria Kfv.35.245/2020/5. számú határozat.

[22] Kúria Kfv.35.682/2018/4. számú határozat.

[23] Kúria Kfv.I.35.610/2016/9. számú határozat.

[24] Kúria Kfv.35.252/2015/8. számú határozat.

[25] Kúria Kfv.I.35.019/2010/10. számú határozat.

[26] Legf. Bír. Kfv.L35.565/2009. számú határozat.

[27] Kúria Önkormányzati Tanács Köf.5016/2016/4. számú határozat.

[28] Kúria Önkormányzati Tanács Köf.5026/2015/4. számú határozat.

[29] Kúria Önkormányzati Tanács Köf.5024/2015/5. számú határozat.

[30] Kúria Önkormányzati Tanács Köf.5064/2014/5. számú határozat.

[31] Kúria Önkormányzati Tanács Köf.5053/2014/3. számú határozat.

[32] Kúria Önkormányzati Tanács Köf.5049/2014/5. számú határozat.

[33] Kúria Önkormányzati Tanács Köf.5022/2014/4. számú határozat.

[34] Kúria Önkormányzati Tanács Köf.5051/2013/4. számú határozat.

[35] Kúria Önkormányzati Tanács Köf.5010/2013/4. számú határozat.

[36] Budapest Környéki Közigazgatási és Munkaügyi Bíróság K.27.819/2015/8. számú határozat.

[37] KSH, www.ksh.hu/stadat_files/gdp/hu/gdp0028.html (2021. december 1-jei letöltés) ■

JEGYZETEK

[1] A helyi adókról szóló 1990. évi C. törvény (továbbiakban: Htv.).

[2] A különleges gazdasági övezetről és a hozzá kapcsolódó egyes törvények módosításáról szóló 2020. évi LIX. törvény.

[3] Ingatlanról magánszemélyeknek és vállalkozásoknak, Adó-kódex 2021/9, 82-83.

[4] A bíróságok szervezetéről és igazgatásáról szóló 2011. CLXI. törvény IV. fejezete alapján amennyiben az adórendelet törvénysértő, megsemmisítésére, alkalmazhatóságának felfüggesztésére kizárólagosan a Kúria Önkormányzati Tanács jogosult.

[5] Alaptörvény XIII. cikk (1) bekezdés.

[6] Alaptörvény XXX. cikk (1) bekezdés.

[7] Lásd például: A luxusadóról szóló 2005. évi CXXI. törvény.

[8] KSH, www.ksh.hu/stadat_files/gdp/hu/gdp0028.html (2021. december 1-jei letöltés).

[9] Állami Számvevőszék, Á helyi önkormányzatok adóztatási tevékenysége 2021, Állami Számvevőszék, EL-3040-010/2021.

[10] Alaptörvény 32. cikk (1) bekezdés h) pont.

[11] A Helyi Önkormányzatok Európai Chartájáról szóló, 1985. október 15-én, Strasbourghan kelt egyezmény kihirdetéséről szóló 1997. évi XV. törvény.

[12] A Htv. 1. §-ának (1)-(2) bekezdése szerint a települési önkormányzat, Budapest Főváros esetében a kerületi önkormányzat jogosult az építményadó, a telekadó bevezetésére, s ennek keretében az adó mértékének vagy mértékeinek a megállapítására is.

[13] Magyarország helyi önkormányzatairól szóló 2011. évi CLXXXIX. törvény 13. § (1) bekezdés 13.pont.

[14] 57/1996. (XII. 22.) AB határozat.

[15] 99/2011. (XI. 17.) AB határozat.

[17] Kúria Önkormányzati Tanács Köf.5053/2014/3. számú határozat.

[18] Kúria Önkormányzati Tanács Köf.5024/2015/5. számú határozat.

[19] Kúria Önkormányzati Tanács Köf.5016/2016/4. számú határozat.

[20] Kúria Önkormányzati Tanács Köf.5049/2014/5. számú határozat.

[21] Htv. 52. § 16. pont: telek: az épülettel, épületrésszel be nem épített földterület, ide nem értve a) a belterületen fekvő termőföldet, feltéve, ha az tényleges mezőgazdasági művelés alatt áll, b) a külterületen fekvő termőföldet, c) a tanyát, d) a közút területét, e) a vasúti pályát, a vasúti pálya tartozékai által lefedett földterületet, f) a temetőkről és a temetkezésről szóló törvény temető fogalma alá tartozó földterületet,g) a halgazdálkodásról és a hal védelméről szóló törvény szerinti víztározó, bányató területét, h) az erdőt, i) az ingatlan-nyilvántartásban mocsárként nyilvántartott földterületet.

[22] Ingatlanról magánszemélyeknek és vállalkozásoknak, Adó-kódex 2021/9, 92.

[23] Az épített környezet alakításáról és védelméről szóló 1997. évi LXXVIII. törvény 2. § 15.pont.

[24] Kúria Kfv.35.610/2016/9. számú határozat.

[25] Htv. 52. § 17. pont.

[26] Az ingatlan-nyilvántartásról szóló 1997. évi CXLI. törvény (a továbbiakban: Inytv.) 23. § (3) bekezdés.

[27]Inytv. 23. § (3) bekezdés.

[28] 3031/2019. (II. 13.) AB határozat.

[29] Kúria Kfv.35252/2015/8. számú határozat.

[30] Tttv. 3. § b), e), f) pontok.

[31] Balogh-Békesi Nóra: A helyi adóztatás törvényessége, In: Az önkormányzati vagyongazdálkodás aktuális kérdései (szerk.: Auer Ádám-Boros Anita-Szólik Eszter), Budapest, Dialóg Campus Kiadó, 2018, 29-40.

[32] Kúria Önkormányzati Tanács Köf.5064/2014/5. számú határozat.

[33] Kúria Önkormányzati Tanács Köf 5.022/2014/4. számú határozat.

[34] Kúria Önkormányzati Tanács Köf.5051/2013/4. számú határozat.

[35] A mező- és erdőgazdasági földek forgalmáról szóló 2013. évi CXXII. törvény 5. § 25.pont.

[36] 49/2009. (V. 27.) OGY határozat.

[37] Kúria Önkormányzati Tanács Köf.5010/2013/4. számú határozat.

[38] A vasúti közlekedésről szóló 2005. évi CLXXXIII. törvény 2. § 2.22. és 2.33.pont.

[39] A halgazdálkodásról és a hal védelméről szóló 2013. évi CII. törvény.

[40] Htv. 52. § 14. pont: "erdő: az ingatlan-nyilvántartásban erdő művelési ágban nyilvántartott földterület, továbbá az a földterület, amelyet az Országos Erdőállomány Adattárban erdőként tartanak nyilván; az ingatlannyilvántartásban mocsárként nyilvántartott földterületet".

[41] Htv. 3. § (2) bekezdés.

[42] Htv. 19. §.

[43] Kúria Önkormányzati Tanács Köf.5026/2015/4. számú határozat.

[44] Htv. 52. § 15. pont "mezőgazdasági művelés alatt álló belterületi telek: az az ingatlan,

a) amely az ingatlan-nyilvántartásban, 1 hektárt meg nem haladó nagyságú, művelés alól kivett területként szerepel, és

b) amelynek a teljes területét - a közüzemi szolgáltató által létesített, nem kizárólag a földterület közüzemi ellátását szolgáló vagy a növénytermesztést szolgáló műtárgy (pl. fúrt/ásott kút, üvegház, fóliasátor, szőlőkordon) által lefedett terület kivételével - az adóalany a naptári év egészében szántó, szőlő, kert vagy gyümölcsös művelési ágnak megfelelően műveli, és

c) amelyre nézve a b) pont szerinti feltétel teljesülését a telekfekvése szerint illetékes mezőgazdasági igazgatási szerv az adóalany naptári év június 9. és szeptember 30. között benyújtott kérelmére indult eljárás keretében megtartott helyszíni szemle alapján kiadott okirattal igazolja, és

d) amellyel határos területen létesített ivóvízvezetékre, szennyvízcsatorna-vezetékre és villamosenergiavezetékre való csatlakozásra nincs lehetőség, vagy amelynek az adóalany - a mezőgazdasági, agrár-vidékfejlesztési, valamint halászati támogatásokhoz és egyéb intézkedésekhez kapcsolódó eljárás egyes kérdéseiről szóló törvény szerinti - jogszerű földhasználója és azt a tárgyévben az 1306/2013/EU európai parlamenti és tanácsi rendelet 72. cikk (1) bekezdése alapján, a 640/2014/EU felhatalmazáson alapuló bizottsági rendelet 11. cikke szerint benyújtott támogatási kérelmében kérelmezett, vagy nem kérelmezett mezőgazdasági területként jelöli meg".

[45] Htv. 52. § 43. pont.

[46] Épített környezet alakításáról és védelméről szóló 1997. évi LXXVIII. törvény (továbbiakban: Éptv.) 20. § (4)-(6) bekezdések, valamint A telekalakítási és építési tilalom elrendeléséről szóló 24/2009. (IX. 30.) NFGM rendelet.

Legi Bír. Kfv.1.35.565/2009. számú határozat és Kfv.I.35.019/2010/10. számú határozat.

[47] Budapest Környéki Közigazgatási és Munkaügyi Bíróság K. 27.819/2015/8. számú határozat.

[48] Kúria Kfv.I.35.682/2018 számú határozat.

[49] Lásd többek között EBH 2011.2357.; Kfv.I.35.610/2016/9. számú határozat.

[50] Kúria Kfv.35.682/2018/4. számú határozat.

[51] Kúria Kfv.35.245/2020/5. számú határozat.

[52] Htv. 19. § d) pont.

[53] Htv. 52. § 19. pont: Az első feltétel tekintetében "termék-előállító üzem: az az állandó jellegű üzleti létesítmény, amelyet az elhelyezésére szolgáló telek utáni adó alanya saját termék előállítására vagy saját termék előállításával összefüggő célra (ideértve különösen a saját előállítású termék tárolását, szállítását, kiszolgálását, a termeléshez kapcsolódó irányító, kiszolgáló tevékenységeket) használ".

[54] Lásd például A villamos energiáról szóló 2007. évi LXXXVI. törvény.

[55] A tanulmány alapjául szolgáló kutatás az "Államelvű fordulat a piac gazdasági szabályozásában" című, 134499. számú projekt keretében a Nemzeti Kutatási Fejlesztési és Innovációs Alapból, K_20 "OTKA" Kutatási témapályázat program által biztosított támogatással valósult meg. Kutatásvezető: Horváth M. Tamás.

Lábjegyzetek:

[1] A szerző PhD, tudományos segédmunkatárs, MTA-DE Közszolgáltatási Kutatócsoport; egyetemi tanársegéd, Debreceni Egyetem Állam-és Jogtudományi Kar, Pénzügyi Jog és Közmenedzsment Tanszék; főtanácsadó, Kúria. Az írás a szerző véleményét tartalmazza és nem értelmezhető az őt foglalkoztató intézmény állásfoglalásaként.