Erős Adrienn - Ivicz Mihály: Egykulcsos adórendszer (IAS, 2006/1-2., 203-212. o.[1])

A bölcsek köve, avagy egy lehetséges megoldás a sok közül?

I. Az adóztatás célja

Napjainkban általánosan elterjedt nézet szerint az adóztatás legfőbb célja az állami feladatok ellátásához szükséges adóbevétel biztosítása. A személyi jövedelemadóról szóló 1995. évi CXVII. törvényben (a továbbiakban: Szja) egész konkrétan megfogalmazódik e cél. Az Szja 1. § (2) bekezdése szerint e "[...] törvény célja az arányosság és a méltányosság elvének érvényesítésével az állami feladatok ellátásához szükséges adóbevétel biztosítása." Csupán az állami bevételek biztosítása lenne a törvényalkotó szándéka? Aligha. Legfőbb jogforrásunk, az Alkotmány 70/1. §-a is megfogalmazza a jövedelmi és vagyoni viszonyokkal 'arányos' közteherviselés követelményét. A 'méltányosság' pedig az igazságossággal rokon fogalom, amennyiben figyelembe vesszük, hogy "A jogbeli igazságosságnak a rómaiak nem is annyira a iustitia, hanem az aequitas fogalommal fejezték ki a lényegét, és ennek az aequitasnak kettős értelmet tulajdonítottak. Az aequitas egyik jelentése [...] az egyenlőség. [...] Mindazonáltal van a latin aequitas fogalomnak egy második értelme is [...] Az aequitas méltányosságot is jelent. [...] Az egyenlőség és a méltányosság csak együtt teszi a teljes igazságosságot."[1] Napjaink gazdasági kihívása ugyanakkor az, hogy az állam olyan fiskális politikát folytasson, ami növeli a versenyképességet és elősegíti a gazdasági növekedést.

A hagyományos adókivetési módokat világszerte felülvizsgálják. Az Unió évtizedek óta foglalkozik a tagállamok adórendszereinek harmonizálásával, bár a folyamat vége még messze van. A nemzetállam szuverenitásának csökkenése olyan sok területén érzékelhető a politikai-, gazdasági életnek, hogy nem csoda, ha a tagállamok ragaszkodnak ahhoz, hogy saját hatáskörben döntsenek adóztatási kérdésekben, hiszen az önálló fiskális politika is a nemzeti függetlenség szimbóluma.

Az egyhangú szavazás követelménye egyébként is lehetetlenné teszi a kívánt harmonizációs szint elérését a közvetlen adózás területén, jóllehet ez akadályozza a belső piac működését, ezáltal visszafogva annak gazdasági növekedést. Ugyan a Bizott-

- 203/204 -

ság számos megoldási javaslatot dolgozott ki az elmúlt években (az Adóztatás Magatartási Kódexe - Code of Conduct for Business Taxation, Anyavállalat szabályai szerinti adókivetés a kis- és középvállalatok számára - Home State Taxation for SMEs, Közös Konszolidált Társasági Adóalap - Common Consolidated Corporate Tax Base), de ezek gyakorlati megvalósítása csak lassan halad.

II. Az adóharmonizáció mindent megoldana?

A fenti megállapítás igazolásához vegyük alapul az alábbiakat. Az ár- illetve versenyhátrány csökkentése érdekében a közösségi hozzáadott értékadó valamennyi tagállamban történő bevezetését már 1967-ben elhatározták. A tagállamok eltérő áfa-rendszereinek harmonizálásában a valódi előrelépést az áfa-harmonizáció alapvető jogforrásának tekintett, és az 1978. január 1-jén hatályba lépett, 77/388/EGK Irányelv jelentette, amely - a hatályba lépését követően - számos módosításon ment keresztül. Míg a megelőző öt irányelv csupán az egységes áfa-szabályozás alapjait teremtette meg, a hatodik irányelv rendelkezéseinek bevezetésével megkezdődhetett a meglévő tagállami áfa-rendszerek egységesítése. A hatodik irányelv nagyon sok kérdést rendezett és ennek következtében a tagországok áfa-rendszerei alapjában véve harmonizáltak. Ugyanakkor vannak olyan kérdések, amelyek nem szabályozottak és így az egyes tagállamok megoldásai eltérőek, illetve vannak olyan területek, ahol a tagországokat választási lehetőség illeti meg.

Az adóharmonizációt kikényszerítő tényezőket az alábbi ábrán foglaltuk össze. Felhívjuk a figyelmet arra, hogy az adórendszerre a 'regionális' politikán túl a globális gazdasági térben működő szereplők is hatást gyakorolnak.

- 204/205 -

A '90-es évek nemzetközi gyakorlatának legfontosabb fejleménye éppen a duális jövedelemadó-rendszer kialakulása volt, ami oda vezetett, hogy a természetes személyek az általuk fenntartott gazdasági társaságok[3] segítségével a kedvezőtlenebb adózású munkajövedelmüket kedvezőbb adózású tőkejövedelemmé transzformálták. A törvényhozás - érzékelve az adómegkerülési tendenciát - állandó törvénymódosítások révén megpróbálja ezt meggátolni, ami azonban óhatatlanul együtt jár azzal, hogy a szabályozás még bonyolultabbá válik.

Mindeközben az országok egymással versengve próbálják vonzani a FDI-t. A működőtőke-beáramlás ösztönzésének legfontosabb eszköze éppen a vonzó üzleti környezet biztosítása, amelynek egyik fontos eleme az adórendszer. Érdemes itt utalni Edmiston, Mudd és Valev kutatásaira.[4] Azt vizsgálták, hogy a fiskális politika-átalakítási kísérletek - pl. a vélt versenyképességi előnyök miatt - hogyan hatottak a kelet-közép európai térség tőkevonzó képességére. Ökonometriai-modelljükben a szokásos magyarázó változók mellett az adórendszer változásának és az adótörvény következetességének mérőszámait is beépítették. Az utóbbi két területet a következő változókkal közelítették: speciális adókulcsok száma, az adóalapot leíró törvényszöveg hossza, az adójogi nyelv homályossága, az adókulcsok változásának száma a vizsgált periódusban és a legmagasabb nyereségadókulcs. Arra a konklúzióra jutottak, hogy a következetlen változtatások, a jogi szabályozás kiszámíthatatlansága, valamint a homályos jogi megfogalmazások szignifikánsan negatív hatással voltak a külföldi befektetőkre. Lehet, hogy az adórendszerek piac-vezérelt harmonizációja (adóverseny) a megoldás a politika-orientált, nehézkes próbálkozások helyett?

III. 'A bölcsek köve'

Az egykulcsos adóval kapcsolatban több elképzelés is létezik. Az egykulcsos adórendszer bevezetése, amely lépést számos ország megtett az elmúlt években, jól példázza az adóztatással kapcsolatos problémák egy lehetséges megoldását. Az egykulcsos adórendszerben minden jövedelem üzleti bevétel vagy bér. Az adókulcs mindkét esetben azonos.[5] Az egykulcsos adó a kínálati közgazdaságtan elveire épül, növelve az egyén szabadságát azáltal, hogy több jövedelmet hagy nála. Ez az adórendszer úgy produkál adóbevételt, hogy tágabb teret hagy az egyéni döntéseknek, jobban ösztönzi a gazdaságot és csökkenti az adóelkerülés mértékét.

Az egykulcsos adó több mint egysávos jövedelemadó. Az alapfilozófiája más, hiszen fogyasztási adóként viselkedik. Közgazdaságtanilag a fogyasztás nem más, mint a jövedelemnek a meg nem takarított része! Így a fogyasztási- és a jövedelemadó közötti egyetlen eltérés a megtakarítás kezelésében mutatkozik. A jövedelemadó általában kétszer sújtja a megtakarítást. Először amikor megkeresik a jövedelmet, másodszor amikor a megtakarítás kamatozik. A fogyasztási adó csak egyszer terheli a megtakarítást, vagy amikor azt kivonják és fogyasztási célra felhasználják, vagy amikor először megkeresték.

- 205/206 -

Az egykulcsos adó egyik koncepciója a Hall-Rabushka szerzőpáros nevével fémjelezhető. Náluk az egykulcsos adó javaslat olyan, mint a hozzáadott-érték adó,[6] kivéve, hogy előbbi tárgya szűkebb, mert itt a bér, a nyugdíjjárulék, az anyagköltség és a beruházások levonhatók az adóalapból. Az egykulcsos adó fogyasztási adó, bár a háztartások szempontjából jövedelemadónak, a vállalkozások számára pedig a hozzáadott-érték adó valamilyen variánsának tűnhet.

Az egységes adó koncepciója tehát a munka- és a tőkejövedelem azonos megítélését jelenti. Napjainkban Nyugat-Európában és Magyarországon ennek az azonos megítélésnek nyomai sem látszanak.

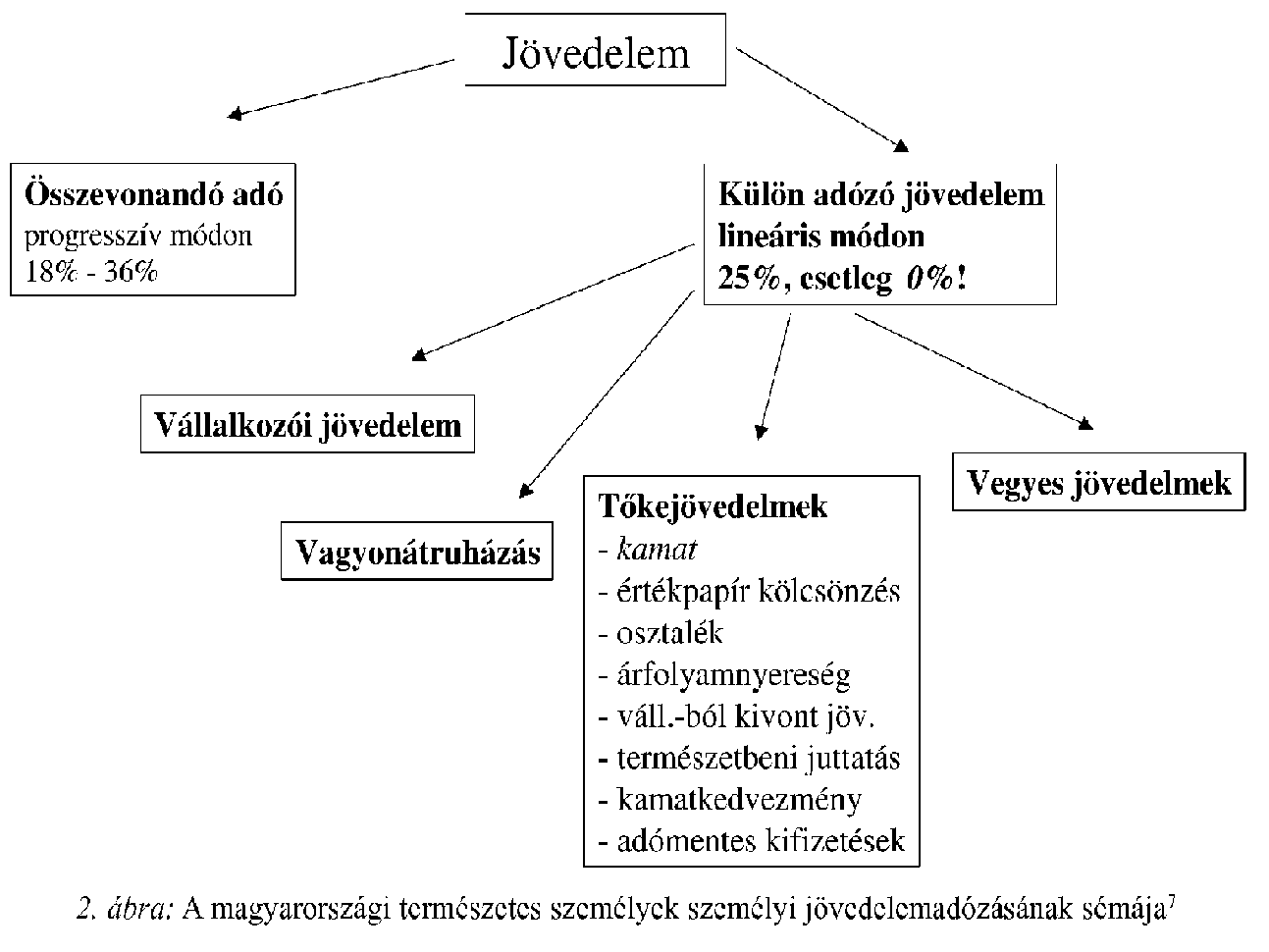

A fenti megállapítást jól szemlélteti az alábbi ábra:

Tetten érhető az ilyen típusú adórendszer igazságtalansága, mivel az arányosság elvével szemben túlsúlyra juttatja a regressziót. Mit jelent ez? Az összevontan adózó jövedelmek esetében markánsan érvényesül a progresszió, míg fiskális kezdeményezésre - különösen a tőkejövedelmek esetében - a kedvezmények dominálnak. Példának okáért hazánkban a tőzsdei árfolyamnyereség - a régióban egyedülálló módon -még csak adóterhet sem visel! Az erősen regresszív (vagyis privilégiumokat felkínáló) adórendszer igazságtalan mindazon fogyasztói háztartásokra, vagyis a lakosság többségére, nézve, amelyek képviselői nem tudnak élni a társaságalapítás és fenntartás lehetőségével, és így nem részesülnek a tőkejövedelemhez kapcsolódó adókedvezményekből sem.

- 206/207 -

Az igazságosság mellett a hatékonyság is fontos szempont az adóztatásnál. A közgazdászok mindig valamiféle optimumot keresnek, amely optimum kritériumai egyáltalán nem biztos, hogy egybeesnek a politikusok elképzeléseivel. Ne feledkezzünk meg arról, hogy mindannyian választópolgárok vagyunk, akik végső soron arra a politikai erőre szavazunk, amitől helyzetünk optimalizálását reméljük. Tudják ezt a politikusok is, akik ezért a 'jó adórendszert'(lsd. 1. táblázat) úgy alakítgatják, hogy a smith-i alapelvekből csak csipegetnek.

1. táblázat: A jó adórendszerrel szemben támasztott elvi követelmények[8]

| hatályos | egységes adó | |

| Egyszerű | + | |

| Semleges | + | |

| igazságos | + | |

| Konzisztens | + | |

| Stabil | + | |

| Hatékony | + | |

| Összesen | 2 | 4 |

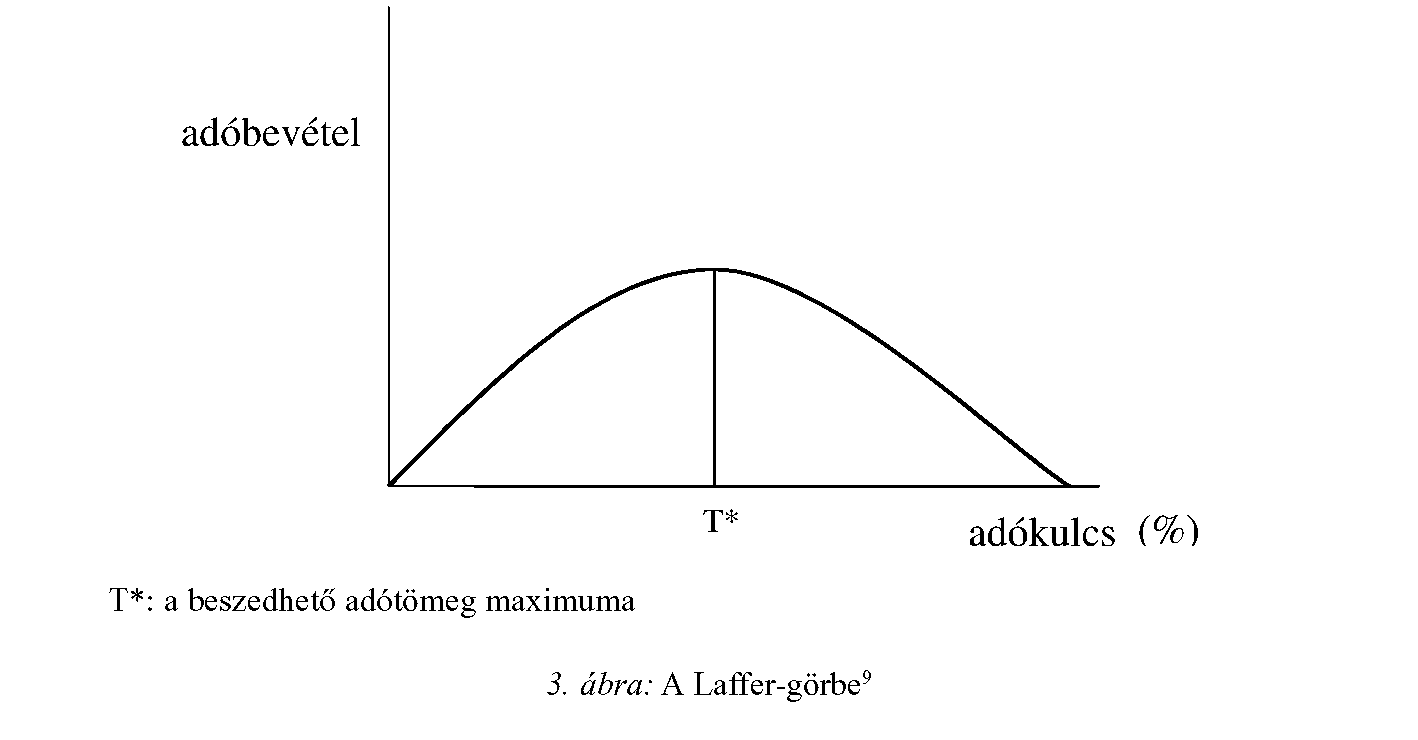

Egymást túllicitálva ígérnek adócsökkentést a választópolgárok kegyeinek elnyeréséért. De hogyan csökkenthető érzékelhetően - szavazatokat hozóan - az egyes állampolgár adója úgy, hogy közben az adóbevétel ne legyen kevesebb? A kérdésre a közgazdaságtanban közismert Laffer-görbe adhat választ. Arthur Laffer Ronald Reagan elnöksége alatt szárnyra kapó kínálati oldali gazdaságpolitika egyik jelentős teoretikusa. A nevével fémjelzett grafikon lényege, hogy az átlagos adókulcsnak létezik egy olyan optimális szintje, amely mellett a teljes adóbevétel maximális. Az elmélet gyakorlati haszna, hogy a kormányzat megkeresheti az adóterhelésnek azt a szintjét, amely mellett maximalizálja a költségvetés adóbevételeit.

- 207/208 -

Laffer szerint az adóbevétel meredeken nő az adóztatás alacsonyabb szintjein. Ahogy az adókulcs tovább nő, az adókból származó bevétel növekszik ugyan, de csak addig a pontig, amíg a kormányzat a beszedhető adótömeg maximumát eléri. Ez a pont a Laffer-görbe T-pontja. Ezt követően bármekkora növekedés az adókulcsokban adómegkerüléshez vagy a munkakedv drasztikus csökkenéséhez vezet.

Ezt az elméletet az Egyesült Államok újkori történelme többször igazolni látszik. 1921 és 1926 között Colidge elnök a jövedelemadó legfelső kulcsát 73%-ról fokozatosan 25%-ra mérsékelte. Ennek az intézkedésnek köszönhetően az USA gazdasága úgy nőtt átlagosan évi 6%-ot, hogy ugyanezen időszakban a személyi jövedelemadóból származó bevételek is 61%-kal nőttek. 1965-ben Kennedy 21%-kal csökkentette a legfelső adókulcsot, ez 1963-ban még 91% volt! Ebben az évtizedben az USA gazdasága évente 5%-kal nőtt, sőt az adóbevétel növekedése is hasonlóan alakult a Colidge-korszakhoz.[10]

A Laffer-görbének persze van hiátusa is. Szinte lehetetlen megállapítani a görbe pontos alakját. Ebből adódóan egyetlen ország kormánya sem állíthatja, hogy pontosan tudja, az adókulcsok csökkentése milyen hatással lesz a teljes adóbevételre. Reagan is így járt bírálói szerint, amikor jelentősen csökkentette a felső adókulcsot. Ez a fegyverkezési verseny idején oda vezetett, hogy az USA költségvetési hiánya az egekbe szökött. Ugyanakkor bizonytalan, hogy a korszakot jellemző gazdasági boom az adócsökkentésnek vagy a fegyverkezési versenynek tudható-e be.

1. Az egykulcsos adó hatása a jólétre

A jövedelemadót úgy tervezik, hogy az a bérjellegű jövedelmeket adóztassa, amit a foglalkoztatók készpénzben fizetnek a munkavállalók számára.

| + | Bér vagy fizetés |

| + | Nyugdíj-hozzájárulás |

| = | Teljes jövedelem |

| Teljes személyi kedvezmény (kedvezmény felnőttek után - a háztartásban élő nagykorúak számával felszorozva) (kedvezmény az eltartottak után- a háztartásban élő eltartottak | |

| számával felszorozva) | |

| = | Adóztatandó jövedelem |

| ADÓ (az adóztatható jövedelem adott hányada, amennyiben az adóz- tatható jövedelem pozitív) | |

4. ábra A magánszemélyek adókötelezettségének kiszámítása[11]

- 208/209 -

A leggyakrabban hangoztatott kritika az átalányadóval[12] szemben az, hogy az adóterhet nagymértékben áthárítja az alacsony jövedelmű rétegeke. Figyelembe véve a jövedelemadó progresszív természetét, az adóterhelés átrendezésének ez elkerülhetetlen velejárója. Minél több adósávot tartalmaz egy rendszer, és minél nagyobb a különbség az egyes sávokban alkalmazott kulcsok között (vagyis minél progresszívebb egy rendszer), annál drasztikusabb változást fog okozni az átalányadóra való áttérés.

Adókedvezmények beépítésével a rendszer progresszívebbé tehető az alacsonyabb keresetű rétegek számára, anélkül, hogy az emelkedő marginális kulcsok okozta nehézségek felmerülnének. Ezek lehetnek családi kedvezmények (pl. megállapítva egy adómentes szintet a családok számára az eltartottak számát figyelembe véve); levonások a jelzálog kamatok, a vagyonadó és egészségügyi kiadások után. Ezek a személyes kedvezmények különböztetik meg az átalányadót a hozzáadott-érték adótól. Bár az átalányadó progresszívebb, mint a hozzáadott-érték adó, mégis regresszívebb a legtöbb ország személyi jövedelemadó-rendszerénél, mivel a jövedelemskála felsőbb részeihez tartozók esetében a fogyasztási- illetve a hozzáadott-érték adóhoz hasonlóan viselkedik,[13] nagy előnyt jelentve ezen háztartások számára, egyrészt mert a marginális adókulcsuk csökken, másrészt pedig mivel jövedelmüknek kisebb hányadát költik fogyasztásra, mint az alacsonyabb jövedelmű családok. Az bizonyos, hogy az átalányadó bevezetésével a kis- és közepes jövedelmű háztartások adóterhe nő.

2. Az adót természetes személyek, nem pedig jogi személyek fizetik

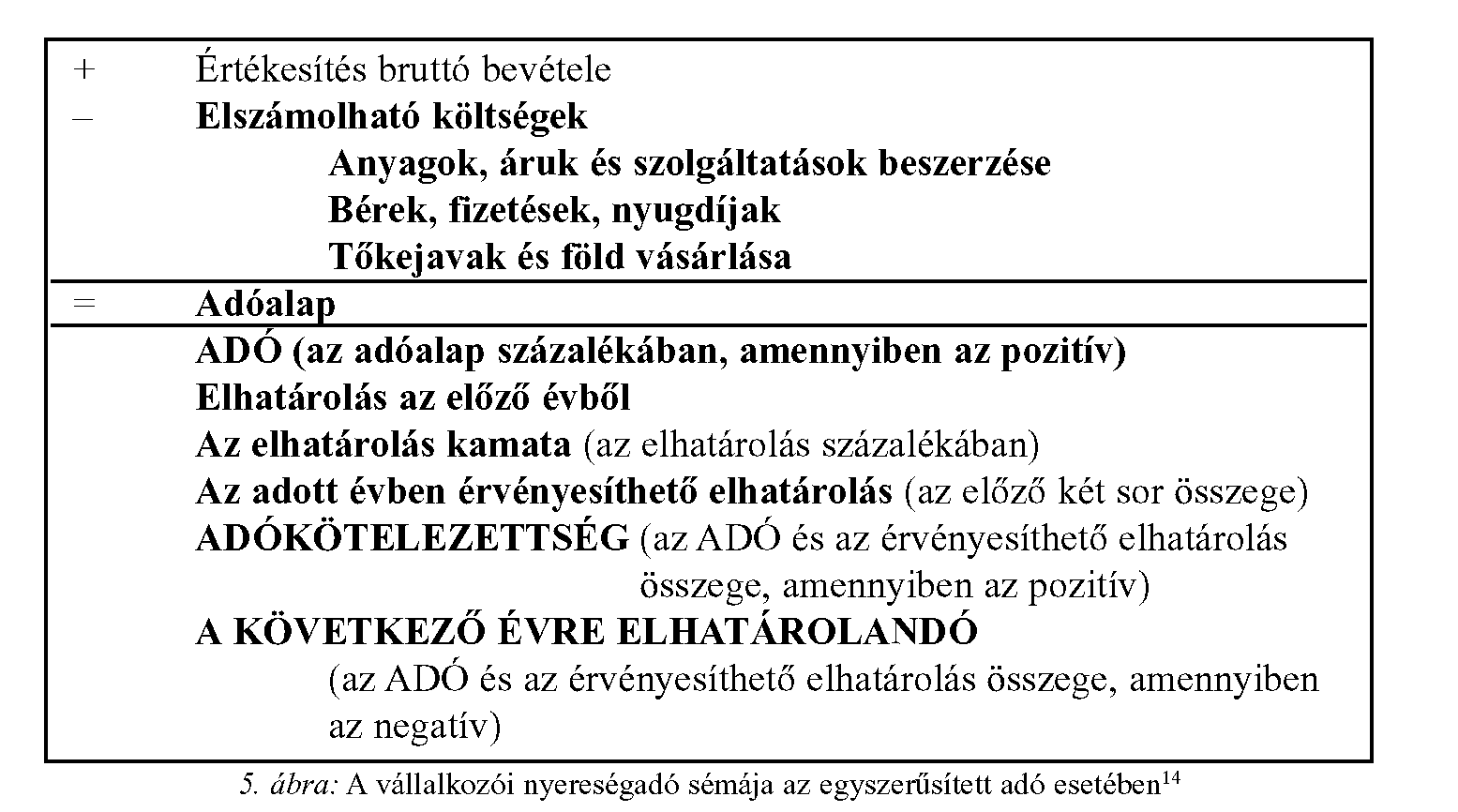

A vállalkozásokat terhelő adó lényege, hogy annak tulajdonosai tartoznak fizetési kötelezettséggel a megtermelt profit után. Ennek értelmében minden nem fizetésért folytatott tevékenység nyeresége a vállalkozói adó tárgyát képezi.

Az átalányadó bevezetése megszűntetné az értékcsökkenési leírás bonyolult rendszerét, helyette minden beruházást az első évben le lehet írni (költségként elszámolni), amely módszer sokkal inkább ösztönzi a tőkeakkumulációt. Így a kezdő időszakban a vállalkozásoknak negatív adóalapja keletkezik, amit elhatárolva átvihetnek a következő évekre, amikorra adóalapjuk már pozitív lehet.

Ez a fajta adókivetési mód szintén megoldja a hitelből finanszírozott vállalkozások alul-adóztatását, hiszen nem kezeli kedvezményesen a kamatfizetést az osztalékfizetéssel szemben, hanem mindkettőt a már adózott jövedelemből kell fizetni, nem engedi a kamatokat költségként elszámolni.

- 209/210 -

3. A gazdasági növekedés ösztönzése

A magas és emelkedő marginális adóteher csökkenti a személyi jövedelem növekedés és a tőkefelhalmozás ütemét, mely a hosszú távú gazdasági növekedés alapja, csökkentve ezáltal az aggregát munkaerő kínálatot és a társadalmi jólétet.

A hatékonyság növekedésnek öt forrása lehet:

- Az adó alapja nem a jövedelem, hanem a fogyasztás! Ez a szemléletváltás növelné a megtakarítást, mivel felszámolja a megtakarítások kettős adóztatását. Az átalányadó alkalmazása egyrészt növeli az adózás utáni nyereség arányát a megtakarításhoz képest, másrészt pedig átrendezi az adózás utáni jövedelmet a magasabb jövedelmű háztartások felé, amik eleve magasabb arányban takarítják meg jövedelmüket. Továbbá az integrált átalányadó-rendszer azzal is támogatja a tőkefelhalmozást, hogy az első évben költségként engedi elszámolni a beruházás teljes költségét, az eddigi amortizációs rendszer helyett.

- A szélesebb adóbázis lehetővé teszi a különböző eszközök, bizonyos bevételek és a hitelből finanszírozott vállalkozások eltérő kezelésének felszámolását.

- Az alacsonyabb adókulcsok növelik a háztartások megtakarítását, a munka hatékonyságát és csökkentik az adóelkerülést - segítve ezzel a gazdaság kifehérítését.

- Az adminisztratív költségek alacsonyabbak, amelyek eddig a számos adótörvénynek való megfelelési kényszer miatt komoly gondot okoztak a vállalkozásoknak.

- A korábban szerzett eszközök újbóli megadóztatása az egyszerűsített adó bevezetésének idején annak fogyasztási adó jellege miatt.

- 210/211 -

4. A nyereségek értékelése

Különböző becslések léteznek. A legtöbb szakértő egyetért abban, hogy az egykulcsos adó növeli a gazdaság teljesítményét évi 2-4%-kal az első kilenc évben, majd hosszabb távon további 4-6%-kal.[15] Ugyanakkor ezeket a véleményeket óvatosan kell kezelnünk. Az elérthető előnyök egy részét a jelenlegi adórendszerek egyszerűsítésével is el lehet érni. Továbbá a becslések a legtisztább fogyasztási adóra vonatkoznak! A rendszerbe épített legkisebb engedmény (a gyermekek utáni kedvezmény, a jelzálogkedvezmény vagy az átmeneti időszak biztosítása a korábban eszközölt beruházások után) mind csökkentik, vagy éppenséggel kioltják a remélt pozitív hatásokat.

5. Az adórendszer egyszerűsítésének előzményei Európában

Az adóreform ezen iránya csupán évtizedes múltra tekinthet vissza Európában.

2. táblázat Az átalányadó bevezetése[16]

| Ország | A bevezetés éve | Személyi jövedelemadó kulcs | Vállalkozási nyereségadó kulcs |

| Észtország | 1994 | 26 | 26 |

| Litvánia | 1994 | 33 | 15 |

| Lettország | 1995 | 25 | 15 |

| Oroszország | 2001 | 13 | 24 |

| Szerbia-Montenegró | 2003 | 14 | 14 |

| Ukrajna | 2003 | 13 | 25 |

| Szlovákia | 2004 | 19 | 19 |

| Románia | 2005 | 16 | 16 |

Lengyelország 2007-re tervezi az egykulcsos adó bevezetését. Magyarországon szintén felmerült ennek lehetősége. Mind a jobb- mind a baloldali politikusok azt hangoztatják, hogy ez elősegíthetné hazánk külföldi működőtőke vonzását. Hazánk mellett Németország is a versenyképesség javítása miatt gondolkodik ezen a drasztikus adóreformon.

Más európai országok nem terveznek ilyen éles irányváltást az adórendszer terén, ugyanakkor legtöbbjük csökkenti mind a személyi jövedelemadó, mind pedig a vállalati nyereségadó kulcsait. A legtöbb ország a személyi jövedelemadó progresszivitását csökkentette az adósávok számának mérséklésével, ami még nem azonos az egykulcsos átalányadó bevezetésével. Ugyanakkor a gyakorlatban mégis ebbe az irányba tett lépésként értelmezhető.

- 211/212 -

IV. Konklúzió

Napjaink fő kihívása Európában a versenyképesség fokozása. Ennek jelei már mutatkoznak a kibontakozó félben lévő adóreform-törekvésekben. Az adórendszereket igyekszenek egyszerűsíteni (egyes országokban csupán csökkentik az adósávok és a kedvezmények számát, máshol gyökeres reformokat hajtanak végre, például az egykulcsos adórendszer bevezetésével), és általános tendencia az adókulcsok csökkentése.

A tőke nemzetközi mobilitása adóversenyt generál, mely nyomásnak a legnagyobb államok sem állhatnak ellent, minden ország rákényszerül arra, hogy adórendszerét a nemzetközi tőke elvárásaihoz igazítsa, ezzel növelve tőkevonzó képességét. A harmonizáció folyamata, amelynek megvalósításához a puszta politika akarat kevésnek bizonyult, a gazdasági okok most kikényszerítik.

Az egyszerűsített adórendszer bevezetése válasz lehet a versenyképességgel kapcsolatos kihívásokra, mivel ösztönzi a megtakarítást, ami a beruházás forrására, sőt preferáltan kezeli magát a beruházást is. Ha egy ország a bevezetése mellett dönt, nagy gondossággal kell eljárnia a leendő rendszer elemeinek kiválasztása során, mivel az általa elérhető előnyök nagyban függnek az engedményektől, amelyeket beépítenek a rendszerbe. Mint mindig, az 'ördög' most is a részletekben bújik meg.

Az egyszerűsített adó nem valami általános panacea. További probléma, hogy eddig főként vagy fejlődő- vagy átmeneti gazdaságokban vezették be. Nem találtuk meg a bölcsek kövét, vannak előnyei és hátrányai. Melyek ezek?

Előnyök:

- Transzparens adórendszer.

- Az adózási hajlandóság növekedése.

- Az adómegkerülés csökkenése.

- A háztartások megtakarítási hajlandóságának növekedése.

Hátrányok:

- A társadalmi igazságosság csorbul, hiszen ha azt szeretnénk, hogy a munka és a tőke, mint termelési tényező, arányos terhet viseljen, akkor a munkajövedelem adóját csökkenteni, a tőkejövedelem adóját pedig növelni kellene.

- Szűkebb rétegnek kedvez, hiszen a megtakarítás nagyban függ a jövedelem nagyságától. Ezáltal a megtakarításra jutó vagyongyarapodás levonása az adóalapból csak kevesek kiváltsága lesz.■

JEGYZETEK

[1] Zlinszky János: Keresztény erkölcs és jogászi etika. Budapest: Szent István Társulat, 1998. 60-61.

[2] Saját ábra.

[3] A 10 millió lakosú Magyarországon több mint 900 ezer kis- és középvállalkozás van bejegyezve!

[4] K. Edmiston - S. Mudd - N. Valev: Tax Structures and FDI: The Deterrent Effects of Complexity and Uncertainty. Institute for Fiscal Studies 2003. 24/3. 341-359.

[5] Szlovákiában pl. 19%.

[6] Hazánkban ilyen az áfa.

[7] Herich György: Adótan I., Pécs: Penta UNIÓ, 2003. 103.

[8] Herich i. m. 21. alapján.

[9] Andrei Grecu: Flat Tax - The Brittish Case. London: Adam Smith Institute, 2004. 5.

[10] Grecu i. m. 6-8.

[11] www.progressfoundation.ch/english/texts/rabushka.htm

[12] Az átalányadó az egyszerűsített adó olyan változata, amely enged némi teret a progressziónak.

[13] www.brookings.edu/press/review/summer98/gale.htm

[14] www.progressfoundation.ch/english/texts/rabushka.htm

[15] www.brookings.edu/press/review/summer98/gale.htm

[16] Grecu i. m. 12-16.

Lábjegyzetek:

[1] Erős Adrienn egyetemi adjunktus Ivicz Mihály egyetemi adjunktus