Málik József Zoltán[1]: Hogyan (ne) tovább a válságból, Európa? (JÁP, 2015/2., 87-105. o.)

A közgazdászok és a politikusok is egyetértenek abban, hogy Európa előtt két nagy kihívás áll: sikeresen helytállni a világgazdasági versenyben, és megőrizni az európai társadalmi modell vívmányait. Vannak optimista és pesszimista szcenáriókat vizionáló vélemények. Az előbbiek szerint Európa a világ legfejlettebb régiójává válhat, az utóbbi szerint határozott visszaesésre kell számítani, sőt Európát még a feltörekvő országok is meg fogják előzni. Ebben a cikkben ezeket a kihívásokat fogom alaposabban megvizsgálni a 2008-as világgazdasági válságra adott lépések fényében. Habár az uniós intézkedések és szabályozás néhány torz vonására rá fogok mutatni, nem célom egzakt választ adni a kihívásokra. Szerintem erről a témáról tudományos jellegű tanulmány keretében ez nem is lehetséges, mivel a jövőről van szó, a vizsgált folyamatok pedig komplexek és korántsem determinisztikusak. Amiben biztos vagyok, hogy Európa válaszra kényszerül, ami kihatással lesz az integráció további folyamataira is. A világgazdasági válság után megnyílhatnak új utak az egymástól homlokegyenest eltérő víziók sorozata előtt.

I. A 2008-as gazdasági világválság háttere

A kétezres évek biztatóan kezdődtek a világgazdaság szempontjából. A feltörekvő országok növekedése kiegyensúlyozottá vált, és fokozatosan gyorsult, India és Kína új növekedési és modernizációs pályára állt. Mindennek következtében 2006-ban már közel 5 százalékos volt a világméretű reál-GDP növekedés. A világkereskedelem liberalizált bővülése miatt növekedett az olcsó - elsősorban ázsiai és kínai eredetű - import és az alacsony költségű - a fejlődő piacokról a fejlett piacokra áramló - munkaerő, ami a fejlett országokban is hozzájárult a viszonylag stabil, alacsony inflációs környezet kialakulásához. Az alacsony inflációs környezetre számos jegybank - így az amerikai szövetségi központi bank, a FED is - alkalmazkodó monetáris politikával, a kamatlábak csökkentésével reagált, amely miatt likviditásbőség lépett fel a piacon. A kereskedelmi bankok - fő feladataikat ellátva - igyekeztek a befektetésre váró rengeteg pénz számára ügyfelet találni, például vonzó lakásvásárlási hitelek ajánlgatásával.

- 87/88 -

Az elsődleges, príma ügyfelek fogyatkozó száma miatt azonban kezdték elfogadni a kevésbé biztos (ún. subprime) klienseket is, akik hitelképessége vitatható volt, ám a pénzbőség idején egymással versengő pénzintézetek engedtek szigorúságukból; úgy számoltak, elvben racionálisan, de óvatlanul, hogy ha az ügyfél fizetésképtelenné válik, akkor az ingatlan úgyis visszaszáll a pénzintézetre. Amikor azután a jegybank kamatot emelt a gazdasági fejlemények miatt, ezek a gazdasági tényezők együttesen a subprime ügyfelek törlesztési képességét is erősen meggyengítették, és a pénzintézeteket kellemetlen meglepetés érte. A nem fizető adóstól ugyan visszavették a ki nem fizetett ingatlanokat, de ezt a rengeteg ingatlant nem voltak képesek időben és eredeti áron eladni a romló klímájú és túlkínálatot mutató ingatlanpiacon. Az a fedezet, ami szokásos üzleti időben kellő biztosítéknak számított, a tömeges eladások miatt a folyósított hitel töredékét hozta csak vissza.

De nem csak a bankokat érte komoly veszteség. A hosszú lejáratú jelzáloghiteleket szokásossá vált forgatható értékpapírrá alakítani, és a hosszabb lejáratú pénzügyi ügyletek iránt érdeklődő pénzintézeteknek eladni.[1] Mivel a tapasztalat alapján, a jelzálogügyleteket kis kockázatú, jól fedezett pénzügyi terméknek ismerte el a szakma, ezek a pénzintézetek örömmel vásároltak ilyen értékpapírokat. Amikor azonban tömegesen váltak fizetésképtelenné a gyenge pénzügyi helyzetű ügyfelek, az értékpapírok birtokosai - köztük európai, ázsiai és közel-keleti bankok - hirtelen azzal szembesültek, hogy követeléseik piaci értéke az eredeti vételár töredékét érik, hiszen ki akarna tőlük fedezetét vesztett értékpapírt vásárolni. Így vált az amerikai lakáshitelezési krízisből 2008-ra súlyos világgazdaságot megrengető válság. A 2007-ben kezdődött krízis tehát két szakaszra osztható: i) a 2007 augusztusától 2008 szeptemberéig tartó, "másodrendű jelzálogpiaci" ("subprime") válságra és ii) a 2008 szeptemberében, a Lehman Brothers csődbe menetelével indult szakaszra, amit már globális pénzügyi és gazdasági válságnak tekinthetünk, és amely során bizalmi válság alakult ki, a piacokon pedig megszűnt a likviditás.

A válságot előidéző legfontosabb jelenség a globális egyensúlytalanság volt. Kína az 1990-es, majd a 2000-es években egyre hatalmasabb külkereskedelmi többletet produkált. Mivel az EU és Japán külkereskedelme nagyjából tartotta magát Kínával szemben, ennek a többletnek az ellenértéke hiány formájában döntően az USA gazdaságában gyűlt össze, amely ráadásul a két másik világgazdasági centrummal, Japánnal és az Európai Unióval szemben is negatív külkereskedelmet produkált. Ezt a hatalmas folyó fizetési mérleg hiányt csak a tőkemérlegben keletkező óriási többlet ellensúlyozhatta. Ez a többlet három részből tevődhet össze: i) közvetlen külföldi beruházásokból, azaz külföldi vállalatok amerikai beruházásaiból vagy vállalatfelvásárlásaiból; ii) portfólió-beruházásokból, azaz külföldi gazdasági szereplők amerikai értékpapír (részvény,

- 88/89 -

kötvény) vásárlásaiból; illetve iii) külföldről érkező hitelekből. Ugyanakkor a három folyamat közül egyikben sem fenntartható a végtelenségig akkora mértékű többlet, mint amekkora hiány a külkereskedelem révén a folyó fizetési mérlegben keletkezett.

Bár az Európai Uniónak összességében nézve ugyan rendben voltak a mutatói, hiszen többletet produkált a világkereskedelemben, de amennyiben tagországokra bontva vizsgáljuk meg az értékeket, komoly problémákat lehet e térségben is felfedezni. Az Európai Unió szerény többlete alapvetően egy ország, Németország gigatöbbletéből, valamint néhány magország és északi ország kis többleteiből, és a többi - jellemzően déli perifériásnak nevezett - ország jelentős hiányából tevődött össze. Azaz, a világgazdaság jelentős államai, térségei erősen kétfelé szakadtak: olyan államokká, amelyek jelentős külkereskedelmi többletet voltak képesek felmutatni, mint például Németország, Kína, Japán, a skandináv országok, és az EU egyes magországai; illetve olyan államokká, amelyek jelentős külkereskedelmi passzívummal rendelkeztek, mint például USA, európai és észak-afrikai mediterrán országok, balkáni országok, egykori szocialista EU tagok. A 2008 őszén kitört pénzügyi-gazdasági világválság pillanatok alatt világossá tette, hogy ilyen egyensúlytalanság huzamosabb ideig nem állhat fenn. A negatív külkereskedelmi mérleggel rendelkező országok nagyon gyors alkalmazkodási kényszeren mentek keresztül. Elég megnézni a visegrádi országok külkereskedelmi mérlegét, ami negatívumból szinte azonnal - a fogyasztás jelentősebb visszaesésével - pozitívummá alakult át. De az USA külkereskedelmi passzívuma is közel egy hónap alatt megfeleződött 2008 őszén.

Az amerikai belpolitikában sokáig a kauzalitás kérdésén folyt heves vita (a politikai felelősség megállapítása végett), nevezetesen, hogy a két esemény közül melyik volt hamarabb: vajon a FED alacsony kamatpolitikája okozta-e a pénzbőséget, az pedig a felelőtlen és túlzott hitelezést (ez az ún. money glut álláspont), vagy pedig a FED alacsony kamatait lehetővé tevő ázsiai megtakarítási hajlam okolható-e a buborékért (az ún. savings glut teória).[2] Az utóbbi álláspontot képviselte nyilván az amerikai szövetségi jegybank.[3] Az amerikai FED hivatalos álláspontja szerint tehát ekkora megtakarítási roham megkövetelte a végső hitelfelvevő szerepét, elkerülendő a globális deflációs nyomást, azon keresztül pedig a globális recessziót. Ezt a szerepet pedig a FED töltötte be. Ráadásul a FED azzal, hogy külföldre adta el az adósságát, elkerülte, hogy a saját, belső piacán érvényesüljön az ún. kiszorító hatás (crowding out effect), amikor is az állami hitelfelvétel kiszorítja a hitelpiacról az egyéni hitelfelvevőket, mert az államnak hitelezni mindig biztonságosabbnak minősül. Más szavakkal, éppen a szövetségi deficit olcsó finanszírozása tette lehetővé, hogy a belső hitelpiacon alacsonyan tarthassák a hitelek költségeit. A money glut

- 89/90 -

elmélet fordítva magyarázza a jelenségeket, és éppen azt nehezményezi, hogy az alacsony kamatszint csökkentette az amerikai gazdaság befektetési hajlandóságát és a hitelezés felé fordította a figyelmet - különös tekintettel a jelzálog-hitelezésre és M&A (Mergers and Acquisitions - vállalati felvásárlások) aktivitásra.

II. Az euróövezet problémái

A közös valuta és monetáris unió korai és megalapozatlan bevezetésével valójában mind a globális egyensúlytalanság, mind a válság kialakulásában Európának is nagy szerepe volt.[4] Már a kezdetektől léteztek azok az aggodalmak, amelyek szerint a közös fiskális politika, illetve az amerikai mintájú, nagyfokú munkaerő-mobilitás elengedhetetlen feltételei az "európai projekt" sikerének, az integráció ennek ellenére haladt tovább a maga útján. Ha Amerikában a felelőtlen lakáshitelezés, akkor Európában a felelőtlen szuverén hitelezés volt az eredendő bűn. A régió periféria-országai (de még a balti államok is) az indokoltnál olcsóbb hiteleket kaptak. Így amikor a finanszírozás kezdett elapadni, Európa egy egészen sajátos, regionális jellegű problémával találta szembe magát: Európában az eurózóna egyben tartása bizonyult az igazán komoly feladatnak.

Az európai országok már eleve alacsonyabb növekedési potenciállal bírtak mielőtt beléptek volna a válságba, mint az USA. Ezen felül az euróövezet sokkal nehezebben tud fiskális eszközökhöz nyúlni a válság enyhítésére, tekintettel arra, hogy ezek az országok már 2008 előtt is nagy fiskális deficiteket halmoztak fel és nem pusztán átmeneti okokból. Az alacsonyabb produktivitás és az egyre romló demográfiai mutatók várhatóan nem változnak meg. A szociális kohézió mindeközben a szükséges reformok állandó elnapolásának legjobb kifogásává lépett elő. Az államadósság pedig ritkán vezet innovációhoz vagy megtérülő beruházásokhoz: a pénz szinte minden esetben a jóléti államok fenntartására és a hitelen alapuló fogyasztás fellendítésére ment el. A rendszerbe kerülő nagy hitelmennyiség egyben a bérek emelkedéséhez, ezáltal pedig a versenyképesség csökkenéséhez is vezetett. Eközben a túlméretes bürokrácia és a rendszerszintű problémák javítás nélkül tovább döcögtek, és a magasan képzett szakmákban visszavetették a beruházást. Az eredmény az lett, hogy az EU országai nemhogy növelték volna a produktivitásukat, de veszítettek versenyképességükből.

Jól demonstrálja ezt a problémát az európai országok jelenlegi helyzete. Hogyan tudta Németország sikerrel felvenni a harcot a világgazdaságban, és miért jutottak szinte a csőd szélére a mediterrán országok? Hogyan alakulhatott ki az a korábban elképzelhetetlen helyzet, hogy a francia államfőjelöltek a gazdaság "németizálásának" ígéretével kampányoltak? Németország a válság kitörése előtt a világ legnagyobb exportőre volt, megelőzve a nála sokkal nagyobb

- 90/91 -

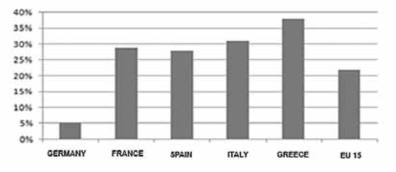

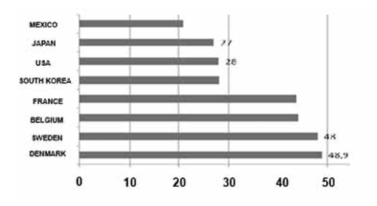

gazdaságú Kínát, Japánt és USA-t. Jelenleg is GDP arányosan a világ legnagyobb külkereskedelmi többletével rendelkezik. Hogyan érte mindezt el? Általában a német gazdasági innovációra és munkakultúrára szokás hivatkozni, s persze ez nem is minden alap nélküli. Ugyanakkor a teljes válasz másik fele egy kevésbé kihangsúlyozott tényben, a német bérdeflációban található. Németországban 2000 és 2010 között a bérköltségek 5%-kal nőttek, ami messze elmaradt az európai tagállamokhoz képest. Csak az összehasonlítás és tájékozódás érdekében, íme, néhány további adat:[5]

1. ábra: Bérköltségek alakulása 2000-2010[6]

Mármost a német bérek növekedésénél sokkal nagyobb volt ezen időszak alatt a német infláció értéke, azaz a német reálbérek folyamatosan - és már 1998 óta - csökkentek. Ugyanakkor a német bérek vásároló-értékének csökkenése felfogható ellentételezésként, hogy cserébe a német termékek folyamatosan relatíve egyre olcsóbbá váltak, azaz egyre eladhatóbbak lettek. A német vállalatok tehát növelhették termelésüket, s ehhez nem kellett azt külföldre vagy Európán kívülre (a Távol-Keletre) vinni. Látható is lett ennek az eredménye, a német munkanélküliség történelmi mélypontra esett vissza, ami csaknem fele a franciának, és töredéke a perifériás gazdaságokban jelentkezőnek.

Mivel a nála kevésbé termelékeny EU tagországok nem lépték meg ugyanezt, egyértelmű volt, hogy felborul Európán belül az egyensúly. A folyó fizetési mérleg és a fiskális deficit tovább romlott, és ezek az országok végletesen eladósodtak. Az euró drámai erősödésével ezek az országok egyre jobban veszítettek relatív versenyképességükből. Ráadásul az euró az a valuta, amely a legnehezebben tud reagálni egy valuta-leértékelési versenyre, és szakmailag

- 91/92 -

nagyon úgy tűnik, hogy a monetáris unió nem maradhat fenn fiskális és politikai unió nélkül.[7] Az államcsőd és a leértékelés kettős kockázata súlyos következményekkel járhat, és egyben rámutat az Egyesült Államok és az Európai Unió közötti különbségekre. Az eurózóna nem rendelkezik az amerikai föderalizmussal járó vészhelyzeti mechanizmusokkal, amelyek például lehetővé teszik, hogy Nebraska csődje esetén a szövetségi szint közbeavatkozzon. A közös valuta kialakulása óta persze voltak hangok, amelyek a fiskális unió hiányára hívták fel a figyelmet. Ugyanakkor a válság előtt a mediterrán európai országok komoly haszonélvezői voltak annak, hogy a németekkel azonos kamatok mellett adósodhattak el. Ez is hozzájárult az eurózóna buborékainak kialakulásához. A válság kitörésekor azonban a monetáris unió következtében ezek a hatalmas adósságban úszó országok nem tudtak az egyedi valuta-leértékelés bevett eszközéhez folyamodni az adósságuk "elinflálásához", hiszen a kamatszintet nem ők mozgatják, és a valutapiaci beavatkozás is ki van zárva.[8] De nem elég csak arra figyelni, hogy az államháztartás folytasson felelős gazdálkodást. A magánszektor (vállalatok és háztartások) is képes túlköltekezni, és ha egy országban nincsenek belföldi megtakarítások, akkor ezeket mind külföldről kell behozni. Ez az, amit kifejez a folyó fizetési mérleg egyenlege, ami bizony elég súlyos képet mutat az európai országokról.

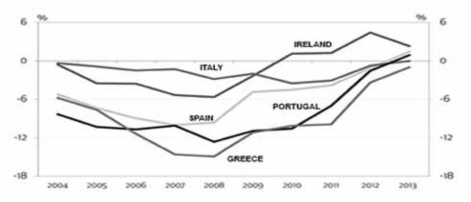

2. ábra: Folyó fizetési mérleg egyenlege a GDP százalékában, 2004-2013[9]

Itt érdemes megemlíteni, hogy az aktuális válság kezelése mellett arra is szükség lenne, hogy az eurózónában a szabályozó hatóságok nagyobb hangsúlyt fektessenek a jelenlegihez hasonló aszimmetrikus gazdasági válságok megelőzésére. A legfőbb probléma, hogy még a legmagasabb döntéshozói és

- 92/93 -

szabályozói szinteken is (pl. EU, IMF, Világbank, maastrichti konvergenciakritériumok) elsősorban csak egyetlen gazdasági szereplőnek, az államnak az adósságát szokták korlátozni és nem a teljes nemzetgazdaságét. Pedig makrogazdaságilag sokkal relevánsabb adósságmutató az ország (tehát az állam és magánszektor) külföld felé fennálló nettó adóssága (a GDP arányában).

Valójában a túlzottdeficit-eljárás az Európai Unió egyetlen eszköze a renegát költekezők megfékezésére, de ennek két hátulütője is van. A szankciók olyan automatizmusok, amelyek lassan módosulnak, és egyáltalán nem tudnak mérlegelni. A nemzeti politikus felelőtlenségét tehát a nemzetek feletti automatizmus rugalmatlansága korlátozta csak - és egyik sem tekinthető ideális megoldásnak. Másrészt a kritériumok nem veszik figyelembe a számok mögött rejlő strukturális különbségeket, és mint a görög példa is mutatta, komoly teret engedtek a könyvelési kreativitásnak. A legnagyobb probléma azonban az effektív retorziók hiánya a deficit-limitet túllépő tagállamokkal szemben.

A szuverén adósságok ugyanakkor csak egy részét képezik a problémának, bár igen szembeötlő részét. Az Unió heterogenitása és többsebességessé válása azonban már olyan strukturális probléma, amely még geopolitikai szempontból is súlyosnak minősül. Az európai gazdaságok kettéváltak a német egyesítés után. Míg Németország hatalmas erőfeszítéssel és módszeresen végrehajtotta saját belső konszolidációját, és export-vezérelt szufficit-országgá alakult, Európa többi része a fiskális felelőtlenség különböző formáit mutatja. Mindazonáltal -bármennyire is döbbenetesen hangzik - Kína és az USA mellet a német gazdaság játszott még hatalmas szerepet a nemzetközi gazdasági egyensúlytalanságok, és így tulajdonképpen a világgazdasági válság kialakulásában. S ma végső soron Németországnak kellene fedeznie a teljes eurózóna kimentését, és állni a számlát mások költekezéséért. Osztom azt az elemzői véleményt, hogy az eurózóna kétféleképpen bomolhat fel: kizárják a rosszul teljesítőket, vagy kilép Németország. Mindkét eshetőség súlyos és kaotikus következménnyel járhat. A német kancellár, Angela Merkel sokáig az euroövezet melletti elkötelezettségét hangoztatta. Mostanra azonban - és különösen a januári görög választások fejleményeként - engedni látszik.

III. A fiskális szigor politikája

Az európai gazdaságpolitikát 2010 óta a fiskális szigor jellemzi. Ebben az évben került megrendezésre a torontói G20 csúcstalálkozó, amelyben a résztvevők (a világ legnagyobb gazdaságainak vezető politikusai) deklarálták, hogy megváltoztak a gazdasági kihívások. A gazdaságok felépülőben vannak, a növekedés újra megindult, és a munkanélküliség is csökkenő pályára került, és ez 2010-ben így is volt. Ebből vonták le azt a konklúziót, hogy nincs szükség további fiskális élénkítésre, és az új ellenség az államok eladósodása lett. A gazdasági fellendüléshez a befektetők és a pénzügyi piacok bizalmának helyreállításán

- 93/94 -

keresztül vezet az út. Az európai központi bank, az ECB akkori elnöke, JeanClaude Trichet ezzel kapcsolatban így fogalmazott: "Az a nézet, hogy a szigorítások stagnálást idéznek elő, helytelen [...] Szilárd meggyőződésem, hogy a jelenlegi körülmények között a bizalmat eredményező politika segíti, nem pedig hátráltatja a gazdasági fellendülést, mert ma a bizalom a kulcstényező."[10]

Mindenki tudja azt, hogy mit jelent, ha a háztartásnak adóssága van - azt törleszteni kell, nemfizetés esetén pedig vagyontárgyainkkal felelünk a tartozásért. Hasonlóan gondolhatunk az államadósságra is: úgy, mint egy folyószámlahitelre, amit vissza kell fizetni. Ez a fiskális szigor szemlélete nyilvánult meg a 2010 után felálló második Orbán-kormány gazdasági prioritásában is. "Az államadósság nem egy közgazdasági probléma, hanem egy ellenség" - mondta Orbán Viktor magyar miniszterelnök 2011. júniusi sajtónyilatkozatában, amelyben bejelentette, hogy a magyar államadósságot 81%-ról 77%-ra csökkentette a kormány, az államhoz kerülő magánnyugdíj-vagyonnak köszönhetően. "Magyarország fordulóponthoz érkezett. A mai kormányülésen született döntéssel jelentősen csökkentettük Magyarország államadósságát. Kilenc év után először történt ilyen" - mondta a magyar kormányfő.[11] De nemcsak Orbán, hanem a német kancellár vagy a brit miniszterelnök is megfogalmazott hasonló mondatokat az államadósság elleni harcra felszólítva a nemzetüket. S lássuk be: az adósság elleni küzdelem kommunikálása nem volt túlságosan nehéz feladat, különösen a válság és a bankmentő akciók után, vagy Magyarországon a társadalomra nehezedő devizahitelek nyomasztó terhének súlya alatt. Az emberek olyan célkitűzéssel találkoztak, amelyek igazságtartalmáról maguk is meggyőződhettek, személyes vagy akár ismerőseik tapasztalatain keresztül. Mi, magyarok, valójában évtizedek óta küszködünk az államadósággal, s habár a 80%-os adósságráta nemzetközi összehasonlításban nem is annyira magas érték, de tény, hogy az ország fejlettségéhez képest meglehetősen magasnak tekinthető. Az állami eladósodás megfékezése és az adósságteher mérséklése nélkül nem fog tartósan csökkenni a fejlettségi rés Magyarország és Európa fejlett országai között. A kérdés csak az, hogy mikor és hogyan vívjuk meg a harcot az államadósággal.

Annak felismerése, hogy valami nincs rendben az általános fiskális szigor politikájával, csak évekkel később derült ki, az elhúzódó recesszió és az Európa szerte fellángoló utcai demonstrációk nyomán. Egy biztos: a közgazdasági elmélet nem tud arra vonatkozóan támpontot adni, hogy egy ország számára mi az elfogadható eladósodás, illetve, hogy mi tekinthető optimális adósságrátának. Tény, hogy általában (a gazdaság normál működése esetén, amikor egyensúlyi

- 94/95 -

pályára kerül) kedvező, ha alacsony az állami adósságráta, mert ez nagyobb teret enged a magánszektor forrásbevonásának és növeli a kritikus helyzetekben a költségvetési politika mozgásterét, ami akkor is jól jöhet, amikor valamilyen költséges reformra van szükség. Ugyanakkor, a fejlődés különböző szakaszában más és más adósságráta tekinthető elfogadhatónak, a hatások és kilátások értékelésén sok múlik. Ha gyorsabb a fejlődés, mint az adósságnövekedés, akkor az adósság súlya egyre kisebbé válik.

Makrogazdasági szinten, és különösen a likviditási csapda világában, az államadósság és a költségvetési deficit kérdése másképpen fest, mint ahogy a köznapi gondolkodás arról vélekedik. Arról van szó, hogy mikrogazdasági szinten a magánszférában megjelenő racionalitás és az abból táplálkozó kollektív bölcsesség jó része a gazdaság egészét tekintve egész egyszerűen nem igaz. Amikor az adósságról nem egyéni szinten, tehát például egy háztartás szemszögéből gondolkodunk, az első összefüggés, amit említeni érdemes az, hogy globális szinten a nettó adósság zéró: valamely gazdasági szereplő adóssága ugyanis mindig más gazdasági szereplő pénzügyi vagyona. Ami az államoknak állampapír formájában megtestesülő adósság, az más gazdasági szereplőknek pénzügyi vagyon. Ugyanez a helyzet a pénz formájában meglévő vagyon esetében is, hiszen a pénz keletkezését tekintve hitelpénz. Amennyi pénz van a gazdasági szereplők birtokában, más valakiknek fillérre pontosan akkora a tartozása. Ebből következően, amikor valamely gazdasági szereplő leépíti adósságát, az mindig más gazdasági szereplő pénzügyi vagyonának csökkenésével és/vagy eladósodásának növekedésével jár együtt.

Az adósság leépítése normál konjunkturális viszonyok közepette nem jelent problémát. A kamatláb csökkenése és/vagy a valuta leértékelődése biztosítja azt, hogy a költekezését visszafogó és az adósságát lefaragó szereplők helyébe más - a múltban kevésbé eladósodott - szereplők költekezése, illetve adóssága lépjen. A gond akkor jelentkezik, amikor a kamatláb elérte a zéró alsó korlátot (Zero Lower Bound, rövidítve: ZLB): ez a likviditási csapda jelensége. Már John Maynard Keynes értekezik arról klasszikus könyvében, hogy a jövővel kapcsolatos bizonytalanságból, valamint a likviditáspreferencia spekulációs motívumából adódóan a hosszú távú kamatlábnak létezik egy pozitív alsó határa, amely mellett a gazdaság szereplőinek pénztartási hajlandósága végtelenné válhat.[12] Beáll a likviditási csapda, amikor a jegybank hiába csökkenti rendkívül alacsony szintre a kamatlábat, nem tudja ezzel élénkíteni a gazdaságot, mivel a befektetők inkább készpénzt tartanak, mintsem hogy tőkeveszteségeket

- 95/96 -

kelljen elszenvedniük a kihelyezésekből.[13] Ehhez járul még hozzá, ha a válság globális, vagyis nincs mód a problémáknak a fizetési mérleg többletén keresztül történő orvoslására. Európa, az USA és Kína nem rendelkezhet egyidejűleg fizetési mérleg aktívummal, mert ami az egyik országban szufficit, az a másikban deficit.

A magánadósság analógiája az államadósság tekintetében több ok miatt sem működik. Először is, mert az állami adósság törlesztésének időhorizontja tulajdonképpen végtelen. Ez azt jelenti, hogy az államok, szemben a háztartásokkal, elméletileg végtelen hosszú ideig "élnek", így bár a lejáró állampapírokat visszafizetik, de úgy, hogy helyette új papírokat bocsátanak ki, s azzal a lejáró adósságot refinanszírozzák. Vagyis az adósság görgetésével megtehetik azt, amit a háztartások nem. Másodszor, mert az állam adóssága más gazdasági szereplőknek a pénzügyi vagyona. Meglehet, nagyobb adósságot hagyunk gyermekeinkre, ám annyival nagyobb vagyont is. Ezért az államadósság valódi gazdasági terhét nem az adósság visszafizetése körül kell keresni. A világ legfejlettebb államai, legnagyobb gazdaságai vannak általában a leginkább eladósodva. Ez igaz történetileg, például egy olyan nem jelentéktelen gazdasági szereplő, mint Nagy Britannia adóssága az elmúlt 300 év folyamán átlagosan 110% felett volt. De igaz napjainkban is. Nézzük csak meg az alábbi világtérképet, amely a világ országainak eladósodottságát mutatja 2014-ben.

3. ábra: A világ országainak eladósodottsága (2014)[14]

Egy dolog világosan látszik: csak az tud eladósodni makrogazdasági szinten, akinek van reputációja, akinek egyáltalán adnak hitelt. Ettől persze nem vitatható

- 96/97 -

az, hogy az adósságnak létezik terhe. Ugyanakkor, amikor erről gondolkodunk, határozottan különbséget kell tenni aközött, hogy az államadósság, illetve annak növekedése, milyen konjunkturális viszonyok közepette jött létre: gazdasági prosperitás vagy pedig recesszió idején.[15] Amikor az állami költségvetés normál konjunkturális viszonyok között folytat deficites, azaz államadósságot növelő fiskális politikát, a standard közgazdasági összefüggés, hogy a deficit a növekvő kamatlábakon keresztül kiszorítja a vállalati beruházásokat, elszívja a finanszírozási forrásokat, ezáltal csökkenti a gazdaság növekedési potenciálját. A gazdaság kisebb GDP-t és kisebb társadalmi jólétet produkál ahhoz képest, mint ami a deficit, illetve az államadósság hiányában lehetséges volna. Az államadósságnak igazán ez a valódi terhe, és nem pedig az, hogy valamikor a távoli jövőben élő generációnak majd vissza kell fizetni. Az államadósság terhének kérdése azonban globális ZLB esetén, krónikus munkaerő és kapacitásfelesleg mellett, a fentiektől egészen eltérő képet mutat. Globális ZLB esetén ugyanis a deficit és államadósság lefaragására törekvő gazdaságpolitika eredményeként nem több beruházás és több munkahely, hanem több munkanélküli és alacsonyabb GDP lesz.

Az államadósságnak recessziós helyzetben nem terhe, hanem haszna van. Ha ugyanis lecsökkenne az államadósság, és eközben a már korábban zéróra csökkent kamatláb és likviditási csapda miatt nem lenne mód arra, hogy az államadósság helyébe más gazdasági szereplő adóssága lépjen, akkor ezzel lecsökkenne minden ebből származó pénzügyi vagyon is, és emiatt a gazdasági szereplők elkezdenének újra pénzügyi vagyont gyűjteni (ha nem államkötvényben, akkor más értékpapírokban), viszont ezzel visszafognák a jelenlegi vásárlásaikat és lecsökkentenék a makrogazdasági keresletet. Így pedig a gazdasági kapacitások egy része kihasználatlanná válna, nőne a munkanélküliség, a termelőkapacitások kihasználtsága csökkenne, vagyis visszaesne a gazdasági teljesítmény. Ez tehát egy rendkívül negatív, öngerjesztő spirál, amelynek a vége általános likviditáshiány és elnyúló krízis.

A válság kitörésével masszív tőkemenekülés következett be a perifériás országokból, ami a kockázati prémiumok emelkedéséhez, államadósságok refinanszírozási nehézségeihez, olykor ellehetetlenüléséhez (Spanyolország, Görögország) vezetett. A "piacok" ítéletét lehetett úgy is olvasni, ahogyan azt az európai politikusok tették, hogy a kockázati prémiumok csökkentéséhez, a befektetői bizalom helyreállításához javulást kell elérni az államadósságot meghatározó pályák fundamentumaiban. Európa "hellenizálódásának" megakadályozása érdekében a deficitek lefaragására és fiskális szigorra van szükség. Ám lehet gondolkodni úgy is, hogy ZLB esetén a befektetői pánik nem jó iránytű a gazdaságpolitika

- 97/98 -

formálásához.[16] Ugyanis a befektetői félelem által vezérelt racionalitás és a társadalom egészének jólétét szem előtt tartó makrogazdasági racionalitás nem esik egybe egymással. A "piacok" által követelt általános megszorítás az egész kontinensre kiterjedő recessziót, a perifériás országokban mérhetetlen szenvedést, s mindennek a tetejébe a gazdaságok lassulása következtében az eredeti célkitűzés (az állami eladósodás csökkentése) meghiúsulását hozza majd magával, ezért az államadóság finanszírozási problémáira más megoldást célszerű találni. A 2010-ben éppen csak meginduló gazdasági növekedést átmenetileg tovább támogató, a magánszektor adósságának leépítését segítő fiskális politikára lett volna szükség. Annak gondos mérlegelésére, hogy mely országokban van lehetőség és szükség a fiskális stimulus időbeni elhúzására, illetve melyek azok, amelyekben - a versenyképességi és a fizetési mérleg problémák miatt (periféria-országok, köztük hazánk is) - valóban elkerülhetetlen a körültekintő fiskális konszolidáció.

Mindazon tényezőkről van szó, amelyek egyébként az adósságráta kialakulásába is beleszólnak, és ezek az egyik oldalon az államadósság növekedését táplálják, a másik oldalon viszont az ország fejlődését, növekedését befolyásolják. Íme, néhány tényező, aminek hatásaként - a közgazdasági elmélet szerint - az adósságráta explozív pályára kerülhet:

- mindenekelőtt, a gazdasági krízis következtében kialakuló GDP volumenzuhanás miatt, és a költségvetés ebből adódó kieső bevételei és növekvő hiánya miatt;

- ha a gazdasági növekedés túlságosan lelassul, és fenyeget az ún. hólabdahatás, azaz a reálkamat nagyobb, mint a növekedés, és ezt nem ellensúlyozza kellően nagy elsődleges többlet;

- ha a kormányzati gazdaságpolitika felelőtlenül költekező, azaz az államháztartási hiány egyre nő a GDP-hez viszonyítva, és azon belül az elsődleges egyenleg is deficitessé válik;

- ha az államháztartási hiány szerkezeti torzulása (nem növekedésbarát, eseti és átmeneti intézkedésekkel operáló, stb.) fenntarthatósági problémát vetít előre.

- ha a hiányfinanszírozáson kívül nagy mértéket ölt az egyéb kötelezettségvállalás;

- ha nő az országkockázat, azaz romlik az ország megítélése, és így az adósságpiacokon egyre nő a befektetők által elvárt kamatprémium;

- esetlegesen bekövetkező nagymértékű valuta-leértékelődés, ami több csatornán keresztül is növelheti az adósságrátát.

- 98/99 -

A fiskális stimulusnak tehát nagyon precíznek, átgondoltnak és országspecifikusnak kell lennie.[17]

Ugyanakkor, megítélésem szerint, ez a szemléleti váltás elkerülhetetlen, mert a válság kitörését követő hatodik évet lezárva, úgy tűnik, hogy az általános fiskális szigoron alapuló politika szinte minden fronton kudarcot vallott, és a recesszió véget nem érőnek tűnik. Talán erre az EU korifeusai is lassanként ráeszmélnek. Az eurózónában az eddig alkalmazott válságkezelésen enyhítve, az ECB meghirdetett egy - az amerikai, brit és a japán jegybankok monetáris expanziójához hasonló - pénzteremtési, államkötvény-vásárlási programot. Mario Draghi, az ECB elnöke bejelentette, hogy elindítják az európai QE-t ("Quantitative Easing"), vagyis az eddigi eszközvásárlást kiegészítve az ECB ezentúl államkötvényeket is vásárol, mindent összevetve havi 60 milliárd euró keretében. A program deklaráltan másfél évig tart majd, de a végét az inflációs cél teljesülése határozza meg. A kötvényvásárlási programot az ECB koordinálja majd, a kockázatmegosztás a tagállamok között pedig 20 százalékos lesz. A fennmaradó kockázatot az egyes tagállamok viselik.[18]

IV. Európa stratégiai célkitűzései és az európai kihívás

Nem lehet pontosan megjósolni, hogy milyen változásokat hoz a jövő Európa számára. E bizonytalanság ellenére mégis megfogalmazhatók azok a stratégiai célok, hogy a kontinens tartsa meg komparatív előnyét a kulcsiparágakban, mindezt azonban úgy, hogy közben társadalmi modellje a lehető legkevesebbet sérüljön. Az elmúlt 50 évben jellemzően három centrumterület uralta a világgazdaságot: az USA, Nyugat-Európa és Távol-Kelet (elsősorban Japán). A világgazdasági teljesítmény több mint 50%-át e régiók adják, a világkereskedelem több mint 2/3-a köztük zajlott, a világ legnagyobb transznacionális vállalatai szinte mind e területről indultak hódító útjukra. A világ többi része félperiféria vagy periféria területnek számított, esetleg elzárkózott a világgazdaságtól (pl. KGST). Bár sokan úgy vélik, hogy ma már nem országok versenyeznek, hanem nemzetek felett átnyúló transznacionális vállalatok, de ezek a vállalatok mindig termelnek valahol (erőforrásokat használnak fel, terhelik a környezetet), foglalkoztatnak, adót fizetnek és jólétet biztosítanak. Valójában ma az országok, régiók (regionális integrációk) között a verseny e vállalatok megnyeréséért folyik: kinél telepednek meg a legsikeresebb, legtöbbet adózó, legtöbbet foglalkoztató, "legzöldebb" transznacionális vállalatok? Természetesen a verseny nem csak a "multikról" szól. Az Európai Unióban a kis- és középvállalatok (KKV)

- 99/100 -

foglalkoztatják a munkavállalók közel 2/3-át.[19] Ugyanakkor a technológiai diffúzió révén az országba betelepült transznacionális vállalatok technológiai színvonala, vezetési-szervezési kultúrája, menedzsment elvei, minőségbiztosítási eljárásai jelentősen erősítik és fejlesztik a KKV szektort is. És fordítva is igaz: fejlett, jól működő KKV szektorral rendelkező országot szívesen választanak telephelyül a transznacionális vállalatok is.

A verseny tehát továbbra is országok és regionális integrációk között zajlik. Az 1980-as években Kelet-Ázsia kistigrisei (Dél-Korea, Tajvan, Szingapúr) félperiféria területből fejlett országokká törtek elő, az 1990-es évektől pedig az újonnan iparosodott országok (Brazília, India, Oroszország és Kína) hasítanak, akiket angol nevük kezdőbetűivel szokásos BRIC országokként azonosítani. Nyugaton sokan rettegnek a BRIC-ek gazdasági sikerétől, és attól, hogy leelőzik a hagyományos éllovasokat.

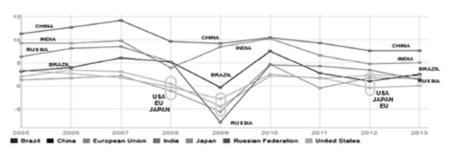

4. ábra: A gazdasági növekedés összehasonlítása, a BRIC országok bevonásával[20]

A növekedési trendek (vö. 4. és 5. ábra) és az a tény, hogy több mint ötven év után 2008 volt az első év, amikor az EU, az USA és Japán világgazdasági súlya 50% alá esett, ezt a félelmet igazolni látszanak. Ugyanakkor, ha a három centrumterülethez hozzáadjuk a többi fejlett országot is (pl. Kanada, Ausztrália, Új-Zéland, Norvégia, Izland, Svájc, Dél-Korea), akkor még bőven 50% felett volt az éllovasok súlya. Továbbá, a növekedés százalékos nagyságát alapvetően meghatározza a kiinduló bázis nagysága is. Abszolút értékben ugyanakkora növekedés százalékban kifejezve kisebb lesz, magasabb kiinduló bázis esetén. Így miközben az USA gazdasága 2013-ban csupán 2,2%-kal nőtt, de ez abszolút értékben (milliárd dollárban kifejezve) nagyobb volt, mint Kína 7,7%-os növekedése. Ugyanígy a francia gazdaság elenyésző, 0,3%-os "bővülése" (lényegében stagnálása) még mindig jóval nagyobb, mint India 5%-os növekedése 2013-ban.

- 100/101 -

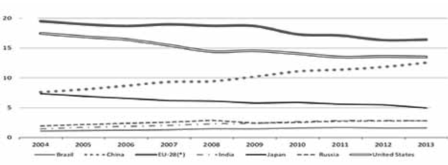

5. ábra: A világkereskedelemből való részesedés (%) összehasonlítása, a BRIC országok bevonásával[21]

David Ricardo óta régi közgazdasági alaptétel, hogy a komparatív előnyök elmélete alapján minden terület olyan ágazat exporttermelésére szakosodik, amiben komparatív előnye van, azaz a többi ágazathoz képest vagy nagyobb a termelékenységi előnye, vagy kisebb a termelékenységi hátránya a világ más területeivel szemben. A világtermelés ezen komparatív előnyökön alapuló szakosodását azonban felborították a transznacionális vállalatok, akik képesek mikroszinten olyan környezetet teremteni, amely az adott gazdaságot általános jellemzőitől eltérően, jelentősen magasabb termelékenységre képes megemelni. Így olyan termék termelését képes az adott országban hatékonyan megszervezni, amire az adott gazdaság saját szintjén (komparatív előnnyel) biztosan nem lett volna képes. Ráadásul a világkereskedelem 1/3-át ma már a multik belső, azaz leányvállalataik közötti kereskedelme teszi ki. Mindezek ellenére az Észak-Dél és a fejlett-fejlődő országok kereskedelmi viszonylatában még mindig megfigyelhető a komparatív előnyökön alapuló szakosodás.[22]

Mármost a kérdés ezek után az, hogy milyen ágazatokban rendelkezik komparatív előnnyel Európa. Centrumrégióként egyértelmű, hogy a komparatív előny a nagyobb termelékenységet és nem a kisebb hátrányt fogja jelenteni. Európa gazdaságának, mint a fejlett országok döntő többségének, a high-tech, azaz a csúcstechnológiai iparágakra kell szakosodnia, mivel ezen termékei lehetnek sikeresek a világgazdasági versenyben. Ezeket az iparágakat nevezzük kulcsiparágaknak. Itt a munkaerő áránál fontosabb a képzettsége, a hatékonysága és a kreativitása. Napjainkban ilyen ágazatnak számít a szolgáltatási szektor jelentős része, az infótechnológia, a nanotechnológia, az elektronikai- és vegyipar, a gépgyártás leginnovatívabb ágai. Gondoljunk csak bele: Európa és Argentína között búzatermelésben, vagy Európa és Vietnám között a cipőgyártásban nincs nagy hatékonyságbeli különbség. Ellenben a telekommunikáció,

- 101/102 -

gépjárműgyártás vagy a pénzügyi szolgáltatás terén már jelentős az öreg kontinens előnye, amit az EU-28 kereskedelmi mérlegeredményei vissza is igazolnak. Ahhoz azonban, hogy Európa a kulcsiparágakban sikeres maradhasson, az előnyt őrizni kell. Ehhez élen kell járni a kutatás-fejlesztésben, azaz hogy az innovációban az európai vállalatok versenyképesek legyenek, valamint a sikeres innovációhoz szükséges a képzett munkaerő, azaz megteremteni és fejlesztni a tudásalapú társadalmat. Ráadásul a tudásalapú társadalom tagjai általában nemcsak innovatívabb munkaerőnek számítanak, hanem tudatosabb, minőség- és környezetorientáltabb fogyasztónak is, ami szintén az európai ipar sikerét szolgálja.

Európa előtt a másik célkitűzés a társadalmi szolidaritáson alapuló európai társadalmi modell fenntartása, ami a jövedelmek jelentős állami redisztribúcióján alapul, és ennek mértéke a GDP 45-55%-át is kiteszi. Ugyanez az érték az USA-ban jelentősen alacsonyabb. Az európaiak az amerikaiakkal szemben kevésbé tolerálják a társadalmi egyenlőtlenségeket,[23] ezért Európa országaiban kísérletet tesznek csökkenteni a társadalmi különbségeket. Európában jelentősebbek a szociális transzferek szerepe, sokat fordítnak a tagállamok az oktatásra és az egészségbiztosításra, de jóval magasabbak az állami kiadások a munkaerőpiaci támogatásra és beavatkozásra is, mint Amerikában. Ezek segítségével a társadalmi mobilizáció sokkal inkább biztosított, mint a világ bármely más részén. Európában valóban a legkisebbek a társadalmi, illetve a városi és a vidéki életszínvonal közötti különbségek.

Az európai modell céljainak megvalósulását tekintve valójában tehát sikeresnek mondható, azonban a rendszer fenntartása jelentős adóterhelésen alapul. Íme, egy összehasonlító diagram még a válság előtt, 2007-ből.

6. ábra: Adóbefizetések GDP aránya néhány országban (2007)[24]

- 102/103 -

A magánszemélyek részéről általában ez az elvonási mérték tolerált a fentebb említett európai gondolkodásmód miatt. Azonban a vállalatok a magasabb adóterheket versenyhátrányként élik meg, emiatt tudnak például az európai cégek amerikai és japán versenytársaiknál kevesebbet fordítani kutatás-fejlesztésre. Ez az ellentét az oka annak a kihívásnak, ami a világgazdasági versenyben történő helytállás és a magas adóterheken alapuló társadalmi modell fenntartása között feszül. Az ellentét feloldására nincsen bevált recept. A termelékenység növelése mindenképpen fontos mind a világgazdasági siker, mind a társadalmi szolidaritás fenntartása szempontjából. A termelékenység növekedésével Európa előnye a felzárkózó országokkal szemben fenntartható, és így megtarthatók az európai társadalmi modell értékei, vívmányai. A termelékenység növeléséhez azonban elengedhetetlen a megfelelő kutatási-fejlesztési tevékenység. Mindazonáltal a K+F-re fordított összegek nagyságát csökkenti az európai redisztribúciós rendszer magas elvonása. S így újra kilyukadunk a kiindulási problémához.

Európának mindenképp rugalmasabb közpolitikára kellene áttérni, ami jobban képes alkalmazkodni a gazdasági-társadalmi kihívásokhoz. Ehhez azonban át kellene gondolni a fennálló egyezményeket és az alkalmazandó felügyeleti (monitoring) rendszert is. Hadd említsek itt egy példát.[25] A demográfiai viszonyok miatt Európa számos országában gondolkodtak azon, hogy a felosztó-kirovó társadalombiztosítási rendszerről áttérnek egy részleges tőkefedezeti rendszerbe.[26] Kimutatható, hogy a felosztó-kirovó rendszer mindaddig fenntartható, amíg a népesség növekedési üteme meghaladja a piaci reálkamat-lábat.[27] Amikor azonban - egy romló demográfiai viszonyokat mutató országban, amilyen Európa legtöbb tagállama - a mai idősek fiatalokhoz viszonyított aránya nagyon magas, akkor a jelenbeli fiatalok jobban járnának, ha átváltanának egy tőkefedezeti társadalombiztosítási rendszerre. Ehhez azonban a kormányzatnak hitelből kellene a mai idősek társadalombiztosítási juttatásait finanszírozni. Ezzel csak az a baj, hogy az Európai Monetáris Unió (EMU) tagországai elkötelezték magukat egy stabilitási és növekedési egyezmény mellett (ezek az ún. maastrichti konvergencia-kritériumok), amelynek egyik kritériuma, hogy a tagállamok költségvetési hiánya nem haladhatja meg GDP-jük 3 százalékát. A maastrichti kritériumok célja közgazdaságilag méltányolható a gazdaság normálműködése és statikus társadalmi viszonyok között, amely biztosítja azt, hogy az uniós országok gazdasága stabil legyen és konvergáljanak egymás felé. A kritériumokhoz való rigorózus ragaszkodás révén azonban a stabilitási és növekedési egyezmény megakadályozhat egy a társadalom és gazdaság

- 103/104 -

számára Pareto-javulást eredményező gazdaságpolitikai lépést, vagyis a szabályozás érzéketlen a társadalom megváltozó viszonyainak kezelésére.

V. Összegzés

Nyugat-Európa vezető szerepet játszott a 19-20. század fordulója körül kibontakozott "első globalizációban", de akkori monopolpozíciói már régen elvesztek. Az 1960-as évekre a gyarmatrendszer is véglegesen összeomlott, ugyanakkor az amerikai és japán versenytársak egyre nagyobb szeleteket hasítottak le a világgazdaságból. Nyugat-Európának, ha versenyben akart maradni, választ kellett adni a kihívásra, s a volt világhatalmak nem is késlekedtek ezzel. Válaszuk az európai integráció volt, s annak az 1970-es évektől bekövetkező elmélyítése. Az európai közös piac, Maastricht, a schengeni megállapodás, a Lisszaboni Szerződés és mindenekfelett a közös valuta és központi bank szupranacionális intézményei szolgálták a kihívásra adott választ. Az intézményi és szabályozási rendszer azonban korántsem tekinthető tökéletesnek és lezártnak. Azt bízvást állíthatjuk, hogy Európa sohasem lesz Amerika. Évszázadok alatt az emberek gondolkodásmódja másként gyökerezett meg a két kontinensen. Az európai gondolkodásmódra, kreativitásra, csapatszellemre és szolidaritásra azonban biztosan nagy szükség lesz a jövőben, talán nagyobb, mint a múltban valaha is volt.

Irodalom

• Alesina, Alberto - Tella, Rafael di - MacCulloch, Robert (2001): Inequality and Happiness: Are Europeans and Americans Different? NBER Working Paper. No. 8198. April. Elérhető: http://www.nber.org/papers/w8198. Letöltés ideje: 2015.01.18.

• Bartha Ádám (2015.01.22): Kilőtte a rakétát az EKB! Vagy mégsem? Elérhető: http://www.tozsdeforum.hu/uzlet-2/gazdasag/kilotte-a-raketat-az-ekb-vagy-megsem/. Letöltés ideje: 2015.02.02.

• Bernanke, Ben (2007): Global Imbalances: Recent Developments and Prospects. Bundesbank Lecture. Sept. 11. Berlin. Elérhető: http://www.federalreserve.gov/newsevents/speech/bernanke20070911a.htm. Letöltés ideje: 2015.01.18.

• Ferraro, Andrea (2005): Fiscal and Monetary Rules for a Currency Union. Working Paper Series. No. 502. ECB, Frankfurt am Main. Elérhető: https://www.ecb.europa.eu/pub/pdf/scpwps/ecbwp502.pdf. Letöltés ideje: 2015.01.18.

• Interview with La Repubblica, 24.06.2010. Elérhető: http://www.ecb.europa.eu/press/key/date/2010/html/sp100624.en.html. Letöltés ideje: 2015. 01.18.

• Grauwe, de - Ji, Yuemei: Panic-driven Austerity in the Eurozone and its Implications, 21.02.2013. Elérhető: http://www.voxeu.org/article/panic-driven-austerity-eurozone-and-its-implications. Letöltés ideje: 2015.01.18.

• Horváth Zoltán (2007): Kézikönyv az Európai Unióról. HVG-ORAC Kiadó, Budapest.

- 104/105 -

• James, Ch. - Smith, C. Jr. (1996): Kereskedelmi bankok. Panem-McGraw-Hill, Budapest. 237-253.

• Keynes, John Maynard (1965): A foglalkoztatás, a kamat és a pénz általános elmélete. Közgazdasági és Jogi Könyvkiadó, Budapest.

• Krugman, Paul - Obstfeld, Maurice (2003): Nemzetközi gazdaságtan. Panem Kiadó, Budapest.

• Krugman, Paul (2008): The Return of Depression Economics and the Crisis of 2008. W.W. Norton, New York. 106-107.

• Neményi Judit - Oblath Gábor (2011): Az alkotmánytervezet államadósság-szabályairól. MTA KTI Blog 2011. április 11. Elérhető: http://blog.mtakti.hu/blog_cikk/?cikk[cikk][keyvalue]=82.

• Orbán Viktor bejelentette az adósságcsökkentést, 2011.06.21. Elérhető: http://www.portfolio.hu/gazdasag/orban_viktor_bejelentette_az_adossagcsokkentest.151286.html. letöltés ideje: 2015.01.18.

• Pete Péter (1996): Bevezetés a monetáris makroökonómiába. Osiris, Budapest.

• Razin, Assaf - Sadka, Efraim (2002): The Stability of Growth Pact as an Impediment to Privatizing Social Security. NBER Working Paper. No. 9278. October. Elérhető: http://www.nber.org/papers/w9278.pdf. Letöltés ideje: 2015.01.18.

• Robertson, Dennis H. (1966): Mr. Keynes and The Rate of Interest. In: Robertson, D. H.: Essays in Monetary Theory. Staples Press, London.

• Solt Katalin (2001): Makroökonómia. Tri-mester, Tatabánya.

• Thoma, Mark (2007): Savings Glut or Money Glut? The Fiscal Times. Economist's View. June 13. Elérhető: http://economistsview.typepad.com/economistsview/2007/06/savings_glut_or.html. Letöltés ideje: 2015.01.18.

• Williamson, Stephen D. (2009): Makroökonómia. Osiris, Budapest. ■

JEGYZETEK

[1] Ennek közgazdasági hátteréről részletesebben ld. Hess - Smith, 1996, 237-253.

[2] Thoma, 2007.

[3] Bernanke, 2007.

[4] Krugman, 2008, 106-107.

[5] Megjegyezhetjük, hogy egyébként a mi országunk sem maradt ki ebből a sorból, emlékeztetnék itt a 2000-es évek elején erőltetett minimálbér-emelésére (első Orbán-kormány), valamint a 2002-ben meghirdetett 100 napos programra (Medgyessy-kormány).

[6] Forrás: EUROSTAT, saját szerkesztés.

[7] Ferraro, 2005.

[8] Krugman, 2008, 108.

[9] Forrás: IMF, saját szerkesztés.

[10] Forrás: Interview with La Repubblica, 24.06.2010. (Elérhető: http://www.ecb.europa.eu/press/key/date/2010/html/sp100624.en.html. Letöltés ideje: 2015.01.18.)

[11] Forrás: Orbán Viktor bejelentette az adócsökkentést, 2011.06.21. (Elérhető: http://www.portfolio.hu/gazdasag/orban_viktor_bejelentette_az_adossagcsokkentest.151286.html. Letöltés ideje: 2015.01.18.)

[12] "[...] lehetséges, hogy miután a kamatláb egy bizonyos szintre süllyedt, a likviditási igény csaknem abszolúttá válik abban az értelemben, hogy majdnem mindenki a kézpénzt részesíti előnyben [...] Ebben az esetben a pénzügyi hatóság elveszítené azt a lehetőséget, hogy hatékonyan irányítsa a kamatlábat." (Keynes, 1965, 230.) A likviditási csapda fogalma ugyanakkor explicite nem szerepel Keynes 1936-os munkájában, az elnevezés négy évvel később munkatársától, Dennis Robertsontól származik. (Robertson, 1966, 34-35.)

[13] Williamson, 2009, 559. A csapdahelyzet jól ismert a hazai közgazdasági tankönyvekből is, ld. pl. Pete, 1996, 67.; Solt, 2001, 170., 197.

[14] Forrás: ECONOMIST INTELLIGENCE UNIT, saját szerkesztés.

[15] Az alábbi gondolatmenet Dedák István közgazdász A válságkezelés válsága. Miért tartunk itt? című előadásán alapul, amely 2013 novemberében hangzott el a PPKE Fejlesztési stratégiák, finanszírozási alternatívák címmel megrendezett konferencián.

[16] Grauwe - Yuemei: Panic-driven Austerity in the Eurozone and its Implications, 21.02.2013. (Elérhető: http://www.voxeu.org/article/panic-driven-austerity-eurozone-and-its-implications. Letöltés ideje: 2015.01.18.)

[17] Hazai vonatkozások, különös tekintettel az új Alaptörvény vonatkozó rendelkezéseire: Neményi - Oblath, 2011.

[18] Forrás: Bartha Ádám: Kilőtte a rakétát az EKB! Vagy mégsem? (Elérhető: http://www.tozsdeforum.hu/uzlet-2/gazdasag/kilotte-a-raketat-az-ekb-vagy-megsem/. Letöltés ideje: 2015.02.02.)

[19] Horváth, 2007, 429.

[20] Forrás: THE WORLD BANK, saját szerkesztés.

[21] Forrás: EUROSTAT, saját szerkesztés.

[22] Krugman - Obstfeld, 2003, 93-95.

[23] Alesina - Tella - MacCulloch, 2001.

[24] Forrás: ALTERNATIVES ECONOMIQUES, saját szerkesztés.

[25] Razin - Sadka, 2002.

[26] Egyes országokban, így Magyarországon be is vezették, igaz később - a második Orbán-kormány idején - tulajdonképpen felszámolták, éppen (ahogy e cikkben a magyar miniszterelnöktől ezt fentebb idéztük) a fiskális szigor nevében.

[27] Williamson, 2009, 287.

Lábjegyzetek:

[1] A szerző PhD hallgató, ELTE Állam- és Jogtudományi Kar.