Vargha Éva[1]: Kincstár a nemzetközi gyakorlatban[1] (GI, 2019/3-4., 319-354. o.)

Kincstári modellek és feladatok

Bevezetés

A nemzetközi gyakorlatban kialakult kincstári modellek és kincstári feladatok - hasonlóságok és eltérések, általánosan megjelenő feladatok - és nemzetközi gyakorlatok bemutatása e tanulmány célja, egyúttal fel kívánja hívni a figyelmet a fejlesztési lehetőségekre is. Kutatásom során éltem a történeti elemzés és a gyakorlati tapasztalatok összegzésének módszereivel. A releváns hazai és nemzetközi szakirodalom, valamint jogszabályi háttérdokumentumok tartalomelemzését végeztem el. Az összehasonlító elemzés alkalmazhatósága korlátozott, hiszen a kincstári rendszerek eltérő közigazgatási rendszerekbe ágyazódnak, eltérő közigazgatási térben jelennek meg.

Kincstár 'címszó' alatt igen sokszínű szervezet- és funkcióhalmaz található az Európai Unió és a világ országaiban. A történelmi hagyományok a legtöbb esetben befolyásolják a közpénzügyi intézményrendszer felépítését, ezzel a kincstári rendszerek felépítését és feladataikat is, mintegy keretet képezve számukra. Maga az államháztartás pénzkezelése (mely a kincstári rendszer egyik legfontosabb feladata) a jogszabályok által határolt komplex pénzügyi tranzakciós folyamatokat testesít meg, mely a magánszektor pénzkezelésétől eltérő, mind céljaiban, mind területében. Általánosságban elmondható, hogy a nemzeti kincstárak a modern pénzügyi igazgatást reprezentálják és meghaladják a hagyományos szerepüket, mint az állam főpénztárosa vagy pénztárgépe. A legfontosabb pénzügyi entitás egy adott országban, adott mennyiségű erőforrással gazdálkodik évente, és adott műveleteinek fontossága is.[2] Általánosságban a Kincstárat olyan rendszerként jellemezhetjük (nemcsak) az EU-ban, mely ténylegesen ellenőrzi és igazgatja a kormányzati pénzügyeket.

- 319/320 -

A változatos kincstár feladatok között megkülönböztetünk hagyományos kincstári funkciókat, úgymint a pénzkezelés - pénzforgalmi műveletek végzése, a kormányzati tranzakciók elszámolása, a közösségi bankszámlá(k) vezetése - a Kincstári Egységes Számla (továbbiakban: KESZ) koncepció, a költségvetés végrehajtása (bevételek beszedése, kiadások teljesítése és elszámolása, bérszámfejtési feladatok) és erről való információ szolgáltatás (ennek keretében pénzügyi információs és számviteli rendszerek működtetése), az adósságkezelés, likviditásmenedzsment, a költségvetés végrehajtásának ellenőrzése - előzetes ellenőrzés (előirányzat vizsgálat: a közpénzek kifizetése megfelelő célra történik-e, fedezet rendelkezésre áll-e), mind a tranzakciók, mind a kötelezettségvállalások ellenőrzése és a költségvetési és adó politikák, illetve előrejelzések készítése.[3]

Az automatizált számviteli rendszerek számos tradicionális kincstári tevékenységet kiváltottak, ilyen például a ki- és befizetésekhez kapcsolódó előzetes ellenőrzések nagy része, melyek a számviteli rendszerekbe épített ellenőrzésekkel gyorsabban, pontosabban elvégezhetőek. Mivel a pénzforgalom többségében valós időben és elektronikusan megy végbe, így ennek oka és következménye is automatizálás szükségessége és kívánalma. Ezzel a tradicionális számvevői tevékenység nagy része is szükségtelenné vált. A tevékenységek változása új feladatokat hívott életre, az integrált pénzügyi menedzsment információs rendszer (IFMIS) és a központi számviteli rendszer működtetése megteremtette az igényét a számviteli ellenőrzésnek és a világos számviteli politikák megfogalmazásának, továbbá a passzív likviditásmenedzsment eszközeiről az aktív eszközökre való átállásnak. A fejlődés hatására megfogalmazhatjuk a modern kincstárak jellemzőjét: a decentralizált felügyelet, a szigorúbb beszámoló és számviteli rendszer, a számviteli standardoknak és a pontos költségvetési-pénzügyi-statisztikai jelentéseknek a felértékelődése, illetve előtérbe helyeződése.[4]

Néhány országban a hagyományos kincstári feladatok mellett egyéb feladatokat is végez a kincstár, úgymint a számviteli irányelvek kidolgozása, a belső ellenőrzésben való részvétel, az adósságkezelési műveletek végrehajtása,

- 320/321 -

a támogatások és társalapok/pénzalapok kezelése, a közbeszerzés irányítása, felügyelete, az állam által vállalt garanciák és egyéb függő kötelezettségekről nyilvántartás vezetése és a költségvetésen kívüli alapok, állami tulajdonú vállalatok és a regionális/helyi önkormányzatok pénzügyi műveleteiről való nyilvántartás vezetése.[5] A hazai és a hasonló történeti jellemzőkkel bíró országok esetében jellemző kincstári feladat az államadósság kezelésében való közreműködés, valamint az állami, a külföldi, az EU és egyéb támogatások, szubvenciók, nemzetközi segélyek kezelése, adminisztrációja, ügyintézése, egyéb pénzalapok kezelése és a hitelesítő hatósági feladatok végzése. Függetlenül attól, hogy az adott kincstári feladatot nem kincstár látja el, hanem a pénzügyminisztérium vagy egy másik hivatal, a feladatot még kincstári feladatnak tekintjük.

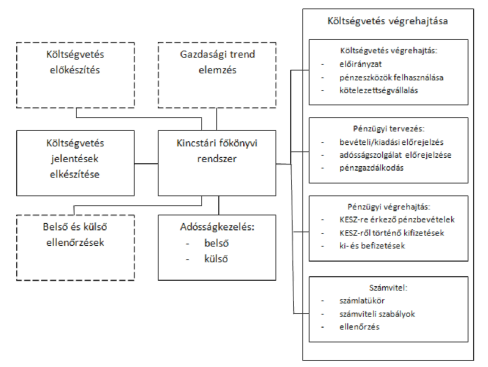

Az ábrán szaggatott vonallal jelezett részek, gyakran más rendszereken belül kerülnek végrehajtásra. Forrás: saját szerkesztés http://www1.worldbank.org/publicsector/pe/befa05/OECDChapter9.pdf alapján

- 321/322 -

1. táblázat: Kincstári feladatok végrehajtó szervek szerint

| Államháztartási/költségvetési funkció | Végrehajtó szervezet | |||

| Pénzügy- minisztérium | Kincstár | Hivatal/ Ügynökség | Szak- minisztérium | |

| Makro-fiskális elemzések, prognózisok | x | |||

| Költségvetés előkészítése | x | x | ||

| Állami beruházások tervezése és kezelése | x | x | ||

| Adósságkezelési stratégia | x | x | x | |

| Adópolitika | x | |||

| Adó- és vámigazgatás | x | x | ||

| Költségvetés végrehajtásának felügyelete | x | x | x | |

| Konszolidált gazdasági/fiskális jelentések | x | x | x | |

| Likviditás előrejelzés és likviditásmenedzsment, KESZ | x | x | ||

| Kockázatkezelés és állami garanciák | x | x | ||

| Bank és pénzügyi szektor szabályozás | x | x | ||

| Pénzgazdálkodás felügyelete, IT rendszerek | x | x | ||

| Számviteli standardok, irányelvek | x | x | x | |

| Pénzforgalmi műveletek, belső ellenőrzés, kötelezettségvállalás- ellenőrzés | x | x | ||

| Belső audit | x | x | x | |

| Közbeszerzési irányelvek | x | x | ||

| Állami vagyon, kötelezettségek és PPPs kezelése | x | x | ||

| Állami tulajdonú vállalatok felügyelete | x | |||

| Nemzetközi pénzügyi kapcsolatok | x | |||

| Kormány-közi fiskális kapcsolatok | x | |||

- 322/323 -

A táblázat adatai a fejlett, közepes-szintű bevételi országok általános gyakorlatát mutatja. Ahol több bejegyzés látható egy sorban az országok közötti eltérő a gyakorlatot, vagy a feladat entitások között megosztást jelzi. Forrás: saját szerkesztés Cangiano műve alapján

1. Kincstári modellek

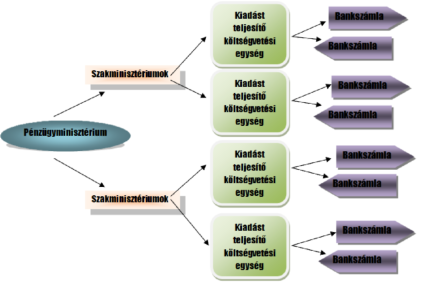

Alapvetően két kincstári modellt különböztetünk meg, a centralizált, központosított és a decentralizált modellt. Az előbbi esetében a kincstári feladatok szinte kivétel nélkül, még a kifizetések és az ellenőrzési feladatok is a pénzügyminisztériumhoz tartoznak. Ilyen igen erőteljes a centralizációt Franciaországban találunk, kevésbé határozott központosítást pedig Spanyolországban. Utóbbi decentralizált modell esetében az üzemeltetéshez kapcsolódó feladatok (tipikusan a pénzforgalmi tevékenység és ellenőrzés) szakminisztériumhoz kerülnek decentralizálásra, míg a központi eljárások és az ellenőrzési-felügyeleti feladatok akár a pénzügyminisztériumnál (pl. Nagy-Britannia) vagy hivataloknál (pl. Írország, skandináv országok) kerülnek elhelyezésre.[6]

E két alapmodellen belül nagymértékű eltérések lehetnek a szabályozási keretektől függően, úgy, mint a jogi és adminisztratív rendszer, az ország és a kormány mérete, a központosítás és a kormányzati döntéshozatal foka és módja, a pénzügyi-számviteli adatok és jelentési rendszerek megbízhatósága a központi és a szakminisztériumi kapacitástól függően. Ugyanakkor a modern információs technológia és KESZ rendszereknek köszönhetően napjainkban a gyakorlatban a központosított és decentralizált rendszerek közötti különbség egyre inkább elhalványodik, hiszen az ellenőrzési és pénzforgalmi feladatok és folyamatok nagy része automatizálásra kerül.[7]

A kincstári típusoknak más megközelítése az országok szerinti jellemzőkkel bíró csoportképzés. Ez alapján megkülönböztetünk (legismertebbek) angol, francia, kontinentális (német, olasz, holland), amerikai, latin-amerikai, távolkeleti és a korábban tervgazdálkodást folytató gazdaságok államkincstári rendszereit.[8]

A kincstári feladatokra különböző szervezeti megoldások léteznek, a gyakorlatban három megoldás alakult ki, egyrészt pénzügyminisztériumi

- 323/324 -

főosztály (Ausztrália, Franciaország, Nagy-Britannia), másrészt a teátrális önálló minisztérium (Brazília, Indonézia, Törökország) és harmadrészt a pénzügyminisztérium karnyúlványaként működő hivatal (Írország, skandináv országok).[9] Mindhárom szervezeti megoldás indokolt lehet, mely nagyrészt függ az ellátandó feladatoktól és az ország államigazgatási berendezkedésétől. A legtöbb ország egyetlen integrált pénzügyminisztériumot működtet, mely magában foglal egy olyan osztályt vagy igazgatóságot, amely a költségvetés végrehajtásával és a pénzkezelésével foglalkozik. Számos ország azonban különbséget tesz a "politika" és a "végrehajtás" között, és a pénzügyminisztériumon belül olyan ügynökségeket vagy hivatalokat hoz létre, amelyekre átruházza az operatív feladatok egy részét (ilyen Mexikó és a Fülöp-szigetek). Néhány országban a kincstár egyértelműen elkülönül a pénzügyminisztériumtól (Törökország), egyes országok pedig a kincstár "márkát" használják a minisztériumokra, melyek szélesebb körű felelősségi körrel rendelkeznek, és közelebb viszi őket egy hagyományos pénzügyminisztériumhoz (Egyesült Államok, Egyesült Királyság, Ausztrália). Maga a szervezeti megoldás nem oly lényeges, mint a feladat; a kincstár minden esetben az államháztartás központi eleme, számos egyéb intézménnyel együttműködve (adóigazgatás, államadósság kezelés, amennyiben nincsenek integrálva) hajtja végre feladatait. Ugyanakkor azt érdemes kiemelni, hogy, ha a szervezeti megoldás elaprózott, szükséges a koordinációs megoldásra kiemelt hangsúlyt fektetni.[10]

A rendszerváltó gazdaságok számára a Világbank a pénzügyminisztérium részeként működő, vagy ahhoz kapcsolt kincstárat ajánl, mivel általában gyenge a költségvetési szervek közötti együttműködés ezekben az országokban. Az kincstárak és a pénzügyminisztériumok szoros együttműködése esszenciális nemcsak ezen országokban, hiszen a költségvetés végrehajtásának a költségvetésben meghatározott prioritásokon kell alapulnia.[11]

- 324/325 -

2. táblázat: Kincstárak központosítása és szervezete

| Ország | Központosított vagy decentralizált modell | Központi szervezet | ||||

| Központosított | Decentralizált | Hibrid/Vegyes | Pénzügy- minisztérium | Hivatal | ||

| Bulgária | x | x | ||||

| Dánia | x | x | ||||

| Észtország | x | x | x | |||

| Franciaország | x | x | ||||

| Finnország | x | x | ||||

| Magyarország | x | x | ||||

| Írország | x | x | ||||

| Hollandia | x | x | ||||

| Lengyelország | x | x | ||||

| Szerbia | x | x | ||||

| Svédország | x | x | ||||

| Nagy- Britannia | x | x | x | |||

Forrás: saját szerkesztés Cangiano műve alapján

A Világbank és a Nemzetközi Valutaalap elkötelezett az egyes országok pénzügyi fejlődésének elősegítésében, ennek érdekében számos útmutatót, kutatást, szakmai anyagot készít, természetesen ebből a kincstár és a köré csoportosuló feladatok sem maradtak ki. Mindkét szervezet eszményi céljai mellett (magas foglalkoztatottság, szegénység csökkentése, gazdasági növekedés stb.) egyben hitelnyújtó szervezetként érdekelt a jobban, átláthatóbban működő állampénzügyi rendszerek kiépítésében. Ezen szervezetek számos munkaanyagot készítettek és készítenek a kincstári feladatok segítésére (ilyen többek között a KESZ koncepció, tervezés és bevezetés, diagnosztikai eszköztár). Bár a munkaanyagok többsége több mint tíz éves, a mai napig a hazai kincstárra vonatkozóan is tartalmaz szükséges, elmaradt feladatot. A kilencvenes években az európai és közép-ázsiai térségben a kincstári rendszerek létrehozásának első referencia országai Kazahsztán, Oroszország, Ukrajna és Magyarország voltak. Ugyan, ezen dokumentumok nem tartalmaznak "pontos recepteket", de az operatív munkához hasznos segítséget, támpontot nyújtanak.

- 325/326 -

2. Kincstári feladatok

2.1. Kincstári Egységes Számla (KESZ)

A jó államháztartási irányítás feladata, hogy biztosítsa az egész kormányzat részére a megfelelő pénzeszközök rendelkezésre állását, melyhez egy fontos eszköz és segítség a kincstári egységes számla. A számla hozzájárul pénzügyi erőforrások hatékony működéséhez és ellenőrzéséhez. A KESZ (TSA - Treasury Single Account) egy olyan egységes bankszámla struktúra és technikai megoldás, mely lehetővé teszi az államháztartás számára a különböző államháztartási egységek közös, együttes pénzkezelését. Egy egységesített kormányzati bankszámla struktúra, ami rendelkezik egy fő vagy törzs (anya) számlával, melyen keresztül történik a kormány valamennyi kifizetése és befizetése, így egy konszolidált, összesített képet nyújt a napvégén a pénzeszközök helyzetéről.[12] A számlákat általában a központi bank vezeti. Nemcsak információszerzési előnye van, hanem az összevont pénzkezelés miatt kisebb a kormányzat finanszírozási igénye. A KESZ létrehozása ma már elengedhetetlen a modern kincstári működéshez, lehetővé teszi a közpénzek központosítását és konszolidált kezelését. Katalizátorként és szabályozóként is működik pénzkezelési reformok és kincstári átalakítások során. A modern kincstári feladatokat ellátó szervezetek a hagyományos kincstári szerepük mellett, modern pénzügyi menedzser funkciót is ellátnak; hatékony tervezés, előrejelzés, finanszírozás és pénzügyi befektetési eljárások alkalmazásával, ahogy az aktív pénzkezelést is.[13] Minél nagyobb és szélesebb körben diszponál a kincstár a közpénzek felett, annál nagyobb takarékossági és finanszírozási lehetőségeket rejt magában. Nem lehet eléggé hangsúlyozni, hogy milyen fontos a KESZ intézményi körének kiszélesítése, hiszen óriási mennyiségű pénz takarítható meg az összevont állami-pénzkezeléssel. Vétek és egyben pazarlás bármilyen állami pénzeszközt KESZ-körön kívül kezelni.

- 326/327 -

2. ábra: Tipikus felépítése a halmozott kormányzati bankszámláknak

Forrás: saját szerkesztés Cangiano műve alapján.

A KESZ elméleti modelljének definíciója Fainboim és Pattanayak (2011) megfogalmazásában: "... bankszámla, vagy kapcsolódó bankszámlák, melyen keresztül a kormányzat minden bevételt és kifizetést folytat, a nap végén átfogó, összesített képet kap a pénzhelyzetről."[14] A KESZ a konszolidációt és a pénzforrások optimális kihasználását lehetővé tevő egységes kormányzati bankszámla struktúra. A tranzakciószintű ellenőrzéstől a teljes cash menedzsmentig terjed a hatóköre. Fainboim és Pattanayak szerint legalább négy kérdést kell kezelni a KESZ rendszer megtervezése során: "(i) a KESZ hatókörét, (ii) a kormányzati bankszámla struktúrát, (iii) a tranzakció feldolgozási és pénzforgalmi szabályokat, (iv) a központi és a kereskedelmi bankok szerepét a KESZ működtetésében, és a banki szolgáltatások nyújtásában."[15]

Amennyiben nem KESZ-szel, hanem halmozott kormányzati bankszámlákkal vezetik az államháztartás pénzügyi rendszerét, részlegesen vagy teljesen hiányzik a pénzeszközök konszolidációja. Ebből következik, hogy a számlákon heverő pénz nem hasznosul, míg a deficites számlák hitelkamatot és további kölcsönfelvételi költségeket termelnek. Ebben az esetben a beszedési hatékonyság alacsony (néhány naptól, akár egy hónapig), a szolgáltatásokkal

- 327/328 -

kapcsolatos elvárásoknak nincs hivatalos előírása, a kormány konszolidált pénzeszközeinek helyzetét nehéz megállapítani, a kiadások folyósítását nem lehet priorizálni és ellenőrizni, a bankközi egyeztetések nehézkesek, valamint az információk inkább támaszkodnak a számvitelre, mint a bankra, mely hosszabb idő alatt dolgoz fel egy-egy gazdasági eseményt. Az automatizálás nehézkesebb ebben a struktúrában, hiszen a bankszámlák rendszere összetettebb (kincstári, központi banki és kereskedelmi banki bankszámlák), különböző számlák kapcsolódnak a különböző kiadásokhoz és bevételekhez.[16]

A halmozott bankszámlastruktúrával szemben a KESZ egyrészt teljes körű, valós idejű információt biztosít a kormányzat pénz készletéről (GFMIS támogatásával - Kormányzati Pénzügyi Vezetői Információs Rendszer), mellyel hatékony pénzgazdálkodást, pontos és megbízható pénzforgalmi előrejelzések készítését, optimalizált kormányzati működési költséget (hitelfelvétel és likviditási tartalék szintjének és költségének minimumon tartását), pénztöbblet hozamának növelését eredményezi. Másrészt lehetőséget ad hatékony beszedési és kifizetési megoldások alkalmazására. Harmadrészt javítja a költségvetés végrehajtásának működési és előirányzat ellenőrzését. Negyedrészt javítja a bankok közötti együttműködés hatékonyságát és pontosságát. Ötödrészt biztosítja a naprakész és teljesebb számviteli jelentések és kimutatások lehetőségét.[17] A KESZ javítja az adósságmenedzsment, a fiskális és monetáris politikai koordinációt, pontosabb pénzügyi és banki adatokat szolgáltat, mellyel javítja a költségvetési információk minőségét.[18]

A KESZ felépítése (Fainboim-Pattanayak, 2011) három módon lehetséges. Központosított módon, a KESZ egy önálló számla alszámlákkal vagy anélkül, melyet általában a központi bank vezet. A rendszer akár központosított hivatalon (például egy központosított kincstárral, helyi egységgel vagy anélkül), akár önálló szakhivatal, költségvetési szerven keresztül irányítható. Általában egy jól fejlett számviteli és Kormányzati Pénzügyi Vezetői Információs Rendszer (GFMIS) működik, mely lehetővé teszi, hogy a források tulajdonosai alszámlákon vagy előirányzatszámlákon keresztül rendelkezzenek, kiváltva a bankszámlákat. Jellemzően valós idejű bruttó fizetési elszámoló rendszer (RTGS) alapú. A második típus - ilyen módon működik Svédországban a KESZ - a felosztott rendszer, mely több különböző független számlából áll (általában kereskedelmi bankoknál tartott, átvezetési számlák). Szakhivatalok, költségvetési szervek végzik

- 328/329 -

a tranzakciókat (kifizetést és bevétel beszedést is), a számlák pozitív és negatív egyenlege a KESZ főszámlán nettó módon megjelenik, amennyiben lehetséges. A pénz (általában a nap végén vagy elején) a jóváhagyott kifizetések teljesítését követően kerül átutalásra a központi bankhoz, aki kezeli a KESZ-t és nap végén nyújt információt a konszolidált pénz helyzetről. A harmadik megoldás a kettő kombinációja, a vegyes struktúra, mely esetében a kettő jellemzői vegyülnek, az erőforrások konszolidációja kiegészül a fizetési számlákkal, mely helyi szervezeti egységek vagy kincstárak részére kerül decentralizálásra. Minden esetben a bankrendszerben lévő egyenlegek a KESZ-re begyűjtésre kerülnek a nap végére.[19]

Célszerű néhány KESZ-szel kapcsolatos irányelvet szem előtt tartani. Az egységes szerkezetre vonatkozó irányelv, mely a "teljes helyettesíthetőséget" jelenti, azaz valamennyi pénzforrás felhasználható legyen valós időben. A kincstár felügyeletének irányelve, mely két részből tevődik össze, egyrészt a kincstár felügyelete alatt történjen az állami pénzkezelés, azaz a kincstár ellenőrzésén és felügyeletén kívül kormányzati szervezet ne vezethessen bankszámlát valamint, hogy a napi működéshez szükséges pénz biztosításra kerüljön (itt fontos a kapcsolat az adósságkezeléssel). A harmadik lényeges irányelv az átfogó pénzügyi fedezet, azaz valamennyi kormányzati egység számlapénz egyenlegének konszolidációja beleértve a költségvetésben szereplő és az azon kívüli forrásokat.[20]

A fentiek alapján a hatékony KESZ jellemzői hat pontban foglalhatóak össze, egyrészt lényeges, a hely, ahol a KESZ vezetésre kerül. A központi banknál érdemes vezetni a KESZ számlát, az itt tartott források kevésbé kitettek a partnerkockázatoknak, szemben a magán és kereskedelmi bankok betétjeihez képest, továbbá nem kell az erkölcsi kockázattal sem szembenézni. A KESZ központi banknál vagy kereskedelmi bankoknál történő vezetésénél mérlegelni szükséges az egyes esetek előnyeit és hátrányait (pl.: Központi banknál előny, hogy nincs ügyfélkockázat, gyakran megkönnyíti a jegybank monetáris politikájának végrehajtását, hátrány lehet, hogy a kamatbevételek a kereskedelmi banktól kaphatóaktól elmaradnak). Általánosságban elmondható, hogy a központi banknál történő KESZ vezetés a gyakori, ritka a kereskedelmi bankoknál történő számlavezetés (pl.: Argentina, Chile).[21] Illetve, egy sajátos megoldás, hogy a KESZ egy állami tulajdonú kereskedelmi banknál kerül vezetésre, ilyen sajátos megoldást alkalmaz Peru.[22]

- 329/330 -

Minél nagyobb volumenű erőforrások kerülnek a KESZ-en központosításra, annál nagyobb hasznot tud generálni. Ezért célszerű minél nagyobb hatókörét biztosítani a KESZ-nek. Fontos kiemelni, hogy semmilyen formában nem jelenti az önállóság elvesztését vagy csorbulását a kiadási döntések szempontjából a KESZ-be történő bevonás. Elengedhetetlen a pénz feletti és a költségvetési autonómia közötti különbségtétel. Nem költséghatékony, hogy költségvetési forrásból gazdálkodó szerv pénzt tartalékoljon, vagy független bevétellel rendelkezzen, az autonómia ilyen foka nem illetheti, illethetné meg a közpénzből gazdálkodó szervezeteket és szerveket. A modern jogszabályoknak lehetővé kell tenniük az erőforrások központi kezelését a szervezetek költségvetési függetlenségének sérelme nélkül. A KESZ hatókörének minimálisan a központi kormányzati egységekre és azok forrásaira ki kell terjednie. A központi és a helyi szerveket is be szükséges vonni, ennek kivitelezése történhet akár egy KESZ számlán (Franciaország esetében egyetlen központosított számlán történik valamennyi központi kormányzati kifizetés - 2010-ben a KESZ-nek 6948 alszámláját kezelte a Francia Nemzeti Bank[23]), akár több elkülönült KESZ számlával (Kína esetében). Célszerű a nem üzleti szolgáltatásokat nyújtó decentralizált egységekre, a független központi kormányzati egységekre is kiterjeszteni, abban az esetben, ha állami feladatot látnak el és a bevételük teljes egészében vagy nagyrészt állami forrás. A decentralizált üzleti vállalkozásokra, állami vállalatokra akkor érdemes a KESZ-t kiterjeszteni, ha a költségvetésük egy jelentős része állami forrás és/vagy fontos állami feladatot látnak el. Ez a kérdéskör sokszor túldimenzionált, de ennyire egyszerűen kellene vizsgálni (sokszor ez jelentős érdeket sért). Mind a decentralizált, mind az állami vállalatokat természetük, tevékenységük (kormányzati vagy kereskedelmi) alapján kell megítélni[24], semmint jogi státuszuk alapján. Ezek alapján kell eldönteni, hogy a KESZ alá tartozik-e vagy sem. Általában a KESZ nem tartalmazza ezen állami és közüzemi vállalatok számláit. Az olyan állami, nem pénzügyi vállalkozások, melyek például nem kereskedelem orientáltak, azaz nem értékesítenek sem terméket, sem szolgáltatást a piacon és a kormányzati irányelveket követik, továbbá nagy arányban függnek a költségvetési bevételeiktől, ezen vállalkozások csak nevükben azok, de a gyakorlatban költségvetési szervek. Így a kormányzat részeként kell tekinteni rájuk. Az önkormányzatok, főként a nagy költségvetésű önkormányzatok bevonását inkább ösztönözni kell, semmit erőltetni, mivel az autonómiájuk

- 330/331 -

magasabb fokú. A vita szinte folyamatos, hogy az önkormányzatok kifizetéseit kell-e centralizálni az egységes rendszerbe. A szövetségi országokban a helyi önkormányzatok különféle hatásköröket vállalnak fel és/vagy át, beleértve az erőforrásokkal való saját gazdálkodást, a központosítást gyakorlatilag kivitelezhetetlenné téve. Az ellenérvek mellett viszont óriási mennyiségű pénz (általában a központi kormányzati kifizetések közel felét teszi ki a helyi önkormányzati kiadások nagysága) aprózódik el a központosítás hiánya végett. A társadalombiztosítási forrásokat abban az esetben célszerű KESZ-en kezelni, ha az felosztó-kirovó rendszerben működik. A bevont szervezetek esetében a pénzforrásaikat be kell építeni a KESZ-be, mind a központi költségvetési, mind az azon kívüli forrásokat, függetlenül a bevételi forrástól. A központi költségvetés esetében az állami támogatásból finanszírozott beruházások gyakran kimaradnak a KESZ körből. Törekedni kell a legszélesebb körű, a maximális összegű pénzforrások összegyűjtésére, összevont kezelésére, hiszen ezzel csökkenthető a kincstárnál felmerülő tényleges és alternatív költsége a kormányzati pénzkezelésnek.[25]

A harmadik szubsztrátum a KESZ koncentrációja, azaz a kormányzati szervek ne tartsanak fenn a KESZ-en kívüli bankszámlákat, továbbá, hogy a kincstár részére biztosított legyen a jogosultság a bankszámlák nyitására, zárására a kincstáron belül. Ez a funkció biztosítja, hogy a kincstár a kormányzat valamennyi rendelkezésre álló forrását be tudja gyűjteni minden nap végén. Sok esetben ez nem valósul meg teljes körűen, ilyen példa, hogy a kormányzat egyes szerveinek, úgymint minisztériumok vagy különálló hivatalok saját bevételeit nem tartalmazza a KESZ (pl. Kolumbia).[26]

A negyedik lényeges hatékonyságot befolyásoló faktor a források helyettesíthetőségének biztosítása. Annak érdekében, hogy a kincstár a pénzforgalmat a pénzügyi alapelvekkel összhangban végezze, az erőforrások helyettesíthetőségét engedélyezni kell. Az elszámolási számlákat arra tervezték, hogy biztosítsa a KESZ források helyettesíthetőségét a kincstár részére, függetlenül azok költségvetési rendeltetésétől vagy előirányzatától. A legfontosabb feladata ezen számláknak, hogy a kedvezményezettjei részére biztosítsák a források rendelkezésre állását és hozzáférhetőségét, anélkül, hogy azokat elkülönített bankszámlákon kellene vezetni. Az erőforrások helyettesíthetősége az ideális KESZ modellben, azt jelenti, hogy a kincstár részére korlátlan szabadság kerül biztosításra a pénzeszközök rendelkezése

- 331/332 -

felett, melyekre számlatulajdonosok éppen nem tartanak igényt. A hozzáférés sok esetben korlátozott a kincstár részére, ennek oka lehet például korábbi megállapodás vagy szabályozás.

Ötödik fontos tényező a határidőben történő ki- és befizetési műveletek időbelisége. A kormányzati forrásokat közvetlenül a beszedést követően a KESZ-re kell vezetni, a kiadásokat pedig csak akkor teljesíteni, amikor azok indokoltak.

Aktuális információ szolgáltatás a hatodik hatékonysági tényező. A kormányzati aggregát pénz helyzetről a tervezéshez és a napi működéshez minimum naponta - de a valós idő preferáltabb - az információnak rendelkezésre kell állnia és elérhetőnek kell lennie.[27]

A KESZ felállításakor és átvizsgálásakor mindig a pénz konszolidációnak kell a középpontban állnia. Négy fontos feladat kapcsolódik a konszolidációhoz, egyrészt a KESZ hatókörét a szakpolitikai dokumentumokban meg kell határozni. Másodszor ki kell dolgozni a stratégiát, ahol előbb a potenciálisan kockázatos, jelentős egyenlegű számlákat kell bevonni, majd a költségvetési forrást felhasználó szervek kereskedelmi banki számláit, ezt követően a költségvetésen kívüli alapokat, majd a támogatott beruházásokat. Harmadik fontos feladat a költségvetési forrást felhasználó szervezet és a pénz fizikai helyének elkülönítése, melyhez szükséges a számviteli rendszer olyan irányú fejlesztése, mely világosan és pontosan azonosítja valamennyi egység pénz egyenlegét, továbbá a Kormányzati Pénzügyi Vezetői Információs Rendszerben - GFMIS-ben egy olyan funkció kidolgozása, mely a megfelelő főkönyvi számlákhoz a megfelelő hitelkereteket teszi azonosíthatóvá, valamint a jogi felhatalmazás megteremtése a pénzbeszedésre - ami sértheti a helyi/regionális költségvetési szervek költségvetési autonómiáját. Negyedik fontos feladat, hogy a költségvetési forrást felhasználó szervezetek biztosítása arról, hogy a megfelelő összegű pénz szükség esetén rendelkezésükre áll. Ehhez fejlett pénz előrejelzési és üzemeltetési képesség kidolgozása szükséges, hogy a rendszer valamennyi szervezet pénzigényének megfeleljen.[28]

A fejlett KESZ rendszer jellemzői: működik a bankközi elszámolás, a klíring rendszer, a központi banknál a nagy értékű tranzakciók valós idejű bruttó fizetési elszámoló rendszere (RTGS), melyhez a nagyobb kereskedelmi bankok és a kincstár is csatlakozik, kialakításra kerül a kis összegű kifizetések elszámolási rendszere, működik és a bankokhoz kapcsolódik az elektronikus

- 332/333 -

tranzakció feldolgozás és fizetési rendszer (pl. Kormányzati Pénzügyi Vezetői Információs Rendszer). Kialakításra kerül a kincstári főkönyvi rendszer, ahol a KESZ pénzforgalma nyomon követhető. A kincstár és a bankok között keret megállapodás kerül aláírása, melyben rögzítésre kerülnek az egységesített és átlátható szolgáltatási díjak, a késedelmi díjak és az alulteljesítés büntetési díja, a számlák és egyenlegek nyomon követhetősége. A kincstárnak nemcsak a bankokkal, de a központi bankkal is szükséges az egyetértési megállapodás megkötése.[29]

A tranzakció-feldolgozási megállapodások és a kapcsolódó pénzforgalom megvalósítása három módon történhet, egyrészt központosított tranzakció feldolgozási rendszerben, ahol a kincstárban (vagy egy másik központosított egységben) koncentrálódik a tranzakciók feldolgozása és a KESZ működtetése. Ebben az esetben a kincstár (akár helyi egységekkel) nyújt pénzforgalmi szolgáltatásokat a költségvetési forrást felhasználó szervezetek részére, valamint kizárólagos hatáskörrel rendelkezik a KESZ működtetésére, beleértve a helyi szintű tranzakciós számlákat is. A költségvetési forrást felhasználó szervezet a központi egységhez nyújtja be a kifizetési kérelmét. Ilyen tranzakció feldolgozási rendszer működik a központosított bankszámla rendszerben például Brazíliában és Franciaországban és felosztott bankszámlastruktúrában az Egyesült Királyságban (ez a felosztott rendszer elszámoló számlákkal működik, ahol bár a kifizetések központi jóváhagyása nem lehetséges, egy központi megállapodás alapján végzik a tranzakciókat a költségvetési forrást felhasználó szervezetek).[30] Másrészt történhet decentralizált tranzakció feldolgozási rendszerben, ahol valamennyi költségvetési forrást felhasználó szervezet feldolgozza a saját tranzakcióit és közvetlenül diszponál a bankszámla felett a KESZ rendszer alatt. Szükség esetén a pénz kifizetési felsőhatár érvényesíthető az alszámlákon, főkönyvi számlákon vagy főkönyvi számlákon a KESZ-en belül, melynek végrehajtása az Integrált Pénzügyi Információs Rendszerrel egyszerűbb. Ebben az esetben is nettósításra kerülnek a különböző számlák egyenlegei a KESZ főszámlára, a legmagasabb szintű számlára a hierarchiában. A központosított pénzkezelési modell párosulhat akár a központosított (mint India, ahol egyetlen a központi banknál vezetett bankszámla egészül ki az önálló szakminisztériumok alszámláival, a tranzakciók rögzítése és ellenőrzése végett) akár felosztott bankszámla struktúrával (mint Svédország, ahol valamennyi decentralizált költségvetési szervezetnek van egy vagy több tranzakciós

- 333/334 -

számlája egy vagy több banknál). Hatékony és megbízható kommunikációs hálózatra és a bankközi klíring/elszámoló rendszerre van szükség ahhoz, hogy a KESZ rendszer megfelelően működhessen mindkét rendszerben. A harmadik megoldás a hibrid rendszer, melyet számos ország tart fenn, ebben az esetben a fő, illetve nagyobb összegű bevételek és kiadások közvetlenül a KESZ-re áramlanak, de a kisebb ügyletek teljes egészében a kereskedelmi banki rendszerben teljesülnek.[31]

3. táblázat: Fizetés feldolgozási lehetőségek

| Feladatért felelős | A központi bank felelős a banki tevékenységért | Kereskedelmi bankok felelősek a banki tevékenységért |

| Kincstár felelős a fizetések feldolgozásáért | Az országok nagy része vagy ide, vagy a jobb alsó cellába tartozik (Franciaország, Oroszország) | |

| Költségvetési szervek felelősek a fizetések feldolgozásáért | Dél-Afrika országok többsége | Az országok nagy része vagy ide, vagy a bal felső cellába tartozik (Egyesült Királyság, Ausztrália) |

Forrás: saját szerkesztés https://www.imf.org/external/pubs/ft/tnm/2012/tnm1202.pdf (2018. 09. 09.) alapján.

Több ország vegyes rendszert alkalmaz (Kína, India, USA). A kifizetések központosítása gyakoribb a kisebb és kevésbé fejlett államok esetében, gyakran a reformfolyamatok részeként.

A banki szektor infrastruktúrája miatt, a kereskedelmi bankok gyakran hatékonyabban képesek beszedni a bevételeket, mint például adóhivatalok. Ezért az adóhivatalok a hangsúlyt az adófizetők nyomon követésére, adóbehajtásra, valamint fizetések figyelemmel kísérlésére és az eredményekről való beszámolásra összpontosíthatják. A kereskedelmi bankok által beszedett bevételek esetén, meg kell határozni a verseny elősegítését célzó eszközöket, valamint biztosítani kell a beszedett bevételek gyors átutalását a kormányzati számlákra. A csúsztatott banki rendszer, mely lehetővé teszi a bankok részére, hogy néhány napig rendelkezzenek a beszedett bevételek felett, nem kívánatos. Szigorú szabályokat kell létrehozni az azonnali átutalások biztosítására.[32]

- 334/335 -

A meglévő bankszámlák teljes körű nyilvántartása kulcsfontosságú, már a KESZ bevezetése előtti szükséges előfeltétel, hogy a kormány részletes információkkal rendelkezzen a különféle hivatalok és azok szervei által megnyitott és fenntartott bankszámlákról. Egyes országokban ismeretlen számú bankszámlával rendelkeznek a szakminisztériumok és azok hivatalai, melyek sokszor a kincstár ellenőrzésén is kívül esnek. Az ismeretlen és a rejtett bankszámlák különösen nagy veszélyt jelentenek a KESZ koncepció általános céljaira és annak előnyeire. Ennek elkerülése végett részletes felmérést érdemes készíteni valamennyi költségvetési forrást használó szervezet bevonásával, ahol beszámolnak a számláik számáról, típusairól, egyenlegéről, valamint vezetésük okairól.[33]

Egyes országok KESZ felépítésének megtervezésénél és átvizsgálásakor figyelembe kell venni a közigazgatási intézményrendszer fejlettségét, a pénzügyi gazdálkodási rendszer és a bankrendszer fejlettségi szintjét, beleértve az alkalmazott technológiát és a bankközi elszámoló- és klíring rendszert. A KESZ-en történő konszolidált pénzgazdálkodás nem tévesztendő össze a számviteli ellenőrzés felelősségi körébe tartozó és a bevételek és kifizetések, a tranzakciók feldolgozásához kapcsolódó kérdéskörökkel.[34] Mindhárom esetében beszélhetünk központosított és felosztott vagy decentralizált struktúráról, azonban egyik nem determinálja a másikat.

4. táblázat: KESZ felépítési és tranzakciók feldolgozási lehetősége

| KESZ felépítése | Tranzakció feldolgozási rendszer | |

| Központosított | Felosztott | |

| Központosított | Franciaország, Brazília | India |

| Felosztott | Egyesült Királyság | Svédország |

Forrás: saját szerkesztés Cangiano műve alapján

2.2. Az államháztartás pénzügyi információs rendszere (IFMIS)

Sok meghatározás áll rendelkezésre a szakirodalomban az integrált pénzügyi menedzsment információs rendszerre (IFMIS), és az általában mindegyikben közös, hogy komplex számítógépes információs rendszer értünk alatta, mely tartalmaz államháztartási pénzügyi és számviteli mechanizmusokat, valamint tartalmazza az alrendszereket és eljárásokat.[35]

- 335/336 -

A kincstár kiemelt feladata, hogy figyelemmel kísérje a pénzforgalmat annak érdekében, hogy a kormány a kötelezettségvállalásokat időben teljesíteni tudja. Amennyiben ez nem valósul meg, a kormány arra kényszerülhet, hogy késleltesse a kifizetéseket és lejárt tartozásokat halmozzon fel. Hangsúlyozni kell, hogy a rendelkezésre álló pénz hiánya miatt a tervezett kiadások csökkentése a pénzforgalom racionalizálása, nem pedig pénzgazdálkodás. A pénzforgalom racionalizálása számos problémát vet fel (aláássa a költségvetési prioritásokat, zavart kelt a minisztériumok programjában, késedelmes kifizetések a beszállítóknak, nagyobb jövőbeli beszerzési költségek, korrupciós lehetőségek). Hatékony pénzgazdálkodás elkerülhető a pénzforgalom racionalizálása[36], melyhez a leghatékonyabb eszköz egy IFMIS.

Az integrált rendszerek előnyei ellenére, a legtöbb országban nemhogy az IFMIS, de még az elszigetelt rendszerek is hiányoznak. Jó példa, hogy a likviditási/cash flow tervek általában Microsoft Excel táblázatban készülnek, néhány ország fejlesztett ki olyan fizetési rendszert, mely illeszkedik az IFMIS-hez. Az államháztartás pénzügyi információ rendszere a kulcs eszköz az egységesített közpénzügyi igazgatás egy magasabb fokának. Az integrált pénzügyi menedzsment információs rendszer célja az államháztartás részére biztosítani a szükséges információkat a tervezéshez, végrehajtáshoz és ellenőrzéshez.[37] Egy információs rendszer, melyet az államháztartás használ a pénzügyi igazgatás kulcsfontosságú szempontjainak automatizálására és számítógépes támogatására, úgymint a költségvetés, a kincstári funkciók, a számvitel és az adósságkezelés. Egy sikeresen bevezetett vagy fejlesztett IFMIS-sel az államháztartás képes pontos, releváns és megbízható információkat generálni, mindemellett a költségvetési fegyelem, hatékony erőforrás allokáció, működési hatékonyság és a költségvetési átláthatóság elérésében elősegítésében is közreműködik.[38]

2.3. Államháztartás teljesítését, a pénzgazdálkodás hatékonyságát mérő mutatók

Az államháztartás teljesítőképességének mérését szolgáló hatékony mennyiségi és eredményszemléletű indikátorok megfelelő képet és összehasonlítást adhatnak

- 336/337 -

az egyes kincstári rendszerekről. Az államháztartás pénzgazdálkodásának mérésre több mutatót is kidolgoztak, mely a KESZ lefedettségi szintjét, működési költségeket, az erőforrások központosításával elérhető pénzügyi haszon vagy a megnövelt likviditás előnyeinek mérésére szolgálnak. Az egyik legfontosabb mutató arra vonatkozik, hogy a kincstárnak kerülnie kell a pénzügyi késedelmek halmozását és a magas használatlan egyenlegeket. Fejlődő országok esetében ez a mutató feltárja, hogy a pénzkezelés milyen közel van az optimális szinthez. Az eredményességi mutatók az intézményi kapacitásra vonatkoznak, valamint a KESZ végrehajtási folyamataira, majd a kincstári rendszer fejlettségének referenciaértékévé váltak.[39]

Maga a kincstár, a kincstári rendszerek is gyengén kutatott területek, a nemzeti kincstári mutatók pedig még inkább. A nemzeti kincstárak értékelésének két fő területre kell koncentrálnia, egyrészt a pénzügyi, másrészt az intézményi hatékonyságra. Az előbbi az állami források kezelésére (azaz pénzkezelés), az utóbbi az intézményi források feltárására vonatkozik, azaz rendelkezik-e a megfelelő humán, technológiai, infrastrukturális erőforrásokkal, belső folyamatokkal a funkciója ellátásához.[40] Ezen mutatók egyrészt a vállalati szektorból kölcsönzött mutatók, másrészt a PEFA (Public Expenditure and Financial Accountability, módszertan az állami pénzgazdálkodás teljesítményének értékelésére[41]) által készített mutatók, valamint az OBI (Open Budget Index) mutatók és a Marco Varea és Adriana Arosteguiberry[42] által készített, javasolt mutatók.[43]

A vállalati szektorból kölcsönzött mutatók általánosságban véve alkalmatlanok a kincstár sajátos működésének, hatékonyságának mérésére, azonban a sajátos mutatók kiegészítéseként figyelembe vehetőek.

A 28 PEFA mutató lehetőséget biztosít a fejlődés értékelésére a korábbi évek értékeinek összehasonlításával, illetve a kincstár pozícióját reprezentálja az elért pontszámok átlaga, az egyes dimenziókban vagy minimum követelményeknél

- 337/338 -

elért pontszámok alapján. Inkább alkalmas egy-egy ország saját fejlődésének értékelésére, semmit az egyes országok összehasonlítására. A kincstárak részére leginkább a Pl-4 (kiadási hátralékok állománya), Pl-15 (adóbevétel beszedési hatékonyság), Pl-16 (kiadások teljesítésére felhasználható források előreláthatósága), Pl-17 (pénzeszközök, adósságállomány és garanciák nyilvántartása és kezelése), Pl-20 (nem bérjellegű kiadások feletti belső ellenőrzési hatékonyság) mutatók alkalmasak a hatékonyság mérésre.

A költségvetés átláthatóságát mérő mutató az OBI, melyet az International Budget Partnership nevű nemzetközi szervezet dolgozott ki, amely olyan felmérés, melyben számos ország értékelésre kerül, a legutóbbi felmérésben több mint száz ország került be. Az OBI felmérése öt szakaszból áll: 1. szakasz: a költségvetési dokumentumok elérhetősége, 2. szakasz: költségvetési végrehajtási javaslat, 3. szakasz: költségvetési folyamat, 4. szakasz: a törvényhozás erőssége, 5. szakasz: polgárok, közvélemény bevonása a költségvetési folyamatba.[44] Az http://survey.internationalbudget.org/#profile/HU oldalon Magyarország is megtekinthető, látható, jelenleg az 57. helyet foglaljuk el a 2017-es felmérésben, rosszabbat, mint a 2015-ös évben... részletes adatoknál látható, hogy számos dokumentum elérhetőség és részletezettsége nem teljesíti a nemzetközi igényeket/elvárásokat.[45]

A kincstári rendszereket alapjaiban meghatározza a KESZ lefedettsége, azaz, hogy mely intézményekre terjed ki hatóköre, melynek mérésére az intézményi területre vonatkozó indikátorok adnak lehetőséget. Elengedhetetlen előfeltétele a megfelelő összehasonlításnak a pontosan meghatározott KESZ hatókör, más szóval mely bevételek és kiadások, pénzügyi eszközök és források tartoznak a nemzeti kincstár kizárólagos felelősségi körébe. Amennyiben ezek meghatározásra kerültek, meg kell határozzuk, hogy a KESZ hatóköre meddig terjed ki. A hatókör általában a központi kormányzati intézményeket fedi le, bár ez országonként igen eltérő lehet, például nem minden állami intézményt tartalmaz minden országban. Nem szokatlan, hogy a jogalkotói hatáskörrel bíró intézmények, mint a bíróságok a KESZ hatókörén kívül esnek. Sok esetben az autonóm és a decentralizált intézményei a kormánynak, állami vállalatok, helyi önkormányzatok és a társadalombiztosítás hivatalai is kimaradnak a hatóköréből. Az egységes összehasonlítás egyik legnagyobb nehézsége ezen intézményi hatókör eltérés miatt van.[46]

- 338/339 -

5. táblázat: A KESZ intézményi hatályának kiterjeszthetősége

| Központi kormányzat (állami intézmények) | Központi kormányzat egyéb intézményei (autonóm és decentralizált szervei) | |

| (A) | (B) | (C) |

| Miniszterelnökség | Jogalkotó hatóság | Társadalombiztosítás |

| Minisztériumok | Igazságszolgáltatás | Nemzeti kórházak |

| Közigazgatási minisztérium (ügyészség, főügyész) | Választási bizottság | Decentralizált intézmények/ hivatalok (különböző minisztériumhoz tartozóak) |

| Számvevőszék | Bíróságok | Állami egyetemek |

| Közszolgálati törvényszék | nemzeti tanácsok | Állami alapok |

| Ombudsmani hivatalok | Helyi szervekre való átruházás (állam, főosztály, tartomány, önkormányzat) | |

| Külső források | ||

Forrás: saját szerkesztés Pimenta és Pessoa művének 32. oldala alapján

A KESZ bevétel beszedésének értékeléséhez szükséges, hogy a KESZ rendelkezzen a beszedésének és ellenőrzésének jogával az intézmények erőforrásai felett, amelyek a központi kormányzattól meghatározó módon függenek (KESZ bevezetése esetén célszerű első körben az A és a B oszlopban felsorolt intézmények, majd fokozatosan a C oszlopban felsorolt intézmények KESZ alá vonása). Az A és a B oszlop között azért érdemes különbséget tenni, mivel a nemzetközi gyakorlat alapján a B oszlopban szereplő jogalkotási hatáskörrel bíró intézmények és a bíróságok sok esetben kívül esnek a KESZ hatókörén. Négy indikátort érdemes megemlíteni, mely a KESZ kiterjedésére, hatékonyságára, gazdaságosságára és az információs technológia alkalmazására és a bevételek beszedésére szolgálnak. Ilyen a kincstár által beszedett bevételek viszonyítása a teljes jóváhagyott költségvetéshez (mely tartalmazza az állami vállalatok bevételeit is) százalékban kifejezve, a bevételek átutalás átfutási ideje, napokban kifejezve a beszedő bank, vagy adóhivataltól a KESZ-re érkezéséig, a kincstár (monetáris egység) által a bankok részére fizetett bevétel beszedési díj és az elektronikus bevétel beszedési hányad, százalékban kifejezve.[47]

A vagyon és követeléskezelés során mind nagyobb felelősség hárul a kincstárra, mivel a kincstár hagyományos, pusztán kifizetői státusza ma már idejétmúlt. A kiadás indikátoroknak sok mindent kell tükröznie, többek között a kincstár hatékonyságát a központi kormányzati kifizetésektől, az összevont

- 339/340 -

intézményi erőforrások kezeléséig, tulajdonjog fenntartás - és az ezekhez való képesség megőrzése, mindemellett decentralizáció és a vezetői autonómia egy szintjének garantálásával. Erre a következő öt mutató megfelelő lehetőséget biztosít. Ilyen a pénzügyi tervre vonatkozó kifizetési hatékonyság, mely esetben az összes kiadás kerül a tervezett kiadásokhoz viszonyításra (havi alapon százalékban, majd a haviból egy éves átlag számolható). A KESZ hatékonyság, ahol a KESZ-en történő összes havi állami kifizetés kerül az összes havi központi kormányzati kifizetéshez (más számlákon keresztül) viszonyításra, százalékban kifejezve. A kifizetésekhez szükséges idő (a KESZ-nek a kifizetések végső kedvezményezettjéhez történő elérkezés ideje napokban), az eljárási díjak (a kifizetésekhez kapcsolódó monetáris egységek részére fizetett tranzakciós díjak) és az elektronikus média használatának költsége (az elektronikusan teljesített kifizetések aránya, a teljes összeg százalékában)[48].

A KESZ egyenlegének átlagos jövedelmezőséget - más szóval, a pénzügyi befektetések után kapott kamatot - számszerűsíteni kell. Viszonyítási alapként a jegybanki alapkamat alkalmazható, a jövedelmezőség az egyes országok pénzügyi piaci viszonyaitól függ. A jövedelmezőség mérésének egyéb lehetősége, hogy az éves folyó kötelezettségek állományát a teljes kifizetésekhez viszonyítjuk a referencia-időszakban, százalékban kifejezve. Amennyiben az év vége jelentős kiadási kintlévőséggel zárul, maga az egyenleg is megfelelő indikátor, ebben az esetben szükséges a hátralékok csökkentése és azok fokozatos megszüntetésére vonatkozó stratégia meghatározása.[49]

6. táblázat: A kincstári menedzsment indikátorokhoz és azok alkalmazási előírásai (Marco Varea és Adriana Arosteguiberry által készített, javasolt mutatók)

| Mutató | Referencia érték | Rövid-távú cselekvési terv/intézkedés |

| Havi tényleges összes kiadás a tervezett kiadásokhoz való viszonyítása (százalékban) | A cél, hogy az 5 százalékot ne haladja a tervezett és a teljesített kiadások közötti eltérés, valamint, hogy az eltérések se halmozódjanak fel. | · Ha az eltérés 5 százalék feletti pozitív irányba, akkor szükséges a KESZ egyenleget befektetni. · Ha az eltérés negatív irányban 5 százalékot meghaladó, akkor a legalacsonyabb költség mellett kell finanszírozni a hiányt. · Biztosítani kell, hogy az eltérés ne halmozódjon fel hónapról-hónapra, a hátralékok felhalmozásának elkerülése végett. |

- 340/341 -

| A KESZ-en fogadott bevételek, valamennyi központi kormányzati bevételhez viszonyítva (százalékban) | Törekedni kell, hogy a KESZ-en keresztül folyjon be valamennyi állami bevétel. | · A kifizetési mutatókkal összevetve a likviditási tartalék mérésére szolgál (a százalékok közötti különbség). · Ha a kifizetési százalék magasabb, a növelésére szolgáló stratégiát célszerű meghatározni, azonosítva a nem KESZ-en keresztül befolyó intézményi bevételeket. · Ha a bevételek és a kifizetések százaléka egyező, nem szükséges intézkedés, de az egyenlőtlenségek megelőzése érdekében szükséges a monitoring rendszer. |

| A kincstárhoz elektronikus úton befolyt bevételek aránya az összes bevételhez viszonyítva havonta (százalékban) | A cél, hogy 100 százaléka a bevételeknek elektronikus úton érkezzen. | · Fokozatosan minimalizálni és megszüntetni a manuális befizetési mechanizmusokat (csekk és pénz). · A kifizetési mutatókkal összevetve a likviditási tartalék mérésére (a százalékok közötti különbség) · Ha a százalék alacsonyabb, irányvonalat érdemes meghatározni, és azt követően, egy stratégiát annak növelésére (pl. szállítókkal történő megállapodás és a szükséges technológiáról intézkedni). |

| Az átutaláshoz szükséges idő, az átutalás elindításától a KESZ számlára érkezéséig eltelt napokban | A cél, hogy valamennyi utalás még aznap teljesüljön. | · Az aznapi teljesítésről szóló tárgyalások a bevételt beszedő bankokkal. · Meglévő bankközi átutalási módok alkalmazása. · Az integrált pénzügyi vezetői információs rendszer (IFMIS) fejlesztése, hogy lehetővé tegye az aznapi fizetést. |

| A KESZ-en keresztül végrehajtott központi kormányzati kifizetések az összes központi kormányzati kifizetésekhez viszonyítva százalékban | A cél, hogy valamennyi kifizetés a KESZ-en keresztül történjen. | · A bevételi mutatókkal összevetve a likviditási tartalék mérésére (a százalékok közötti különbség) · A bevétel és a kifizetés százalékos egyezősége esetén, intézkedések nem szükségesek. |

| A kincstár által teljesített elektronikus kifizetések aránya az összes kincstár által teljesített kifizetéshez képest, havonta (százalékban) | A cél, hogy valamennyi kifizetés elektronikusan történjen a KESZ-en keresztül. | · A bevételi mutatókkal összevetve a likviditási tartalék mérésére (a százalékok közötti különbség) · Ha a százalék alacsonyabb, stratégiát meghatározni annak növelésére. |

- 341/342 -

| A kifizetésekhez szükséges idő a kincstártól való indítástól a kedvezményezetthez való megérkezéshez (napokban) | A cél, hogy valamennyi utalás még aznap teljesüljön. | · Az aznapi teljesítésről szóló tárgyalások a kifizetést teljesítő bankokkal. · Meglévő bankközi átutalási módok alkalmazása. · Az integrált pénzügyi vezetői információs rendszer (IFMIS) fejlesztése, hogy lehetővé tegye az aznapi fizetést. |

| A KESZ körbe tartozó központi kormányzati intézmények, valamennyi központi kormányzati intézményhez viszonyítva százalékban kifejezve. | A cél a 100%, hogy valamennyi központi költségvetési szerv a KESZ-en keresztül bonyolítsa a pénzforgalmát. | · Meg kell határozni a stratégiát, hogy mely intézményeket és erőforrásokat kell, hogy kezelje a KESZ. · Meg kell határozni a stratégiát és az intézkedési tervet, hogy fokozatosan bevonásra kerüljenek további intézmények és az előrehaladást folyamatosan figyelemmel kell kísérni. |

| A KESZ pénz befektetések pénzügyi eredménye a piaci kamatokhoz viszonyítva (ez lehet a kamatkülönbségek összege, vagy a befektetések összegéhez viszonyított névleges bevétel százalékban) | A cél, hogy a díjazás a jegybanki alapkamattal egyező legyen. | · A biztonság, likviditás és jövedelmezőségi kockázati paraméterek meghatározása. · A pénztöbblet befektetési politikájának meghatározása - beleértve a meghatározott kockázati paramétereket, amelyek lehetővé teszik a összehasonlítást. |

| A lejárt tartozások egyenlege: az év során teljesített kifizetések összege a lejárt határidőben kifizetett összegekhez viszonyítva százalékban | A PEFA 2% alatti százalékot javasol, hogy a lejárt tartozások ne halmozódjanak. | · Meg kell határozni a szabályt, hogy mikor tekinthető lejártnak a tartozás. A nemzetközi gyakorlat a számla kibocsátási dátumától számított 30 nap. · Felállítani a kifizetési sorrendjének eljárását. · A lejárt tartozások monitorozása és ellenőrzésének létrehozása. · A kamatfizetési szabályok meghatározása a lejárt tartozások első napjától. |

Forrás: saját szerkesztés Pimenta és Pessoa művének 61-63. oldalai alapján

Az első mutató a pénzforgalmi adatok előrejelzését, a második, harmadik és negyedik mutató bevetél beszedési hatékonyságát, az ötödik, hatodik és

- 342/343 -

hetedik mutató a kifizetések végrehajtási hatékonyságát, a nyolcadik mutató a KESZ hatókörét mérő mutató, a kilencedik a KESZ pénztöbblet befektetési hatékonysága, a tizedik mutató pedig a kintlévőségekre vonatkozik. A tíz mutató jól példázza a nehézségét az országonkénti összehasonlító adatok gyűjtésének. Hiszen ez azt jelenti, hogy valamennyi kincstár azonos módon alkalmazza a mutatókat és a szempontokat ám, ezen mutatók alkalmazása csak lehetőség, és a javaslatok is a rövid távú teljesítmény javítását célozzák.[50]

2.4. A költségvetés végrehajtása, annak ellenőrzése

A kincstár feladatai között kiemelt szerepe van a költségvetés végrehajtásának, hiszen itt valósítható meg leginkább a közpénz felhasználásának ellenőrzése. A költségvetési kiadások ellenőrzésének fő célja, hogy biztosítsa az állami források az engedélyezett korlátokon belül, hatékony és eredményes pénzgazdálkodás alapelveivel összhangban kerüljenek elköltésre.[51]

A költségvetési kiadások teljesítéséhez kapcsolódóan kiemelt kincstári feladatok a tervezési és szabályozási elemekre vonatkozó fejlesztési javaslat készítés, a szakigazgatási szervek, szakhivatalok költségvetési tervezesének javítása, valamint a tervek időben történő elkészítésének ösztönzése, a beszerzési eljárások korszerűsítése. Szükséges kiemelni a fizetési határidők betartásának fontosságát (a lejárt tartozások megelőzése érdekében) és a rendkívüli kifizetések kiiktatását, minimalizálását. A fizetési módok korszerűsítésével (elektronikus pénzátutalás gyorsítása, csekk kibocsátás korszerűsítése), aktív pénzkezelés bevezetése biztosítja a pénz időben történő rendelkezésre állását és a bankok közötti egyeztetéseket is felgyorsítja.[52]

A közkiadások engedélyezésével kapcsolatosan négy korlátot kell megemlíteni, egyrészt a kiadások összegének korlátoltsága, mely azt jelenti, hogy a kormányzati kiadásoknak az engedélyezett kereten belül kell maradnia (bizonyos fokú rugalmasságot biztosít az átcsoportosítás lehetősége, illetve

- 343/344 -

a tartalékalap rendszere). A kiadási összeg korlátai nagyban függnek a költségvetésben besorolt számviteli, mérleg csoportjától (pénzeszköz, kötelezettség, elhatárolás). A kiadások nemcsak összegükben korlátozottak, hanem időben is, azaz a kiadásokat általában egy évre engedélyezik (legtöbb ország éves költségvetést fogad el), bár egyes országok engedélyeznek többéves korlátot bizonyos kiadásokra (pl. többéves beruházások). A kiadások célhoz kötöttek, azaz a kiadásra való felhatalmazás egy előre meghatározott célra szól, melyet maga a költségvetési besorolása általában determinál (pl. programok, alprogramok). A kiadásért a költségvetési szerv felelős, a kormányzat szervezeti egysége, általában a szakminisztérium, vagy annak főosztálya, hivatala, aki biztosítja, hogy a megfelelő forrásokat a tervezettnek megfelelő célra és kereten belül kerüljön elköltésre.[53]

Különböző adminisztratív eredetű rendszerek ellenére az utóbbi években a különböző kiadások ellenőrzési rendszerei bizonyos hasonlóságot mutatnak, így nagyobb a hangsúly az előzetes kötelezettségvállalási ellenőrzéseken, mint az utólagos fizetési szakaszban történő ellenőrzéseken, a pénzforgalommal járó kiadások ellenőrzése kiterjed az egyéb kötelezettségek ellenőrzése is, a kockázatalapú megközelítés nagyobb hangsúlyt kap a központi ellenőrzések során, a külső és belső ellenőrzésekre való nagyobb támaszkodás a minisztériumi és hivatali pénzügyi ellenőrző rendszer integritásának biztosítása során és nagyobb hangsúly a jogalkotók és nyilvánosság felé a transzparencia és elszámoltathatóság területén a kiadások túllépése esetén.[54]

A kincstár fontos szerepet tölt be a költségvetés pénzügyi ellenőrzése és felügyelete során. A pénzügyi ellenőrzésbe valamennyi szabályozást és eljárást beleértjük, mely a költségvetés működésének integritását biztosítja. Három fő területét különböztetjük meg a költségvetési ellenőrzésnek egyrészt a kifizetés és kötelezettségvállalás előtti ellenőrzések (a francia közpénzügyi rendszerek adminisztratív rendszereiben nagy hangsúlyt kap). Másrészt a kifizetést követő ellenőrzés és felügyelet - azaz "belső ellenőrzés" szakosított osztály és/vagy kincstár által irányított hivatal, mely mind a tranzakciókra, mind a rendszerekre koncentrál. Harmadrészt a pénzügyi vizsgálat és/vagy külső ellenőrzés - egy harmadik fél (független) hivatal végzi, aki nem alárendelt a kincstárnak/pénzügyminisztériumnak.[55] A költségvetés pontos és jogszerű végrehajtása a kötelezettségvállalások és kifizetések hatékony ellenőrzését

- 344/345 -

igényli, melybe a felhatalmazás nélküli tevékenység esetében alkalmazott hatékony szankciók is beletartoznak. A kötelezettségvállalások ellenőrzésénél alapvető, hogy a jóváhagyott költségvetésben a célok és a pénzügyi keretek előre meghatározottak legyenek, az átcsoportosítási eljárások és keretek világosan kerüljenek meghatározásra, a kötelezettségvállalások engedélyezési eljárási szintje a szakminisztérium legyen, a beszerzési szabályok és eljárások világosak és alkalmazottak legyenek. A pénzforgalmi szabályozás során lényeges a rendelésekkel összhangban lévő áruk és készletek átvételi eljárásának szabályozása, valamint a készletek/raktárak korszerű nyilvántartása, továbbá, hogy a kifizetési rendelvények kiadásának eljárási szabályozása világos és érvényesíthető legyen, hatékonyan kerüljenek szankcionálásra a hibás pénzforgalmi döntések és eljárások, továbbá, hogy az állandó beszállítók a kormányzati vásárlások/kifizetések követelményeiről és az eljárási szabályokról felkészítésre kerüljenek.[56]

7. táblázat: Közkiadások ellenőrzési típusai, fő jellemzőjük és céljuk

| Irányítás típusa | Cél | Fő jellemző | Alkalmazott szakaszok |

| Előirányzat ellenőrzés | Biztosítja, hogy a kiadás fedezete a költségvetésben rendelkezésre áll és az előirányzott ráfordítás valamennyi kapcsolódó költséget fedezi. | A költségvetési fedezet (a vonatkozó előirányzattal szemben) azt követően kerül ellenőrzésre, miután az összes korábban jóvá- hagyott kiadás levonásra került. Az összeget pontosan kell számolni, és akkor nem lehetnek rejtett költségek. | Átruházás, előfoglalás, kötelezettség- vállalás és fizetési rendelvény szakaszai és átcsoportosítás a költségvetés végrehajtása során. |

| Aggregát pénz ellenőrzés | A költségvetési programok finanszírozási költségeinek minimalizálása a pénz ki- és beáramlásának összehangolásával. Az ellenőrzés kulcseleme minden likviditásmenedzsment rendszernek. | A hivatal kiadásának ellenőrzése (felhatalmazás, notification de crédit, stb.) a gördülő alapon folyamatosan frissített évenkénti pénztervvel kerül összevetésre. A kiadásokat kiadási egységenként kezeli a pénz menedzser, aki biztosítja, hogy a KESZ-en elegendő pénz álljon rendelkezésre. | Átruházás és fizetési szakaszok. |

- 345/346 -

| Kötelezettség- vállalás ellenőrzése | Biztosítja, hogy a kiadási egységek ráfordításainak kötelezettségvállalása teljes mértékben összhangban legyen a kiadási keretekkel és az illetékes költő hatósággal. | A kiadási egységek akkor vállalhatnak kötelezettséget, ha felhasználható kifizetési engedélye van és a pénzellátási tervben a várható kiadás fedezi a kötelezettséget. | Kötelezettség- vállalási szakaszok. |

| Szabályozás felügyelete | Vizsgálja a jogi és adminisztratív teljesítést, hogy a költség és a kapcsolódó dokumentumok/ szerződések az eljárási és jogszabályokban és/vagy pénzügyi szabályokban előírtaknak megfelelő legyen.[57] | A művelet jogszerűségét a jogosult tisztviselők hivatali tranzakciónkénti jóváhagyása biztosítja, melyben igazolja, hogy a szükséges dokumentumok a szabályozásoknak megfelelően rendelkezésre állnak (auditáláshoz). | Főként kötelezettség- vállalás, hitelesítés, fizetési rendelvény és fizetési szakasz, de egyéb szakaszok is lehetségesek. |

| Számviteli felügyelet | Biztosítja, hogy a tranzakciók helyesen kerültek nyilvántartásra, elszámolásuk időben megtörtént, és a költségvetési és pénzügyi jelentések, beszámolók megbízható képet mutatnak. | A tranzakciók azonosítása, besorolása és a könyvekben főkönyvi számlákon való nyilvántartása az ország számviteli politikájának/ irányelveinek/ számlatükrének megfelelően történt, a bankkivonatokkal egyeztetve. | Fizetési és hitelesítési szakaszok (eredmény- szemléletű könyvelés esetén). |

Forrás: saját szerkesztés http://www1.worldbank.org/publicsector/pe/befa05/OECDChapter9.pdf (2018. 03. 07.) alapján

Amennyiben a pénzügyminisztérium több osztálya vagy egyéb hivatalok végzik költségciklus elemeinek ellenőrzését, fontos az egyértelmű felelősségi körök megállapítása.

- 346/347 -

8. táblázat: Kiadási ciklus szakaszai, ellenőrzése, résztvevői

| Közpénz kezelési tradíció | Kiadási ciklus szakasz | Kapcsolódó ellenőrzés és intézményi résztvevő | ||||

| Előirányzat ellenőrzés | Kötelezettség- vállalás ellenőrzése | Aggregát pénz ellenőrzés | Szabályozás felügyelete | Számviteli felügyelet | ||

| Brit Nemzetközösség[58], skandináv, német és osztrák | Felhatalmazás | BD | ||||

| Felosztás | BD (skandináv nem) | TD | ||||

| Előfoglalás | ||||||

| Kötelezettségvállalás | SA | SA | SA | |||

| Teljesítés igazolás | SA | AD | ||||

| Kifizetési rendelvény | SA | SA, AD | ||||

| Kifizetés | SA, AD | AD | ||||

| Francia, portugál nyelvterületek és Latin-Amerika | Felhatalmazás | BD | ||||

| Felosztás | BD | BD, TD | ||||

| Előfoglalás | BD, TD | |||||

| Kötelezettségvállalás | BD, SA | BD, SA | BD, SA | |||

| Teljesítés igazolás | SA | AD | ||||

| Kifizetési rendelvény | SA, AD | |||||

| Kifizetés | AD | AD | ||||

| Korábbi szovjet tagállamok | Felhatalmazás | BD | ||||

| Felosztás | BD | TD | ||||

| Előfoglalás | ||||||

| Kötelezettségvállalás | SA | SA | SA | |||

| Teljesítés igazolás | SA | SA | ||||

| Kifizetési rendelvény | SA | SA | SA | |||

| Kifizetés | TD/AD | TD | TD/AD | TD/AD | ||

| BD-Budget Department - költségvetési részleg; TD-Treasury Department - kincstári részleg; AD-Accounting Department - számviteli részleg; SA-Spending Agencies - költségvetési szerv. | ||||||

Forrás: saját szerkesztés https://www.imf.org/external/pubs/ft/tnm/2016/tnm1602a.pdf (2018. 09. 11.) alapján

A Brit Nemzetközösségeket általánosságban jellemzi, hogy a pénzügyi ellenőrzés felelősségének és a fizetési rendelvények kibocsátását a szakminisztériumokra ruházzák át. A kiadást teljesítő minisztérium számvitelért felelős tisztviselője,

- 347/348 -

általában a közigazgatási államtitkár és felelős a minisztérium előirányzatainak megfelelő felhasználásáért és ellenőrzéséért. Így ha a felhatalmazás/utalvány kibocsátásra került, a szakminisztériumnak joga van (i) költségvetési előirányzataik és engedélyezett kiadási korlátaik mértékéig kötelezettséget vállalni, a pénzügyminisztérium jóváhagyása nélkül, (ii) kifizetési rendelvényt bocsáthat ki a megvalósult kötelezettségvállalások teljesítésre, (iii) kiadásaikról elszámolást készít. A kifizetési rendelvények és csekkek kibocsátása lehet decentralizált vagy kincstári főosztályban centralizált, többnyire általános számviteli főosztálynak hívják a pénzügyminisztériumon belül, mely pénztárosként működik és elkészíti a kormány záróbeszámolóját. Ebben a rendszerben nincs átmeneti időszak, az új költségvetési év elején alapvetően nem kerül sor az előző évi költségvetéshez kapcsolódó pénzügyi tranzakciókra. Ezért a régi francia rendszerrel szemben itt fontosabb az integráció és a felhatalmazás. Ebben a rendszerben egy hivatalhoz rendelik mind a felhatalmazást, mind a felelősségét a szabályszerű tranzakciók végrehajtásának. A kötelezettségvállalások rendszerszintű nyomon követésének és ellenőrzésének hiánya sok országban (többek között Afrikában) túlzott mértékű kötelezettségvállaláshoz és lejárt tartozásokhoz vezetnek. A likviditási tervek ezekben az országokban a kiadások racionalizálásának eszközei, mivel ezek a tervek nem a kötelezettségvállalásokon alapulnak, továbbá többségében túlzottan optimisták.[59]

A frankofón rendszerben az irányadó elv, hogy a kifizetést utalványozó elkülönül a kifizetést végző tisztviselőtől. Több esetben ezek a rendszerek megkülönböztetik a kötelezettségvállalót (engagement) a kifizetést engedélyezőtől (ordonnancement). A legfontosabb szereplők a pénzügyi ellenőrök (contrôleurs financiers), akik általában a pénzügyminisztérium költségvetési főosztálya alá tartoznak, a kötelezettségvállalási szakaszban az előzetes ellenőrzést végző, kötelezettségvállaló tisztviselő (ordonnateurs), aki jóváhagyja a kifizetési rendelvényt a kincstár részére, valamint a kifizetést végző tisztviselők (comptables publics), akik a hitelesített számlák kifizetéséért felelősek. Az alapelve az elhatárolásnak, hogy egyetlen személy vagy hivatal sem tarthatja felügyelete alatt valamennyi kiadási szakaszt. Az ellenőrzések nagy száma fizetési késedelmekhez, lejárt tartozásokhoz vezet, sok esetben az egyedi eljárások elterjedése, melyek a normál kiadásszabályozási rendszert megkerülik, eltéréseket eredményez a költségvetési számlák és a pénzügyi adatok között.[60]

- 348/349 -

2.5. Egyéb feladatok

A kincstári feladatok következő fontos területe a lejárt tartozások kezelése. Flynn és Pessoa (2014) rámutatott arra, hogy az empirikus bizonyítékok erős kapcsolatot mutatnak a hátralékok felhalmozása és a megfelelő kötelezettségvállalási eljárások hiánya között.[61]

A kincstári feladatok további fontos témaköre a közbeszerzés, mely a közpénzek kezelésének egy kiemelt területe, hiszen alapvető keretet biztosít arra, hogy a közkiadásokkal értéket teremthessen az állam. Nem mellesleg a GDP-hez viszonyított aránya jelentős, Magyarországon közel tíz százalék[62], Latin-Amerikában is 10-15 százalék. Tehát nem mindegy, hogy ez az óriási mennyiségű kiadás milyen formában és keretek között realizálódik. Alkalmas az egyes gazdasági, szociális és környezetvédelmi célok, prioritások érvényesülésének segítésére.[63] Több országban a kincstárak felelőssége, illetve a kincstár felügyelete alatt történik végrehajtása (pl. Dél-Afrikai Köztársaság).

A közszolgáltatások költsége, költségrendszere, a számlatükör, mely ugyan nem közvetlen kincstári feladat, inkább csak az abban való szakmai közreműködés lényeges, elsősorban jogszabályalkotási feladat, viszont meghatározza az információs és beszámoló rendszer teljesítőképességét. A kiadási keretek jellege az alkalmazott költségvetési rendszertől nagyban függ. Pénzforgalmi szemléletű költségvetés esetében elsősorban a költségvetési év során a pénz felhalmozásra és a kifizetésekre vonatkozó szabályzást juttatja érvényre. A kötelezettségvállalás alapú költségvetés esetében a hangsúly a kötelezettségvállalásokon (lehet akár többéves a keret) és a kiadásokon (éves keret) van. Eredményszemléletű költségvetés esetében a korlátok a kötelezettségvállalás, költség, kiadás keletkezésekor már érvénybe lépnek, attól függetlenül, hogy van-e pénzmozgás.[64] Az eredményszemléletű költségvetés, a költségvetési hitelesség javításának eszköze lehet. A pénzforgalmi elszámolás során a kifizetéseket és bevételeket aszerint számolják el, hogy mikor folyik be a pénz, vagy történik annak kifizetése. Ezzel szemben az eredményszemléletű elszámolás során a számviteli eseményeket azok felmerülésük időpontjában és abban a számviteli időszakban számolják el, amelyre vonatkozik. Nem

- 349/350 -

annyira éles az elkülönülés a gyakorlatban, több esetben ötvöződik a kettő, például gyakori, hogy a költségeket eredményszemlélet alapján számolják el, a bevételeket pedig teljesülésük szerint. Az egyetlen nemzetközi szabvány a közszférára vonatkozóan az IPSAS (Európai Bizottság, 2013). Ezért a nemzetközi standardok nagyrészt az IFRS-ból kerülnek átvételre.[65]

A nemzetközi tapasztalatok azt mutatják, hogy nagyon bonyolult egységes költségrendszert bevezetni a közszférában. Ez köszönhető a közigazgatás összetettségének, a nem létező standardok és a jól tesztelt költségmódszertan hiányának. Nemcsak a tapasztalat, de a politikai döntéshozók is nehezen ösztönözhetőek, hogy költséginformációkat alkalmazzanak a költségvetési döntések meghozatalakor. A feldolgozandó nagy mennyiségű pénzügyi információ tovább nehezíti a feladatot. A legtöbb közigazgatási információs rendszer nehezen alkalmazkodik a költséginformációk, főként rugalmas költséginformációk előállításához. Jogos elvárás lenne az államháztartási információkhoz kapcsolódóan, hogy meg tudja mondani az állam, hogy milyen feladata mennyibe került, ez azonban még nehézkesen megy. Nemcsak alapvető elvárás lenne az egyes feladatok költségvonzatának ismerete, hanem a nemzetközi összehasonlíthatóság is elérhetővé válna. A globalizációnak nemcsak hátulütői, de előnyei is vannak, melyet a jó gyakorlatok átvétele során mindenképp érdemes kiaknázni. Mindezekhez elengedhetetlen, hogy a nemzetközi ajánlásokkal összhangban (ESA, IMF GFS, COFOG) készüljön el mind a költségvetés, mind a zárszámadás. Ne csak szükséges adatszolgáltatás legyen, hiszen nem ez a célja az egységes osztályozásoknak. A jó államháztartási gazdálkodás átfogó és elérhető információt igényel a kormány valamennyi pénzügyi eszközéről és forrásáról a legjobb számviteli gyakorlattal összhangban. Sok kormány annak ellenére, hogy az adatok már elavultak, elkészíti a számviteli jelentéseket és csak a költségvetés végrehajtására koncentrálnak.[66]

A hatékony KESZ menedzsment elengedhetetlen része a számla egyenleg kezelése. Negatív egyenleg esetén az elérhető legkisebb költségű finanszírozási mód kiválasztásra kell törekedni. Többlet esetén fontos meghatározni a szükséges minimum egyenleget az azon felüli összeget pedig érdemes befektetni. Az információk rendelkezésre állásának itt óriási szerep jut, hiszen az államháztartás finanszírozási igényének pontos előrejelzésével jelentős mennyiségű pénz takarítható meg, illetve fektethető be. Az euró-övezet kincstárai és az Egyesült Királyság HM Kincstára általában egy minimumon és

- 350/351 -

viszonylag stabilan tartott egyenleget tartanak fenn a központi bankjaikban. Az ezen felüli pénzt óvatosan fektetik be a pénzpiaci lehetőségek szerint. A minimális egyenleget célként határozzák meg, melyet megfelelő pénzügyi instrumentumok használatával érnek el, mint a kincstárjegy és a repo-ügyletek (kiegyenlítve a csúcsokat és mélypontokat). Az úgy nevezett "durvahangolás" arra szolgál, hogy a heti vagy havi ingadozásokat próbálja csökkenteni kincstárjegyek forgalomba hozatalával, miközben a "finomhangolás" a napi zökkenőmentes egyensúlyokat igyekszik biztosítani repo ügyletekkel. Ezekhez a műveletekhez a pénzügyi piacoknak működésük szempontjából fejlettebbeknek és pénzügyileg likvidnek kell lenniük, a kormányoknak pedig képesnek kell lenniük arra, hogy a reális pénzigényüket előre jelezzék, figyelemmel kísérjék, szükség esetén aktualizálják, és aktívan részt vegyenek a pénzügyi piacokon. Az aktív menedzsment csökkenti a bankok likviditását körülvevő bizonytalanságot, megkönnyíti a monetáris politika végrehajtását és hozzájárul a rövidtávú kamatláb-ingadozások csökkentéséhez. Továbbá a fejlettebb pénzgazdálkodás segíti a rövid lejáratú értékpapírpiacok fejlesztését, amely fokozza a pénztöbblet befektetését (ördögi kör). [67]

9. táblázat: A rövidtávú pénzhiány finanszírozása Latin-Amerikában

| Instrumentum | Országok |

| Kincstárjegyek | Argentína, Chile, Costa Rica, Ecuador, El Salvador, Guatemala, Honduras, Mexikó, Nicaragua, Panama és Peru |

| Rövid távú kölcsön a központi banktól | Peru és Uruguay |

| Rövid távú kölcsön a KESZ | Dominikai Köztársaság és Panama |

| számlavezetőjétől | |

| Egyéb | Bolívia, Kolumbia, Costa Rica, Guatemala és Honduras |

Forrás: saját szerkesztés Pimenta és Pessoa művének 175. oldala alapján

Számos országban a központi bank folyószámlahitel-szolgáltatásokat nyújt a kormánynak. Azonban annak érdekében, hogy elkerüljék a központi banknak a monetáris politikai célkitűzésekkel ellentétes hatásköreit (például sok központi bank feladata az árstabilitás elérésére), egyre több ország szab szigorú határokat vagy egyenesen tiltja a központi bank állam részére történő hitelnyújtását. A 90-es évek második felében csak háttérbe szorult a hazai jegybanki finanszírozása az államnak, ma már itthon is lehetetlen az ilyen jellegű finanszírozás (a Magyar

- 351/352 -

Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 146 szakasza alapján). Az Európai Unió Maastrichti szerződése tiltja az ilyen jellegű kölcsönöket. Pénzkezelési szempontból az ilyen jellegű központi banki hitelezés tiltása, a tőkepiacokon és a másodlagos piacokon is aktív állampapír kibocsátási politikát igényel.[68]

Az államháztartási pénzügyek kiemelt és egyik fő pillére az adósságkezelés. Az adósságkezeléshez fontos eszköz a KESZ ellenőrzése, figyelése és a hozzáférés. Talán bizton állíthatjuk, hogy nincs ország, aki ne rendelkezne valamilyen hitellel[69] (melynek mértékére példa, hogy USA államadósságának mértéke a GDP-hez viszonyítva 105%, Spanyolországé 98%). Éppúgy, ahogy a magánszemély és vállalati hitelek esetében a hitelező sokszor feltételeket szab a hitelkihelyezéshez, rendelkezésre tartáshoz; ilyen kérés többek között az átláthatóság növelése, bizonyos felügyeleti szervek létrehozása, fenntartása stb. A hazai államadósság mértéke is számottevő, az elmúlt húsz évben a GDP-hez viszonyított aránya 51,9 és 82,3 százalék körül mozgott. Ebből következik, hogy maga az adósságszolgálat is jelentős részét teszi a költségvetésnek. Így kiemelt jelentősége van az adósságkezelésnek, s minden ezzel kapcsolatos intézkedést körültekintően mérlegelni szükséges.

Az adósságkezelésének intézményi megoldásait négy kategóriába sorolhatjuk: az egyik lehetőség a kormányon belüli hivatal kialakítása, ahol a pénzügyminisztériumon (vagy ezzel egyenértékű szerven) belül működik a hivatal, mely közvetlenül a miniszternek jelent (Argentina, Brazília, Kanada, Csehország, Olaszország, Japán, Lengyelország, Törökország, Egyesült Államok, Vietnám). A második megoldás, egy a kormány által felállított hivatal, mely a pénzügyminisztérium (vagy ezzel egyenértékű) szerve, de lényegi működési autonómiával bír (Ausztrália, Belgium, Franciaország, Hollandia, Nigéria és Egyesült Királyság). A harmadik lehetőség, egy speciális jogszabály által létrehozott hivatal, melynek feladatai, működési keretei egy speciális jogszabály által meghatározottak (Ausztria, Finnország, Írország, Portugália, Szlovákia, Svédország, Thaiföld). A negyedik megoldás a társasági törvény hatálya alatt alapított állami vállalatok, olyan különös rendelkezések nélkül, mely más vállalatoktól megkülönböztetné őket (pl.: Németország és Magyarország), a pénzügyminisztérium (illetve azzal egyenértékű szerv) által meghatározott irányelvek szerint működik. [70]

- 352/353 -

Érdekes és sok vitát kiváltó kérdés, hogy az adósságkezelés és a pénzkezelési feladatok egy szervezeten belül vagy külön kerüljenek ellátásra. Pusztán az érvek felsorakoztatása alapján több előnye van az integrált szervezetnek (információ rendelkezésre állása, átfogó kép a költségvetésről stb.), mint a különálló szervezeteknek (eltérő funkciók, specializáció, felelősségmegosztás).[71] Ennek ellenére az államadósság kezelése általában elkülönült szervezeti formában valósul meg, többségében állami tulajdonban lévő gazdasági társasági formában, mely a jegybanktól független, és irányítását a pénzügyminisztérium, vagy a kincstár közvetlenül, vagy biztosok útján végzi. Az államadósság igen közeli kapcsolatban van az állami garanciavállalásokkal és az állami kötelezettségvállalásokkal, melyeket néha "rejtett adósságoknak" is szoktak bélyegezni. Ezt a területet a rendszerváltó gazdaságok esetében kiemelten kell kezelni.[72] Magyarországon az adósságkezelés nagy része az ÁKK Zrt. kezelése alatt történik, és a pénzkezelés pedig a kincstár által.

10. táblázat: Az adósságkezeléssel foglalkozó szervezet helye az államigazgatásban

| Kincstáron (pénzügyminisztériumon) belül | Belgium, Finnország, Franciaország, Olaszország, Hollandia, Szlovénia, Spanyolország, Egyesült Királyság, Ausztrália, Japán, Új-Zéland, Brazília, Kolumbia, Mexikó, Lengyelország, Portugália, USA |

| Központi bankon belül | Dánia |

| Önálló ügynökség/hivatal | Írország, Németország, Svédország, Magyarország |

Forrás: saját szerkesztés alapján[73]

A 2009-es pénzügyi válság egyik tanulsága az volt, hogy az ország mögöttes költségvetési helyzete megértésének hiánya súlyos hatással lehet annak gazdaságára. Ez általában a pontos információk hiányának eredménye, és egyes esetekben leginkább azért következik be, mert a kormány nem képes előállítani ilyen információt. Az információhoz való hozzáférés kulcsfontosságú a pénzügyi elszámoltathatóság biztosításához, bár az ösztönzés és a szabályozás

- 353/354 -

(különösen a számviteli standardok és irányelvek, az ellenőrzési folyamat) is kritikus elemek (Schick, 2013).[74]

Hatékony költségvetési számvitel és költségvetési hitelesség nélkül egyetlen kincstári feladat se valósítható meg eredményesen. Az államháztartás valamennyi területe igényli a jó gyakorlatok átvételét. Fontos feladat az eredményszemléletű költségvetési számvitelre való áttérés és a nemzetközi számviteli standardok alkalmazása, azzal a céllal, hogy a kormányzat átláthatósága és elszámoltathatósága javuljon, mely hozzájárul a jobb nemzeti szakpolitikai döntések meghozatalához, erősíti a költségvetési fenntarthatóságot és hitelességet, szélesebb, pontosabb és megbízhatóbb perspektíváját nyújtja a nemzeti közpénzügyeknek.[75] ■

JEGYZETEK

[1] A tanulmány az Igazságügyi Minisztérium jogászképzés színvonalának emelését célzó programjai keretében valósult meg.

[2] Pimenta, Carlos - Pessoa, Mario (szerk.): Public Financial Management in Latin America. Washington, Inter-American Development Bank, 2015, 32.

[3] Matalik, Ivan - Slavik, Michal: Debt Management in the Czech Republic (formation in the 1990s and the current state). Prague Economic Papers, 2005/1, 37-39. Cangiano, Marco: Treasury Core Functions c. előadása, Róma, 2017. augusztus 8. http://www.rgs.mef.gov.it/_Documenti/VERSIONE-I/Comunicazione/Workshop-e-convegni/Seminario_2017-02-6_8/08_-_Treasury_Functions_and_Cash_Management_-_Cangiano.pdf (2018. 02. 06.)

[4] Cangiano i. m.

[5] Cangiano i. m.

[6] Cangiano i. m.

[7] Cangiano i. m. 22.

[8] Matauk - Slavik i. m. 37-39.

[9] Cangiano i. m. 23.

[11] http://www1.worldbank.org/publicsector/pe/befa05/OECDChapter9.pdf (2018. 03. 07.)

[12] Pattanayak, E. - Fainboim, l.: Treasury Single Account: An Essential Tool for Government Cash Management 2011. IMF Technical Notes and Manuals, 2011/2, 2.

[13] Pimenta - Pessoa i. m. 129.

[14] Pattanayak - Fainboim (2011) i. m. 2.

[15] Pimenta - Pessoa i. m. 134. és Pattanayak - Fainboim (2011) i. m. 2.

[16] Cangiano i. m.

[17] Cangiano i. m.

[18] Pattanayak - Fainboim (2011) i. m. 2.

[19] Pimenta - Pessoa i. m. 139-140. és Pattanayak - Fainboim i. m. 5.

[20] Cangiano i. m. 25.

[21] Pimenta - Pessoa i. m. 138.

[22] https://www.imf.org/external/pubs/ft/tnm/2012/tnm1202.pdf (2018. 09. 09.)

[23] https://hu.tradingeconomics.com/country-list/government-debt-to-gdp (2018. 06. 20.)

[24] Összhangban a GFSM 2001 kategóriáival.

[25] Pimenta - Pessoa i. m. 134-148. és Cangiano i. m. 26.

[26] Pimenta - Pessoa i. m. 154.

[27] Pimenta - Pessoa i. m. 131-135.

[28] Cangiano i. m.

[29] Cangiano i. m.