Lentner Csaba[1] - Zéman Zoltán[2]: A pénzmosás egyes jogi és gazdasági összefüggéseiről* (MJSZ, 2017/1., 19-32. o.)

1. Bevezetés

A rejtett gazdaság kifejezés általánosságban foglalja össze az informális-, illegális-, fekete-, szürke-, árnyék-, adózatlan-, nem megfigyelt elnevezéssel jellemezhető tevékenységeket. Statisztikailag a rejtett gazdaság hatásai alapvetően közgazdasági alapon és a megfigyelhetőség szempontjából értelmezhetőek, amelyek definiálásában a jogi eszközök primátus élveznek. Gazdasági szempontból a hasznossági illetve az elmaradt hasznosság szempontjából értékelhető a feketegazdaság, míg jogi szempontból a jogellenes módon folytatott gazdasági tevékenységet jelent, amelynek egyik meghatározó (legalizáló) részterületévé vált az elmúlt évtizedekben a pénzmosási tevékenység. Az adók, járulékok megfizetésének jogellenes módon történő részleges, vagy teljes elkerülésével, tiltott tevékenységek végzésével megvalósuló feketegazdaság rombolja a tisztességes állampolgárok és vállalkozások közteherviselésbe vetett bizalmát, sőt, az állam jövedelemújraelosztó tevékenységét, mértékét szűkíti, míg a másik (árnyék) oldalon adózatlan, nem legalizált jövedelmek keletkeznek, indokolatlan gazdasági előnyt biztosítanak. E tételek legalizált gazdaságba történő visszaáramoltatását (kifehérítését) a pénzmosás tevékenységén keresztül valósítják meg. A pénzmosás elleni harc sikeréhez a vállalkozásoknak észlelniük kell a szokatlan viselkedést, ezért dolgozatunkban szemléltetésre kerül néhány erre utaló jel is. Hangsúlyozzuk a pénzmosás elleni nemzetközi fellépéseket és röviden ismertetjük a legjelentősebb szervezeteket és azok feladatait. Továbbá három fontos alapszabályra hívjuk fel a figyelmet, amelyekkel védekezhetnek: "Ismerd meg a céget!", "Ismerd meg az ügyfeled!", és "Ismerd meg a kollégádat!" A cikk célja, hogy felhívja a figyelmet a pénzmosás káros, jogrendszert és gazdálkodási fegyelmet romboló voltára, és az ellene történő fellépés társadalmi fontosságára. E célkitűzések mentén egy átfogó áttekintést adjon.

- 19/20 -

2. A pénzmosásról általában

A pénzmosás gazdasági szerepével, annak torzító hatásaival már több évtizede foglalkoznak a nemzetközi pénzügyi hatóságok és a nemzeti kormányok. A pénzmosás fogalma az amerikai zsargonból került át Európába. Az Amerikai Egyesült Államokban a bűncselekményből származó pénzt "piszkos pénznek", "dirty money"-nak nevezik. A pénzmosás a bűnözők és a terroristák tevékenysége, amely arra irányul, hogy lehetetlenné tegye az illegálisan szerzett - bűncselekményekből származó - pénz eredetének azonosíthatóságát, és azt legális forrásból származónak tüntesse fel.

A rendszerváltást követően a magyar gazdaságban is felerősödtek a pénzmosási folyamatok. Ez magyarázható a piacgazdaság átmenet nélküli, gyors bevezetésével, illetve a szabályozás és az ellenőrzés egyidejű gyengülésével, továbbá a nagy tömegű állami vagyon alapos jogi szabályozási és világos gazdaságpolitikai rendezőelvek nélküli lebontási folyamatával, módjával. Ezek az eljárások kedveztek a laza szabályozást kijátszó köröknek, így óriási jövedelmek halmozódtak fel, amelyek tisztára mosására jelentős igény jelentkezett. A halmozódó, nem tisztességes úton szerzett jövedelmek kifehérítései egyre változatosabb megoldási technikákat hívtak életre. Megjegyzendő a nemzetközi térből, hogy történelmileg Al Capone-hoz és Charles Ponzi nevéhez köthető a pénzmosás nagyobb léptékű alkalmazása, de ugyanakkor mára az egész világot lefedő offshore hálózat alakult ki, amelyeket egyre nehezebb az auditoroknak vizsgálati eszközökkel és módszertannal nyomon követni és megszüntetni.

A pénzmosás kialakulása egy adott országban összefügg olyan gazdasági bűncselekmények megjelenésével, amelyek rendszeres és jelentős bujtatott - nem legális - jövedelmet eredményeznek. Megjegyzendő, hogy nemcsak a hagyományos tevékenységek (lsd. 1. táblázat) azok, amelyek pénzmosáshoz köthetők, hanem minden, a céges nyilvántartásokban, könyvelésekben és adóvallásokban nem szerepeltetett bevételek, jövedelmek is. Következésképpen a pénzmosás a szervezett gazdasági bűnözés egyik legbonyolultabb és legkifinomultabb része. Általában akkor merül fel igény erre a tevékenységre, amikor a bűnözőknek már nagyon sok bevételük származik az elkövetett bűncselekményekből, és annak egyszerű elköltése egyenlő lenne az önfeljelentéssel, mert a hirtelen jólét és meggazdagodás mindenkinek feltűnne, szemet szúrna. A magyar Btk. megfogalmazása szerint hazánkban pénzmosás bűntettét követi el az, aki más által elkövetett büntetendő cselekményből származó pénzt vagy pénzben kifejezhető értékkel bíró okiratot, értékpapírt megszerez, megőriz, kezel, gazdasági tevékenységeken keresztüli legalizál, tisztára mos (átalakít, felhasznál, átruház, pénzügyi tevékenységet végez vele vagy meghiúsít egy büntetőeljárást), eredetét, fellelhető helyét eltitkolja vagy elleplezi, miközben tudott annak eredetéről.[1]

- 20/21 -

A globálissá váló, liberalizált nemzetközi tőkemozgások között egyre nehezebb megkülönböztetni az illegális jövedelmeket a törvényes műveletekből származóktól. A pénzmosási műveletek közös jellemzői a következők:

- nem ismert a pénz valódi eredete és tulajdonosa;

- állandóan változik a formája, alakja;

- az eljárás, a pénz útja nem nyomon követhető;

- a pénz meglétét valaki folyamatosan szemmel tartja.

A pénzmosási tevékenység napjainkban már nem kötődik országokhoz, hanem nemzetközi jellegűvé vált, így annak leleplezése is csak nemzetközi információk felhasználásával lehetséges, ami sokszor hosszadalmas és bonyolult eljárást jelent. Mind a kormányok, mind a bankok számára nem könnyű feladat egy-egy nemzetközi tranzakciót megítélni, mert nehezebben bizonyítható, hogy nem szokásos ügyletről van szó.[2] A pénz lefoglalása azonban mindig egy adott nemzet joga alapján történik.

3. A pénzmosás esetei

A gazdaságban nemzeti és nemzetközi szinten - a folyamatos szigorítási szándékok ellenére -egyre gyakoribbak a pénzmosásra utaló jelek. A gazdaság egyre erősebb globalizálódottsága, és a társadalomban jelentkező egyre erősebb meggazdagodási vágy, továbbá a nemzetállamok pénzügyi szabályozó erejének gyenge pontjai alapot adnak a szabálytalan gazdasági tevékenység és az ezt legalizáló pénzmosási tevékenységnek. Természetesen a folyamat több olyan intézményhez vagy vállalkozásokhoz köthető, amelyek a pénzek közvetítésében szerepet játszanak. Sokszor több gazdasági lépcső beiktatásával követhetetlenné válik a pénz útja. A nemzetközi számviteli sztenderdek (IFRS) általános elfogadtatása pont azt célozza, hogy a vállalkozások összemérhetősége és gazdasági tevékenysége jobban követhető legyen nemcsak nemzeti, de nemzetközi szinten is. A nemzetközi ellenőrzési sztenderdek is ezt segítik, illetve a vállalati belső, külső controll rendszerek működtetése szintén preventív jelleggel próbálja az ilyen jellegű tevékenységet, már kezdeti szakaszban kiszűrni. A pénzmosás jellemző területeit -természetesen a teljesség igénye nélkül - az 1. táblázatban foglaltuk össze.

1. táblázat A pénzmosás jellemző területei

| Kábítószer-kereskedelem : | Fiktív külkereskedelmi ügylet |

| Fegyverkereskedelem | Jelentős túlszámlázás |

- 21/22 -

| Prostitúció | Ékszerek vásárlása |

| Terrorizmus | Szerencsejátékban való részvétel |

| Korrupció | Fedővállalkozások és fantomcégek |

| Csalás | Pártok, egyházak |

| Művészeti és antik értékkel történő visszaélés | Ügyvédi honorárium |

| Csempészés | Részvénytranzakciók |

| Adófizetés elkerülése vagy adó túlfizetése | Devizatranzakciók |

| Készpénzforgalomban történő pénzmosás | Pénzintézetek megszerzése |

| Élet- és vagyonbiztosítások | Fiktív személyekre és vagyonokra biztosítás kötése (esetenként túlbiztosítás) |

Forrás: saját összeállítás

A pénzmosás folyamata - tekintet nélkül a mosandó összeg nagyságára - három alaplépést foglal magában: az elhelyezést, a bujtatást és az integrálást. Egy tranzakció során egyszerre is előfordulhat mindhárom, de inkább az a jellemző, hogy egymástól elkülönülten jelennek meg. A modell helyét fokozatosan más megközelítések veszik át, de a modell elemeivel a pénzmosás egyéb értelmezéseinek esetében is találkozhatunk, és a szóhasználat sem változott. A pénzmosást e koncepció alapján három szakaszra szokták felosztani, a folyamat azonban nem szükségszerűen járja be mindhárom fázist. A klasszikus folyamatábra az elhelyezés, a rétegezés és az integrálás stádiumait tartalmazza.

3.1. Elhelyezés. Az elhelyezésnek nincs előre meghatározott helye, történhet a világon bárhol, ahol erre mód és kedvező feltételek vannak. A bűnözők gyakran ismeretlen, gyanútlan személyeket alkalmaznak arra, hogy a készpénzt több pénzintézetben kisebb részletekben elhelyezzék, akik a befizetések végrehajtásáért jelentős honoráriumot kapnak. Tevékenységük során a megbízók felügyelet alatt tartják őket, hogy a befizetésre átadott pénzösszegeket valóban a rendeltetési helyükre jutassák el. E módszer alkalmazása során a pénzt átadó személy vagy képviselője akkor is anonim marad, ha a befizetést végző személyt azonosítják. Alkalmazott módszer a bűncselekménnyel külföldön szerzett pénzt, vagyoni értéket úgy átjuttatni a határon (elektronikus átutalással, vagy fizikailag), mintha az

- 22/23 -

törvényes, szabályos üzleti tevékenység, rendes gazdálkodás körében keletkezett bevétel lenne. Az elhelyezés elősegítésére nagy készpénzforgalmú üzletek bevételeihez vegyítik a "piszkos", "mosásra" váró jövedelmeket. Ezért mindenképpen meg kell említenünk azokat a pénzmosáshoz kapcsolható szokatlan tranzakciókat, amelyek már felvethetik azokat a bizonytalansági tényezőket, amelyek mögöttes kockázataként megjelenhet az ilyen irányú szándék. A teljesség igénye nélkül ezek a következők:

- Szokatlanul nagy készpénzbetét elhelyezése, felvétele természetes személy által, főleg ha az nem egyeztethető össze az ügyfél foglalkozásával, és így önmagában nem indokolja a nagy készpénzbetét gyanúmentességét,

- Akár magánszemély, akár cég esetében készpénzbefizetések, illetve kifizetések hirtelen, jelentős megnövekedése,

- Készpénz gyakori váltása egyéb valutanemre,

- Jelentős összegű pénzmozgás egy előzőleg inaktív számlán,

- Rendszeres készpénz tranzakciók közvetlenül az azonosítási értékhatár alatt,

- Készpénz ki- és befizetés azonos napon vagy rövid időintervallumon belül készpénzmozgás nélkül úgy, hogy a tranzakció több ügyfél számláját érinti.

3.2. Bújtatás, rétegzés. A rétegzés során érik el azt, hogy a pénz eredetére ne derüljön fény, a forrástól teljes mértékben el legyen választva. A már elhelyezett összegek az újbóli felhasználás során nyernek gazdasági létjogosultságot, ezáltal válnak a legális gazdaság részévé. A tevékenységek és tranzakciók bonyolult módon való egymásra rétegzése arra szolgál, hogy a nyomozók számára megnehezítse az illegális jövedelem észlelését.

3.3. Integrálás. Az integrálás következhet az első két fázis után is, de az is elképzelhető, hogy a bűncselekményből származó vagyont egyszerűen befolyatják a legálisan alapított vállalkozásba és ott, mint bevételt tüntetik fel a könyvelési adatok meghamisításával. A keletkezett nyereség után adót is fizetnek és osztalékként vagy kamatként jutnak hozzá a legális jövedelemhez. A pénzmosás szempontjából gazdaságilag háromféle társaságot különböztethetünk meg:

- "látszat-társaság", amely a hivatalos bejegyzés ellenére nem folytat kiterjedt üzleti tevékenységet, és nagyon alacsony tőkével rendelkezik;

- a "fantom társaság", amely csak fikció, tevékenységet nem folytat, csak a nevük létezik;

- a fedőnévül szolgáló társaság", amely ugyan valós tevékenységet is végez, de elsősorban a pénzmosást szolgálja.

A jelenlegi törvényi szabályozás, amely 2013-tól hatályos és prioritásban kezeli a pénzmosással kapcsolatos bejelentési kötelezettség elmulasztását, külön nevesíti azokat az alaptípusokat (klasszikus formában - dinamikus, statikus, saját és gondatlan -) amelyek a pénzmosás alaptípusainak tekinthetők.

- 23/24 -

4. A nemzetközi módszertan a pénzmosás gazdasági mérésében

A pénzmosásból származó összegek nagysága közvetlenül nem mérhető. Erre csak akkor lenne lehetőség, ha a világon valamennyi ilyen bűncselekmény a hatóságok tudomására jutna. A valóságban viszont e tevékenység jelentős része a hatóságok előtt rejtve marad, ezért különböző technikákat dolgoztak ki a pénzmosás volumenének számszerűsítésére. A könyvvizsgálói és ellenőrzési sztenderdek alapján a bűncselekményekből származó tisztára mosott pénz nagysága két lehetséges módon becsülhető:

- közvetlen becsléssel, amely csupán feltételezéseken alapul, a nemzetközi banki statisztikából indul ki;

- közvetett becsléssel, amivel elsősorban a kábítószerek előállítási és eladási értékét becsülik fel és vetik össze a kábítószer-termelésből, fogyasztásból és lefoglalásból rendelkezésre álló adatokkal. Ezt a módszer használják más, nagy készpénzbevétellel járó bűncselekmények (pl. prostitúció, kábítószer-és fegyverkereskedelem) méretének becslésénél is.

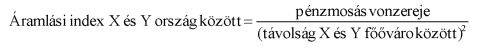

Mindkét eljárás közös ismérve, hogy először - statisztikai szakkifejezéssel élve - pontbecslést végeznek, azaz az ismert adatokból kiszámítják a pénzmosás ismert volumenét. Ezután ezt egy, a látencia feltételezett mértékét tükröző egynél nagyobb számmal megszorozzák. A kapott számot a mintavételi hibával korrigálva intervallum-becslést adnak az alap sokaság adott jellemzőjére. Stanley Morris, a FATF Statisztikai és Módszertani Munkacsoportjának volt elnöke már 2002-ben azt nyilatkozta, hogy jelenleg nincs hiteles lehetőség a pénzmosás mérésére világviszonylatban, sőt még arra sem, hogy azt a legnagyobb országokra szűkítve végezzék el. Elemző szakemberek kidolgoztak azonban egy vonzerő indexet, amely megmutatja, hogy az adott országok pénzügyi infrastruktúráját mennyire szívesen használják a pénzmosók a szabálytalan úton szerzett pénzek legalizálásához. Az országok közötti rangsor felállításánál több faktort is figyelembe kell venni. Ezen faktorok a megfelelő súlyozással a pénzmosás pozitív és negatív szempontjai alapján kerülhetnek bele egy közös képletbe.

A Pénzmosás vonzerő indexe: [GNP/fő] * [3 * Banki titoktartás + Kormány hozzáállása + SWIFT tagság - 3 * Országon belüli konfliktusok - Korrupció + 15]

A faktorok rövid áttekintése

1. ) GNP/fő: egy főre jutó bruttó nemzeti termék (Gross National Product), ami azt mutatja, hogy egy adott országban, egy adott évben az ország egy állampolgárára mennyi előállított, megtermelt termék, szolgáltatás jut. Számolásánál az állampolgárság a meghatározó, tehát a magyar állampolgárságú emberek által előállított és megtermelt termékek, szolgáltatások értékét mutatja. A GDP-vel ellentétben a GNP-be beletartozik az is, ha egy magyar cég külföldön termel, nyújt szolgáltatást, de nem tartozik bele az, ha egy külföldi cég Magyarországon nyújt szolgáltatást. Minél nagyobb ez a mutató, annál vonzóbb lehet az adott ország a pénzmosóknak, vagyis lineáris kapcsolat feltételezhető a két jelenség között.

2. ) Banki titoktartás: 0, ha nincs rá törvény; 5, ha adott országban nagy hagyománya van.

- 24/25 -

3. ) Kormány hozzáállása (pozitív korrupció): 0-4 közötti értéket vehet fel. Minél toleránsabb egy adott ország a pénzmosással szemben, annál nagyobb az érték.

4. ) SWIFT tagság: 0, ha az adott ország nem tag; 1, ha az adott ország tag.

5. ) Országon belüli konfliktusok, rizikók, ami fordított arányosságban áll az indexel mért jelenséggel, mivel az országon belüli konfliktusok csökkentik a terület vonzerejét a pénzmosók számára. Értéke 0-4-ig terjedhet.

6. ) Korrupció (negatív korrupció): az adott ország Transparency International Korrupciós indexén elért helyezése.

7. ) 15: egy konstans szám, ami biztosítja, hogy az eredmény nagyobb legyen nullánál.

A pénzmosás elleni nemzetközi küzdelmet legfőbb szervezete a Nemzetközi Pénzügyi Akciócsoport, az FATF (Financial Action Task Force on Money Laundering), amelyet 1989 júliusában alapítottak a G7-ek Párizsban. Elsődleges feladata az egyes országokban kimunkált nemzeti programok összehangolása, a hatóságaik közötti kapcsolatok erősítése, valamint a Baseli Nyilatkozat és a Bécsi Konvenció alapelveinek gyakorlati megvalósítása. Később csatlakozott a szervezethez az OECD több tagországa, az Arab-öböl menti országok és egyes távol-keleti országok, illetve az EU tagállamai is. Az Akciócsoport kizárólagos feladata a pénzmosás elleni küzdelem, amely érdekében egy 40 pontból álló ajánlást fogalmazott meg 1990-ben, melyek a mai napig a pénzmosás elleni fellépés legfontosabb alapelvei. A ma már 49 pontból álló ajánlásokat több mint 130 ország írta alá és nemzetközi szabványként használja. Ha a tagországok nem megfelelően járnak el az ajánlások bevezetésében, akkor feketelistára kerülnek.

A pénzmosás és egyéb pénzügyi tárgyú bűncselekmények elleni küzdelem terén a tagországok egymás közötti információcsere céljából, illetve a hatékonyabb együttműködés biztosítására jött létre 1995-ben az Egmont Csoport (Group), amely egy zárt láncú, 107 országra kiterjedő, többszörösen védett, jelszóval ellátott Internet alapú rendszeren keresztül hajtja végre a nemzetközi információcserét (Egmont Secure Web). A neve onnan ered, hogy megalakulásuk a brüsszeli Egmont-Arenberg Palace-ban történt. Célkitűzésében szerepel, hogy határokon átívelő bűncselekmények esetében a terrorizmus finanszírozása egyre nagyobb problémát jelent a pénzmosás mellett, mivel a pénzmosásból származó legálisnak látszó jövedelemből terrorista akciókat is pénzelnek.

Az Európa Tanács által a Pénzmosás Ellenes Intézkedések Értékelésére Kijelölt Szakértői Bizottságot (Council of Europe Select Committee of Experts on the Evaluation of Anti-Money Laundering Measures - PC-R-EV) az Európa Tanács hozta létre 1997-ben, hogy az Európa Tanács tagjai és más, nem tag országok által létrehozott pénzmosás elleni intézkedések megfelelőségét vizsgálja. 2002 óta Moneyval néven folytatja tevékenységét. Jelenleg 47 ország a tagja.

- 25/26 -

Létrehozásának az volt a célja, hogy megvizsgálja a tagállamoknak az FATF Ajánlásainak való megfelelését, a pénzmosással kapcsolatos nemzeti szabályozás hatékonyságát, a nemzeti pénzügyi hírszerző egység tevékenységét. Emellett nemzetközi metodikákat, trendeket ismertet, hogy a bűnözés legújabb formáival szemben nemzetközileg és hazai viszonylatban is harcba lehessen szállni.

Az Európai Rendőrségi Hivatal (Europol) által létrehozható elemzői munkafájlok (Analytical Work File - AWF) megnyitási és működési feltételeit az Europol Egyezmény határozzák meg. A tagállamok által szolgáltatott személyes adatok csak két helyen tárolhatók az Europol rendszerében, az egyik maguk az AWF-ek, a másik pedig az Information System (IS).

1999-ben indult útjára az Európai Tanács tamperei döntése alapján az FIU.NET program, amely egy decentralizált számítógépes információs rendszer és az FIU egységek közötti adatcserét szolgálja. A rendszerhez való csatlakozás bár önkéntes, de már tagja Belgium, a Cseh Köztársaság, Észtország, Franciaország, Németország, Magyarország, Olaszország, Lettország, Litvánia, Luxembourg, Lengyelország, Szlovákia, Szlovénia, Spanyolország, Hollandia és az Egyesült Királyság. Rövidesen tagja lesz Finnország, Portugália, Görögország, Dánia és Ciprus. Az FIU.NET előnye, hogy gyors, engedélyezi a biztonságos kommunikációt, nem igényel fordítást, ugyanakkor eleget tesz a jogi előírásoknak. Az FIU.NET tulajdonképpen felfogható, mint az Egmont Csoport Európai Unió területére korlátozódó formájának, hiszen az EU Tanács és az Europol égisze alatt alakult ki, de ténylegesen az Egmont rendszerét használják az adattovábbítások során.

Az FATF korlátozza a tagjai sorába való felvételt, mégis a pénzmosás elleni küzdelem szükségessé teszi további nemzetközi szervezetek létrehozását. Az FATF mintájára létrehozott szerveket az FATF-stílusú regionális intézményeknek is nevezik. Ilyenek:

- az Ázsiai és Csendes-óceáni Országok Csoportja a Pénzmosás Ellen (Asia/Pacific Group on Money Laundering - APG) elnevezésű szervezetet 1997 februárjában alapította 13 állam, de jelenleg már 41 ország a tagja,

- a Dél-Amerikai Pénzmosás Elleni Csoportot (Financial Action Task Force on Money Laundering in South America - GAFISUD) 2000 decemberében alapították, jelenleg 12 tagja van,

- a Közel-Keleti és Észak-Afrikai Pénzügyi Akció Munkacsoportot (Middle East and North Africa Financial Action Task Force) 2004-ben hozta létre 18 ország,

- a Kelet- és Dél-Afrikai Pénzmosás Elleni Csoport (Eastern and Southern Africa Anti-Money Laundering Group - ESAAMLG) 1999-ben jött létre Tanzániában, és jelenlen 15 tagja van,

- az eurázsiai pénzmosás elleni munkacsoportot (Eurasian Group on prevention of money-laundering and terrorist financing) 2004-ben hozták létre Moszkvában. Jelenleg 9 ország a tagja,

- a Nyugat-afrikai Pénzmosás Elleni Kormányközi Akciócsoportot (InterGovernmental Action Group against Money Laundering in West Africa -GIABA) 2000-ben alapította a Nyugat-afrikai Államok Gazdasági Közössége. Székhelye Dakarban található, 14 ország a tagja. Célkitűzései között

- 26/27 -

szerepel, hogy a tagország gazdaságát, bankrendszerét terrorizmus finanszírozása bűncselekménytől, javítani az erőfeszítéseken a bűncselekmények elleni közdelemben, a szoros együttműködés megkövetelése a tagországoktól, a pénzmosás és a terrorizmus finanszírozása elleni küzdelem, biztosítani a harmonizációt és az intézkedés elfogadásának összehangolását, az értékelésnek a saját és a kölcsönös értékelésen kell alapulnia szorosan kapcsolódva az FATF követelményeihez, ösztönözni más afrikai országot csatlakozását.

A felügyeleti szervezetek nemzetközi egyesületei között kell megemlítenünk Értékpapír-felügyeletek Nemzetközi Szervezetét, az IOSCO-t (International Organization of Securities Commissions), amely különböző bankok és értékpapírkereskedők, valamint a Biztosításfelügyeletek Nemzetközi Szövetségét, az IAIS-t (International Association of Insurance Supervisors), amely a biztosítók felügyeleti szerveit tömöríti, és mindkét szervezet már kiadott pénzmosás ellenes ajánlásokat. Megfigyelőként hivatalos kapcsolatban vannak a FATF-fel, valamint más globális, pénzmosás ellenes testületekkel.

A vállalkozások a pénzmosás ellen az óvatosságon kívül három alapszabály betartásával védekezhetnek: az "Ismerd meg cégedet (Know your Business - KYB)", az"Ismerd meg ügyfeledet (Know your Customer/Counterparty- KYC)" és az "Ismerd meg kollégádat! (Know Your Employee - KYE)". Egyik szabálynak sincs formális definíciója, jelentésük országonként és ágazatonként eltérhet. A legtágabb értelemben azt jelentik, hogy részletesen fel kell mérni és meg kell ismerni a saját cég tevékenységét, meg kell érteni az ügyfelekkel folytatott vagy folytatandó viszony minden lehetséges kihatását. A szabály kiterjeszthető az ügyfelek általános helyzetének megismerésére is, ezért aztán, ha valaki jó1 ismeri saját tevékenységét, akkor könnyebben kiszúrja a szokásostól eltérő ügyleteket, értékelni tudja a helyzet súlyosságát, és ennek alapján tudja, mennyire kell óvatosnak lennie, és meg tudja ítélni, hogy olyan pénzmosásra utaló adat, tény, körülmény jutott tudomására, amelyet hivatalosan is be kell jelentenie.

Ismerd meg ügyfeledet (KYC). Ez a szabály minden pénzmosásellenes szabályozás alapja. Minél jobban megismeri az ügyfél üzleti viselkedésének mintázatát, annál jobban ki tudja szűrni a szokatlan cselekedeteket. Az ügyfélről a következőket érdemes tudni.

- Milyen változások várhatók vállalkozásukban és ügyvitelükben?

- Mindezt megtörténtük előtt ismerni kell már, azaz szoros kapcsolatot kell ápolni az ügyfelekkel.

- Mennyiben veszélyezteti a saját vállalkozást a magán és vállalati ügyfelek társadalmi pozíciója és hírneve?

- Mi mindent lehet megtudni a vállalkozás tényleges tulajdonosairól?

Ismerd meg cégedet (KYB). Az adott vállalkozás megfelelő ismerete segíti a pénzügyi folyamatok megértését és annak átláthatóságát is, ezáltal csökkenti az ilyen jellegű kockázatot. Következésképpen elmondható, hogy idővel minden dolgozó megismeri cégét és annak szokásos viselkedését. Ez alapján azt is meg tudja mindenki állapítani, hogy mi minősül a normálistól eltérő pénzmosásra utaló, vagy azt kizáró adatnak, ténynek, körülménynek, szokatlan vagy váratlan

- 27/28 -

eseménynek, változásnak. Paramétereik egyik fontos és meghatározó mércéje a szervezeti felépítés és kapcsolatrendszer az adott cégcsoporton belül.

Ismerd meg kollégádat (KYE). Ha a cég alkalmazottai nem tartják be az előzőekben ismertetett két szabályt, akkor a védelmet áttörhetik, a cég bajba keveredhet. A jól képzett munkaerő biztosítja a leghatékonyabb védelmet, a pénzmosást elkövetőkkel szemben. Különösen azokban a vállalkozásokban, ahol nagy a napi vagy havi készpénzforgalom ott feltétlenül fontos a dolgozói tréningek megtartása a terület kiemelt jellegét követve. A vállalkozásoknak ügyelniük kell arra is, hogy ha a pénzmosás elleni törvény hatálya alá tartoznak, akkor kötelesek azonosítani ügyfeleinket:

- írásbeli szerződéssel létrejövő tartós üzleti kapcsolat esetén,

- kétmillió forintot elérő vagy azt meghaladó ügyleti megbízás esetén, akkor is, ha az értékhatárt több, egymással ténylegesen összefüggő ügyleti megbízás együttes értéke éri el,

- bármikor, az első két esettől függetlenül, ha pénzmosásra utaló adat, tény vagy körülmény merül fel.

Az azonosítás során meg kell győződni az ügyfél, illetve a rendelkezésre jogosult és a meghatalmazott személyazonosságáról, és az azonosítás során kapott adatokat megbízhatóan és visszakereshetően rögzítenünk kell. Az azonosításhoz szükséges okmányok (technikai okokból) attól függenek, hogy az ügyfél belföldi vagy külföldi, természetes, jogi személy vagy jogi személyiséggel nem rendelkező szervezet.

Külföldi természetes személy esetében a fentiek közül az azonosító okmány alapján megállapítható adatokat, valamint a magyarországi tartózkodási helyet kell rögzíteni. A könyvelőknek, könyvvizsgálóknak vagy adószakértőknek, ha ügyfelük nem tud, vagy nem akar azonosítás céljából Magyarországra utazni, akkor a szükséges okmányok hiteles másolatát kell beszereznie. Az ügyfélnek írásban nyilatkoznia kell arról, hogy saját vagy más nevében jár-e el. Ha más nevében jár el, akkor a megbízót "tényleges tulajdonosnak" nevezzük. A tényleges tulajdonosról az ügyfélnek közölnie kell a természetes vagy jogi személynevét és a lakcímét vagy székhelyét.

A tényleges tulajdonost érdemes figyelemmel követnünk. Ha az üzleti kapcsolat során bármikor felmerül a gyanú, hogy az ügyfél más javára cselekszik, akkor meg kell kérni, hogy adjon írásbeli nyilatkozatot arról, hogy saját nevében cselekszik, vagy nyilatkozzon arról, hogy kinek a javára cselekszik. Ha efféle írásbeli nyilatkozat adását megtagadja, vagy ha pénzmosásra utaló adat, tény, körülmény merül fel, akkor nem szabad vele üzletet kötni. Az azonosítás során rögzített adatokat nyilvántartásba kell venni a szerződésben vagy a szerződés mellékletében, vagy az azonosított személyekről kézzel vagy számítógéppel vezetett adatlapon. Az ügyfél-azonosítás során begyűjtött adatokat, okiratokat, ezek elektronikus és fénymásolatát 10 évig kell megőrizni. Tartós üzleti kapcsolat esetén a megőrzési kötelezettség határideje az üzleti kapcsolat megszűnésekor kezdődik. Az adatokat úgy kell megőrizni, hogy azokból a változás dátuma és a változás előtti adatok is megállapíthatóak legyenek.

A pénzmosás elleni harc első vonalában az ügyfelekkel kapcsolatot tartó személyek, vállalkozások állnak. Magyarország gazdasági jólétének fenntartásához,

- 28/29 -

a terrorizmus elleni védekezéshez és a vállalkozások - főleg a saját vállalkozások - kijátszásának[3] megakadályozásához szükséges a felelősségteljes viselkedés a pénzmosás gyanújának felmerülése esetén. A gyanús ügyletet, illetve a pénzmosásra utaló adatot, tényt vagy körülményt haladéktalanul be kell jelenteni.

A szokatlan és gyanús viselkedés jelentése a hatóságoknak nem besúgás, hanem önvédelem. A hatóságok figyelmét ráirányítja arra, ami a vállalkozást egyébként nagy bajba sodorhatná. Azokban az országokban, amelyek már régen felvették a harcot a pénzmosás ellen, a jelentéstételt természetesnek tekintik a veszélyeztetett tevékenységi területeken. Ha a munkavállalók jobban megismerik ügyfeleiket, és azok vállalkozásait, akkor ügyesebben ismerik fel a pénzmosási kísérleteket, és a jelentések is megbízhatóbbak, megalapozottabbak lesznek.

Megjegyzendő, hogy nagyobb szolgáltatók (kiemelten: hitelintézetek, biztosítók) a Felügyeleti Tanács által kiadott belső védelmi vonalak kialakításáról és működtetéséről szóló 11/2006. A törvényi ajánlásra tekintettel elkülönült compliance funkciót hoznak létre ezek a szolgáltatók. Például a Bszt. 21. §-a kötelezően írja elő compliance officer alkalmazását a befektetési vállalkozások számára. Fel kell hívnunk a figyelmet arra, hogy a megfelelőségi területhez tartozik különösen a pénzmosás és terrorizmus finanszírozása megelőzése és megakadályozása, a KYC (Know Your Customer) és CDD (Customer Due Diligence) eljárások kidolgozása és működtetése is.

Az üzleti titoktartás szabályainak és a pénzmosás megakadályozására irányuló jelentéstételnek az összefüggéseit az Alkotmánybíróság is megvizsgálta. Véleményük szerint a személyes adatok védelme felett á11 a bel- és külbiztonság kérdése a pénzmosás visszaszorítása pedig biztonsági kérdés. A pénzmosás elleni harc sikeréhez elengedhetetlen, hogy a vállalkozások észrevegyék, ha ügyfeleik szokatlanul viselkednek. Mindenki jogosan teszi fel a kérdést: Mi számít szokatlan viselkedésnek?

Szokatlan lehet az ügyfél egy-egy ügylete vagy az egész üzletviteli tevékenysége. A figyelmünket egy-egy nagyon szembetűnő jel is felhívhatja, amikor például az ügyfél:

- egy tranzakcióval, eseménnyel vagy vállalkozással kapcsolatban hamis információval szolgál, vagy hamisított okiratokat bocsát rendelkezésre;

- számunkra ismeretlen személyekkel a megfelelő papírmunka elvégzése nélkül átutalásokat intéz;

- az üzleti logika alapján irracionális üzletet köt;

- kevéssé ismert, esetleg (pl. panamai, grenadinei) off-shore bankon keresztül intézi az átutalást;

- nagy bevételt realizál nagyobb kiadások nélkül;

- nagyon sikeres egy olyan ágazatban vagy földrajzi területen, ahol egyébként recesszió van.

Az Európai Parlament 2015. május 20-án elfogadta a 2015/849-es számú negyedik pénzmosás elleni irányelvet, amely megerősíti a jelenlegi uniós szabályozást. A

- 29/30 -

pénzmosás és a terrorizmus finanszírozása elleni küzdelemben Európa szerte a könyvelők, a könyvvizsgálók, az adószakértők és az adótanácsadók (a továbbiakban: szolgáltatók) fontos szerepet töltenek be. Törvény által előírt kötelezettségük[4] a következőket foglalja magába:

1. Rendelkezniük kell egy belső pénzmosási szabályzattal. Ha valaki könyvvizsgálat mellett adótanácsadást is végez, akkor az adótanácsadási tevékenységre külön szabályzattal kell rendelkeznie, és más a felügyeleti szerv is (nem a Magyar Könyvvizsgálói Kamara, hanem a Nemzeti Adó- és Vámhivatal Központi Hivatala szervezetében működő Pénzmosás Elleni Információs Iroda). Ugyanez vonatkozik a könyvelési tevékenységre is. A könyvvizsgálók a kamara honlapján megtalálható közös szabályzat alapján, míg a többi szolgáltatók saját szabályzatuk alapján végzik. A szolgáltató köteles biztosítani, hogy az üzleti kapcsolatra vonatkozó adatok és okiratok naprakészek legyenek.

2. Ki kell jelölniük egy kapcsolattartót, melynek személyéről a törvényben megjelölt hatóságot értesítenie kell.

3. Át kell világítaniuk az ügyfelüket - egyszerűsített vagy fokozott ügyfélátvilágítás keretében - az üzleti kapcsolat létesítésekor; a 3,6 millió Ft-ot elérő vagy meghaladó összegű ügyleti megbízás teljesítésekor; ha pénzmosásra utaló adat, tény vagy körülmény felmerül és korábban még nem került sor átvilágításra, illetve ha a korábban rögzített ügyfélazonosító adatok valódiságával vagy megfelelőségével kapcsolatban kétség merül fel. Az átvilágítás során be kell azonosítaniuk ügyfelüket, annak képviselőjét (a szerződést aláírók és a kapcsolattartók nevét és beosztását), valamint a tényleges tulajdonosokat. Az ügyfél nyilatkozatot tevő képviselőjének felelőssége, hogy a tényleges tulajdonos személyéről és adatairól helytálló nyilatkozatot tegyen. Ha a szolgáltatóban kétség merül fel a tényleges tulajdonos kilétével kapcsolatban, az ügyfelet ismételt írásbeli nyilatkozattételre kell felhívni. Elméletileg lehetséges, hogy a szolgáltató a tényleges tulajdonosi adatokat nyilvánosan hozzáférhető nyilvántartás, vagy olyan nyilvántartás alapján rögzíti, amelynek kezelőjétől adatigénylésre jogosult; ez esetben az ügyfél képviselőjének írásbeli nyilatkoztatása mellőzhető, melynek tényét a szolgáltatónak rögzítenie kell. Ha egy cégnek egy külföldi társaság a tulajdonosa, és nincs információ a tulajdonos tulajdonosáról, akkor az ügyfél képviselője (ügyvezető) tényleges tulajdonosként a láncolat végén álló természetes személyt köteles megnevezni, aki legalább 25%-os részesedéssel (esetleg meghatározó befolyással) rendelkezik. Ez az ő felelőssége. Ha így nem azonosítható a tényleges tulajdonos magánszemély, akkor magát a képviselőt kell tényleges tulajdonosként rögzíteni. Alapítványok esetében tényleges tulajdonosnak kell tekinteni azt a természetes személyt, aki az alapítvány vagyona legalább 25%-ának a kedvezményezettje, ha a leendő kedvezményezetteket már meghatározták, akinek érdekében az alapítványt

- 30/31 -

létrehozták, illetve működtetik, ha a kedvezményezetteket még nem határozták meg, vagy aki tagja az alapítvány kezelő szervének, vagy meghatározó befolyást gyakorol az alapítvány vagyonának legalább 25%-a felett, illetve az alapítvány képviseletében eljár. A személyes okmányok bemutatásának megkövetelése kizárólag a szervezeti ügyfél, valamint a képviselő vonatkozásában merül fel, a tényleges tulajdonos esetében ilyen kötelezettség nem áll fenn. A tényleges tulajdonos adatairól a képviselő nyilatkozik, mely nyilatkozatért a képviselő felel. Az adatokat a könyvvizsgálónak nem kell ellenőriznie, a tényleges tulajdonos igazolványait sem szükséges elkérnie.

Az üzleti kapcsolat fennállása alatt az ügyfél köteles a tudomásszerzéstől számított öt munkanapon belül a szolgáltatót értesíteni arról, ha az ügyfélátvilágítás során megadott adatokban, illetve a tényleges tulajdonos személyét érintően változás következett be. Erre a szolgáltatónak az ügyfelet a szerződés megkötésekor figyelmeztetni kell.

4. Folyamatosan figyelemmel kell kísérniük, át kell világítaniuk[5] ügyfeleik üzleti kapcsolatait (különös figyelme fordítva az összetett és szokatlan ügyletekre) felmérve, hogy azok milyen szintű, fokozatú kockázatokat hordoznak.

5. Pénzmosásra utaló jelek elfordulásának alapos gyanúja esetén bejelentést kell tenniük az illetékes hatóság felé. A bejelentéshez nem szükséges alapos gyanú megléte, elegendő a bűncselekményre utaló adat, tény, körülmény észlelése.

Az új uniós irányelv a pénzmosási előírások be nem tartásáért az alábbi közigazgatási szankciók meghozatalát javasolja:

- a jogsértés nyilvánosságra hozatala,

- a jogsértés abbahagyására irányuló felszólítás,

- működési engedély visszavonása vagy felfüggesztése,

- felelős vezetők időszakos eltiltása,

- egymillió euróig terjedő bírság.

Hazánkban, ha a szolgáltatók a pénzmosással kapcsolatos kötelezettségeiket nem az előírásoknak megfelelően teljesítik, akkor a megfelelő felügyeleti szerv a jogsértés súlyával arányosan a következőképpen szankcionálhat:

- figyelemfelhívás a feltárt hiányosságok megszüntetésére;

- javaslattétel egy speciális képzési programban való részvételre, megfelelő szakmai ismeretekkel rendelkező vezető felvételére, a szabályzat átdolgozására, illetve a felelősségre vonásra;

- írásban figyelmeztetés;

- a jogsértő állapot megszüntetésének elrendelése, a jogsértés abbahagyására;

- 31/32 -

- pénzbírság: a könyvelőkre 50 ezer Ft-tól 20 millió Ft-ig terjedő, a könyvvizsgálókra, adószakértőkre és adótanácsadókra vonatkozóan 200 ezer Ft-tól 500 millió Ft-ig terjedő bírságot szabhat ki a felettes hatóságuk.

Megjegyzendő, hogy a hazai és a nemzetközi szabályozásban nem szerepel az a kitétel, hogy a szolgáltatónak, vagy szállítónak, vagy vevőnek kifejezetten keresnie kellene a pénzmosásra utaló jeleket.

5. Záró gondolatok

Tapasztalatok szerint egy megfelelően kivitelezett pénz tisztára mosási folyamatban kb. 40-50% veszteség keletkezik. Persze az így fennmaradó összeg még mindig jelentős. Ez a veszteségi mutató azt is jelenti, hogy ezek a pénzügyi folyamatok oly mélységben kerülnek megtervezésre, megszervezésre, hogy azok leleplezése, bizonyítása nagyon hosszú, bonyolult folyamatot igényel. Megfelelő anyagi bázis nélkül nem lehet bűnözői csoportokat, bűnszervezeteket működtetni. A szervezett bűnözés elleni küzdelem csak a szervezett bűnözés anyagi bázisának (például a pénzmosásnak) az elvonása révén lehet hatékony. Ha megakadályozzák a bűncselekményekből származó jövedelem tisztára mosását, akkor az anyagi bázis kiapadása után a bűnszervezet elsorvad. Ha pedig a szervezett bűnözőket jelentősen korlátozzuk abban, hogy szabadon, kockázat nélkül felhasználhassák ezeket a jövedelmeiket, akkor ezzel egy öntisztulási folyamatot indítunk el a társadalomban. Nagyon fontos erkölcsi kötelessége mindenkinek a pénzmosás elleni küzdelem erősítése. Jogi szabályaink további fejlesztéséről annak tudatában sem szabad lemondani, hogy ezt a problémát csak büntetőjogi eszközökkel megoldani nem lehet. Nem a büntetőjogi eszközöket kell prioritásban kezelni, hanem a pénzmosás ellenes oktatási rendszert kell továbbfejleszteni egészen addig, hogy Magyarországon is csak kivételes nehézségek árán lehessen ilyen tevékenységet folytatni. A vizsgált káros jelenséggel csak akkor lehet hatékonyan szembeszállni, ha a pénzügyi szolgáltatók, a különböző állami szervek, felügyeletek és nyomozó hatóságok munkatársai és minden olyan személy, aki munkája során találkozhat a pénzmosással, megfelelő ismeretekkel rendelkezik a problémával kapcsolatban. ■

JEGYZETEK

* A szerzők köszönetüket fejezik ki Lukács Jánosnak (a Magyar Könyvvizsgálói Kamara volt elnökének) és Turóczi Imrének (a Szolnoki Főiskola volt rektorának) a cikk megírásához nyújtott szakmai konzultációkért.

[1] A Büntető Törvénykönyvről szóló 2012. évi C. törvény 400. §-a szerint, ha valaki gondatlanságból nem tud azok eredetéről, akkor csak pénzmosás vétségéről beszélhetünk, és "csak" két évig terjedő szabadságvesztéssel büntetendő, szemben azzal, ha tudott róla, mert akkor kettőtől nyolc évig terjedő szabadságvesztés a büntetés.

[2] Lásd még részletesen a banki ügyleteket Nagy Zoltán: A faktoring, HVG-ORAC Kft., Budapest, 135-145.o. Nagy Zoltán: A pénzügyi felügyeleti tevékenység reformja az Európai Unióban és Magyarországon, In: The publications of the XXV. microCAD International Scientific Conference, Miskolci Egyetem, Miskolc, 2011, 7-15. o.

[3] Lásd erre vonatkozóan még az offshore tevékenységet, melynek hátterében gyakran áll adókijátszási szándék, Erdős Éva: A káros adóverseny területei (3) az adóelkerülés, az adókikerülés, és az offshore szabályozás in: A beruházásösztönzés adójoga, Miskolci Egyetemi Kiadó, 2012. 184.- 185.o.

[4] Magyarországon ez a pénzmosás és a terrorizmus finanszírozása megelőzéséről és megakadályozásáról szóló 2007. évi CXXXVI. törvény.

[5] Kizárólag abban az esetben nem kell az ügyfél-átvilágítási intézkedéseket ismételten elvégezni, ha a szolgáltató az ügyfél, továbbá a képviselő vonatkozásában az ügyfél-átvilágítási intézkedéseket más megbízás kapcsán már elvégezte, és nem történt az ügyfél-átvilágítás során felvett adatokban változás. (Például: ugyanazon ügyféltől származó többedik megbízás.)

Lábjegyzetek:

[1] A szerző Egyetemi tanár, a Nemzeti Közszolgálati Egyetem Közpénzügyi Kutatóintézetének vezetője.

[2] A szerző Egyetemi tanár, a Szent István Egyetem Üzleti Tudományok Intézetének vezetője.